Dividenden stehen bei Privatanlegern hoch im Kurs. Und wenn die Ausschüttungen dann auch noch steuerfrei sind, umso besser. Dabei ist das Etikett „Steuerfrei“ eigentlich eine Mogelpackung und betrifft nur wenige Investoren. Wir erklären die Hintergründe und sagen, wie Sie dennoch profitieren und welche Firmen für 2012 steuerfreie Dividenden zahlen.

DAX-Konzerne wie die Deutsche Telekom und die Deutsche Post machen es. Aber auch kleinere Gesellschaften wie der Medizintechnikanbieter UMS, der Waschstraßenhersteller Washtec oder der Softwarespezialist Mensch und Maschine beglücken ihre Anteilseigner damit. Die Rede ist von steuerfreien Dividenden. Möglich sind sie, weil die Unternehmen keine normalen Gewinne ausschütten, sondern Kapitalrücklagen aus dem steuerlichen Einlagenkonto im Sinne des §27 KStG. Positiver Effekt: Inländische Investoren sparen sich die Kapitalertragsteuer von 25 Prozent und den Soli (5,5 Prozent der Kapitalertragsteuer). Im Prinzip eine feine Sache. Doch die Angelegenheit hat einen Haken. Wirklich steuerfrei sind diese Dividenden nämlich nur für Anleger, die die Papiere bereits vor Ende 2008 erworben haben – also vor Einführung der Abgeltungsteuer. Wer die betreffenden Aktien erst später gekauft hat, bekommt lediglich einen bis zum Verkauf des Anteils befristeten Steueraufschub – so zumindest der Wille der deutschen Finanzverwaltung. In der Praxis funktioniert es so, dass die Depotbank den Einstandskurs der Aktie um die Höhe der ausgezahlten Dividenden kürzt. Folge: Beim Verkauf der Papiere fällt der abgeltungsteuerpflichtige Kursgewinn entsprechend höher aus.

Gänzlich uninteressant sind „steuerfreie“ Dividenden für Neuanleger jedoch nicht. Mit ihnen lassen sich nämlich die noch bis 31. Dezember 2013 vom Finanzamt anerkannten Altverluste intelligent abschmelzen. Zur Erläuterung dient ein Beispiel, bei dem ein Privatanleger über einen steuerlich verwertbaren Verlustvortrag von 1500 Euro verfügt. Um diesen zu reduzieren, erwirbt er vor der Hauptversammlung (HV) der Deutschen Telekom – sie fand dieses Jahr am 16. Mai statt – 1500 T-Aktien. Beim aktuellen Telekom-Kurs von 8,60 Euro werden ohne Berücksichtigung von Spesen 12.900 Euro fällig. Die Telekom zahlt für 2012 eine „steuerfreie“ Dividende von erneut 0,70 Euro je Anteilschein aus. Aber Achtung: Diesmal gibt es eine Besonderheit beim zeitlichen Procedere! Die Aktie wird zwar am Tag nach der HV „ex D“ – also mit Dividendenabschlag – gehandelt. Die Barausschüttung erfolgt aber erst am 12. Juni 2013. Bei unserem Beispiel-Anleger ergäbe sich bei 1500 T-Aktien einen Dividendenertrag von 1050 Euro. Abgeltungsteuer fällt nicht an, weil die Deutsche Telekom ihre Ausschüttung ja aus dem steuerlichen Einlagenkonto zahlt. Von der Bank werden im Hintergrund allerdings die Anschaffungskosten für die Papiere (12.900 Euro) im Depot um die erhaltenen Dividenden von 1050 Euro (1500 x 0,70 Euro) auf 11.850 Euro gekürzt. Damit ergibt sich ein „neuer“ Einstiegskurs von 7,90 Euro je Anteilschein.

Angenommen, die T-Aktie erholt sich in den kommenden drei Monaten von ihren 0,70 Euro Dividendenabschlag und der Anleger hat die Möglichkeit, das Papier zu seinem ursprünglichen Einstiegskurs von 8,60 Euro pro Stück zu verkaufen. Dann ergibt sich folgende Situation: Aufgrund des von der Depotbank auf 7,90 Euro nach unten angepassten Einstandskurses ergibt sich bei der Veräußerung ein Kursgewinn von 1050 Euro ((8,60 Euro -7,90 Euro) x 1500 Stück). Von diesem Betrag werden 262,50 Euro Abgeltungsteuer (25 Prozent) plus 14,43 Euro Solidaritätszuschlag (5,5 Prozent) abgezogen. Im Einzelfall sind eventuell noch Kirchensteuern zu berücksichtigen – hier bleiben sie aber außen vor. Unterm Strich bleibt zunächst eine Steuerschuld von knapp 277 Euro. Mit der Steuererklärung 2013 kann der Investor später die Verrechnung des Kursgewinns mit den Altverlusten beantragen, so dass er seine vorab gezahlten Steuern vom Fiskus erstattet bekommt. Unterm Strich bleibt die Telekom-Dividende damit also steuerfrei – auch für Neukäufer. Zudem wurde der noch existierende Verlustvortrag reduziert. Der Anleger hat also zwei Fliegen mit einer Klappe geschlagen.

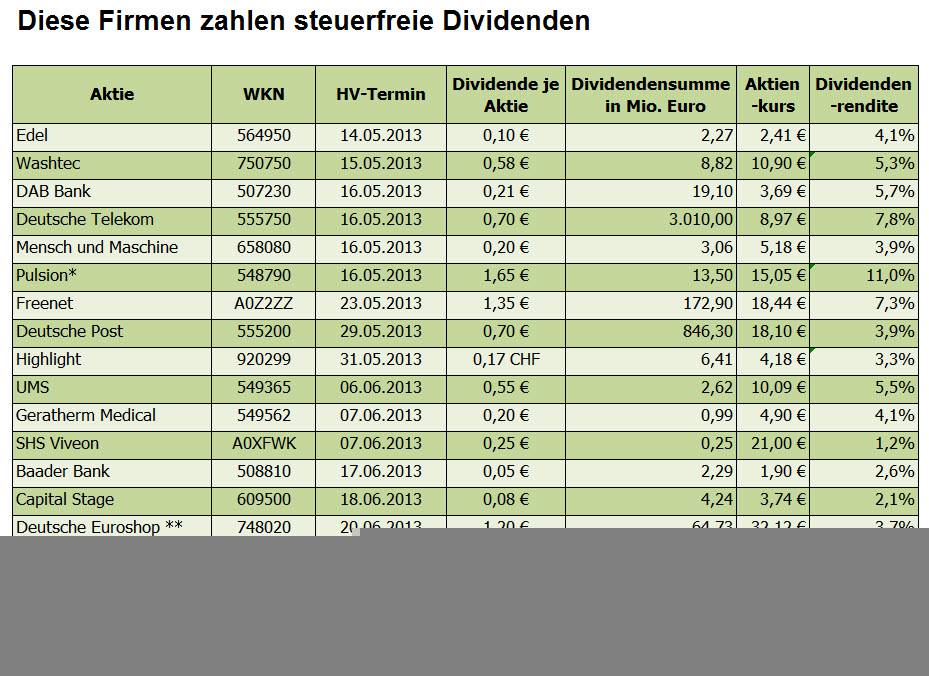

Damit Sie genau wissen, wo demnächst steuerfreie Dividenden anstehen, hat boersengefluester.de in den vergangenen Wochen die Dividendenbekanntmachungen der heimischen Unternehmen gezielt auf diesen Aspekt untersucht. Womöglich haben Sie von der einen oder anderen Aktie sogar noch Altbestände im Depot und kassieren tatsächlich ohne Abzug von Steuern. Aber selbst wenn man den fiskalischen Aspekt ausklammert, bieten einige Gesellschaften attraktive Renditen. Und dann gibt es ja noch den Kniff, vorhandene Verlustvorträge mit Köpfchen zu reduzieren.