Es ist noch gar nicht so lange her, da feierten die Börsianer die rasanten Verbesserungen bei dem Wechselrichterhersteller SMA Solar mit einem Kursfeuerwerk von 15 Euro bis auf mehr als 50 Euro. Zuletzt reichte jedoch der Hinweis des Vorstands auf den zunehmenden Preisdruck in der Branche, um die Notiz des TecDAX-Titels zurück auf 33,50 Euro zu befördern. Keine Frage: Im Hinterkopf haben die Investoren, welch dramatischen Auswirkungen der Preisrutsch vor einiger Zeit auf die Modulhersteller hatte. Dabei hat SMA Solar die Prognosen für 2016 noch nicht einmal explizit gekürzt, sondern nur gesagt, dass das obere Ende der zuletzt genannten EBIT-Prognose von 80 bis 120 Mio. Euro mittlerweile „ambitioniert“ sei. Zur Einordnung: Per Ende Juni 2016 kam SMA auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 39,30 Mio. Euro. Stärkere Sorgen bereiten den Investoren daher wohl die Aussagen von Vorstandssprecher Pierre-Pascal Urbon, wonach für 2017 “ein sich weiter verstärkenden Preisdruck” zu erwarten sei. Um gegenzusteuern, kündigte Urbon die Schließung diverser Auslandsstandorte sowie weitere Investitionen in neue Produkte an. „Die sich aus den Restrukturierungsmaßnahmen und den Produktneuheiten ergebenen Effekte werden voraussichtlich innerhalb der nächsten zwölf Monate ergebniswirksam“, heißt es offiziell. Letztlich werden die Analysten damit aber kaum umherkommen, ihre Prognosemodelle zu überarbeiten. Daher ist die harsche Reaktion der Börse durchaus nachvollziehbar. Andererseits steht SMA – bilanziell und technologisch – gut da und könnte auf die lange Sicht sogar von der Entwicklung profitieren. Die aktuelle Unternehmensbewertung spiegelt das nur verhalten wieder. So ist die Marktkapitalisierung von knapp 1.165 Mio. Euro gerutscht. Selbst um ungünstigen Fall wird das Unternehmen also nur mit dem Faktor 14,5 auf das für 2016 erwartete Betriebsergebnis gehandelt. Dabei verfügt die Gesellschaft noch über eine Netto-Liquidität von 294 Mio. Euro. Zumindest kurzfristig könnte die Aktie zu einer Gegenbewegung ansetzen.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 891,05 | 760,93 | 915,07 | 1.026,58 | 983,67 | 1.065,95 | 1.870,00 | |

| EBITDA1,2 | 97,30 | -69,10 | 34,19 | 71,48 | 8,70 | 70,01 | 310,96 | |

| EBITDA-Marge3 | 10,92 | -9,08 | 3,74 | 6,96 | 0,88 | 6,57 | 16,63 | |

| EBIT1,4 | 44,10 | -151,71 | -11,77 | 27,91 | -32,97 | 31,89 | 269,50 | |

| EBIT-Marge5 | 4,95 | -19,94 | -1,29 | 2,72 | -3,35 | 2,99 | 14,41 | |

| Jahresüberschuss1 | 30,15 | -175,49 | -8,53 | 28,09 | -23,00 | 55,82 | 225,67 | |

| Netto-Marge6 | 3,38 | -23,06 | -0,93 | 2,74 | -2,34 | 5,24 | 12,07 | |

| Cashflow1,7 | 116,76 | -54,27 | -1,18 | -31,38 | 94,26 | 28,66 | 140,78 | |

| Ergebnis je Aktie8 | 0,87 | -5,06 | -0,25 | 0,81 | -0,66 | 1,61 | 6,50 | |

| Dividende8 | 0,35 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,50 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

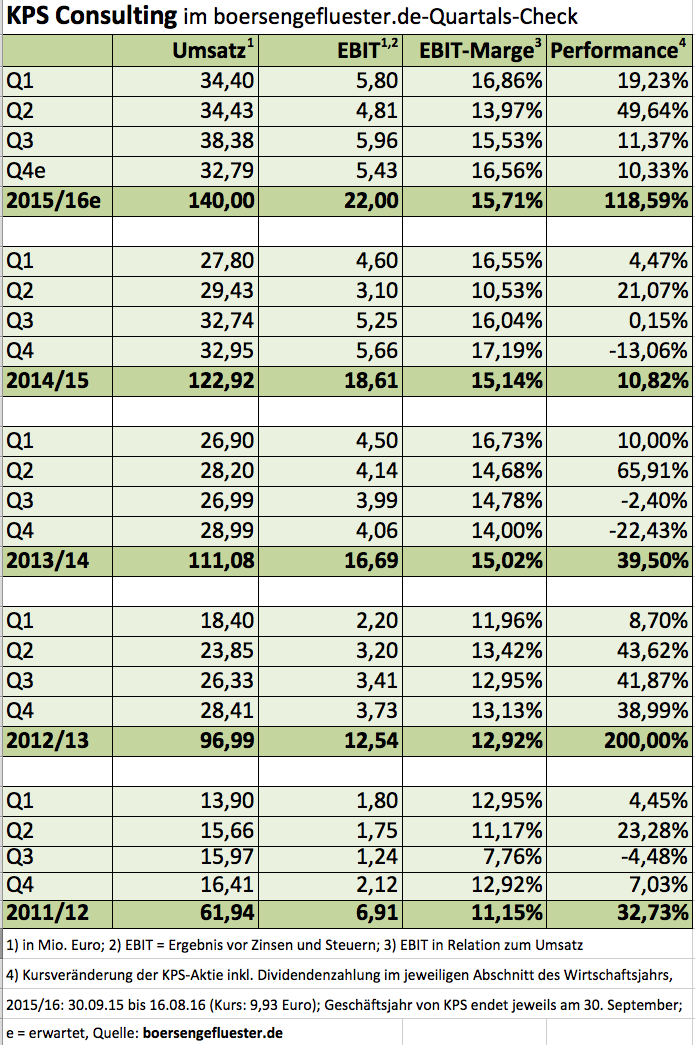

Ein Ausrufezeichen setzt KPS mit den Zahlen zum dritten Quartal – insbesondere auf der Erlösseite. So kam das Beratungsunternehmen im dritten Viertel des Geschäftsjahrs 2015/16 bei Erlösen von 38,38 Mio. Euro (+17,2 Prozent) auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 5,96 Mio. Euro (+13,5 Prozent). „Im laufenden Geschäftsjahr haben sich zunehmend Konzerne und große Handelsunternehmen bei der Vergabe von Großprojekten für KPS entschieden“, betont der Vorstand und bescheinigt der Gesellschaft auch für das Abschlussquartal „ausgezeichnete Perspektiven“ und spricht von einer „soliden Auftragslage“. Beinahe verwunderlich, dass die Unterföhringer ihre Prognose für das Gesamtjahr nicht zeitgleich nach oben angepasst. Um den avisierten Umsatzanstieg auf 140 Mio. Euro sowie ein EBIT von 22 Mio. Euro zu kommen, bräuchte KPS nämlich „nur“ das Vorjahresniveau aus dem vierten Quartal zu wiederholen. Boersengefluester.de geht jedoch davon aus, dass hier noch mehr drin ist. Mit ein wenig Fortune sollte auch die EBIT-Schätzung der GBC-Analysten von 22,20 Mio. Euro für 2015/16 übersprungen werden. Letztlich stehen die Chancen damit gut, dass sich die Notiz des Small Caps endlich über den Widerstand im Bereich um 10 Euro hinwegsetzt. Damit wäre dann der Weg nach oben frei. Bewertungstechnisch ist unserer Meinung nach noch immer ausreichen Luft. Die Dividendenrendite dürfte nördlich von drei Prozent anzusiedeln sein. Das KGV für 2016/17 veranschlagen wir auf gut 14. Wer den Titel im Depot hat, kann also investiert bleiben. Oddo Seydler veranschlagt den fairen Wert des Small Caps auf 11 Euro.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 160,30 | 172,22 | 180,66 | 166,45 | 157,98 | 179,53 | 177,77 | |

| EBITDA1,2 | 26,41 | 20,02 | 22,55 | 22,68 | 21,65 | 21,65 | 7,81 | |

| EBITDA-Marge3 | 16,48 | 11,62 | 12,48 | 13,63 | 13,70 | 12,06 | 4,39 | |

| EBIT1,4 | 24,76 | 16,59 | 18,80 | 14,11 | 13,41 | 14,31 | 0,03 | |

| EBIT-Marge5 | 15,45 | 9,63 | 10,41 | 8,48 | 8,49 | 7,97 | 0,02 | |

| Jahresüberschuss1 | 19,80 | 9,83 | 12,19 | 8,14 | 8,73 | 9,55 | -1,25 | |

| Netto-Marge6 | 12,35 | 5,71 | 6,75 | 4,89 | 5,53 | 5,32 | -0,70 | |

| Cashflow1,7 | 16,79 | 17,85 | 23,98 | 22,04 | 17,38 | 15,46 | 9,25 | |

| Ergebnis je Aktie8 | 0,53 | 0,26 | 0,33 | 0,22 | 0,23 | 0,26 | -0,03 | |

| Dividende8 | 0,35 | 0,35 | 0,17 | 0,17 | 0,19 | 0,10 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Baker Tilly |

Mit Wirkung zum 11. August 2016 ist bet-at-home.com in das streng regulierte Handelssegment Prime Standard aufgenommen worden. Damit hat der Online-Wettanbieter die formale Hürde für die Berücksichtigung zur Aufnahme in einen Auswahlindex aus der DAX-Familie – konkret geht es um den SDAX oder den TecDAX – genommen. Ob bet-at-home.com einem klassischen Sektor oder dem Technologiebereich zugeordnet wird, ist allerdings noch offen. Zumindest auf der Homepage der Deutschen Börse werden weiterhin Sport / Spiel sowie Internet-Dienstleister als Branche genannt. Besser passen zu den Linzern würde nach Auffassung von boersengefluester.de der SDAX, zumal in dem 50 Werte umfassenden Small-Cap-Index mit Borussia Dortmund, ZEAL Network und auch Scout24 mehrere – zumindest halbwegs – vergleichbare Unternehmen gelistet sind. Außerdem wäre bet-at-home.com im TecDAX wohl tendenziell eher ein Wackelkandidat bei künftigen Auswechselungen. Mit dem Upgrade in den Prime Standard bereits umgesetzt, sind die höheren Transparenzanforderungen in Sachen Stimmrechtsmitteilungen. So hat die Mangas BAH aus Paris, eine Konzerngesellschaft der Betclic Group, kürzlich mitgeteilt, dass ihr Anteil zurzeit 56,18 Prozent beträgt – nach ursprünglich 61,26 Prozent. Hintergrund: Mitte Juni hatte Betclic Everest mitgeteilt, bis zu 700.000 Aktien (nach dem 1:1-Split) bei institutionellen Investoren platzieren zu wollen. Nach der jetzigen Stimmrechtsmitteilung hätten die Franzosen rund 358.500 bet-at-home.com-Aktien untergebracht. Das deckt sich mit früheren Informationen von boersengefluester.de, wonach „ein Großteil“ der maximal 700.000 Anteilscheine bereits platziert sei. Offen ist, ob Betclic tatsächlich das volle Volumen ausschöpfen wird. 3,75 Prozent sind dem schon vor geraumer Zeit aus dem operativen Geschäft ausgeschiedenen Mitfirmengründer Jochen Dickinger zuzurechnen. Dickinger hatte sich kürzlich bei pferdewetten.de neu engagiert. Ziel von bet-at-home.com ist es, den Free Float auf rund 45 Prozent zu hieven. Gegenwärtig befinden sich etwas mehr als 40 Prozent der Anteile im freien Umlauf. Die Konsolidierungsphase könnte also noch ein wenig anhalten. Rein fundamental ist dagegen alles im grünen Bereich. Daher bleibt boersengefluester.de auch bei der Einschätzung „Kaufen“.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 145,39 | 143,35 | 143,29 | 126,93 | 59,35 | 53,53 | 46,18 | |

| EBITDA1,2 | 35,47 | 36,22 | 35,17 | 30,95 | 13,97 | 2,11 | 0,81 | |

| EBITDA-Marge3 | 24,40 | 25,27 | 24,54 | 24,38 | 23,54 | 3,94 | 1,75 | |

| EBIT1,4 | 34,13 | 34,95 | 33,24 | 28,92 | 11,67 | -0,11 | -0,84 | |

| EBIT-Marge5 | 23,47 | 24,38 | 23,20 | 22,78 | 19,66 | -0,21 | -1,82 | |

| Jahresüberschuss1 | 32,85 | 32,61 | 17,96 | 23,29 | -16,31 | 11,91 | -1,51 | |

| Netto-Marge6 | 22,59 | 22,75 | 12,53 | 18,35 | -27,48 | 22,25 | -3,27 | |

| Cashflow1,7 | 25,90 | 24,81 | 29,88 | 18,15 | 10,50 | -5,02 | 0,16 | |

| Ergebnis je Aktie8 | 4,68 | 4,65 | 2,56 | 3,32 | -2,32 | 1,62 | -0,21 | |

| Dividende8 | 7,50 | 6,50 | 2,00 | 2,50 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PKF Fasselt Schlage |

Deutlich besser als erwartet fallen die Halbjahreszahlen von Surteco aus. So kommt der Möbelzulieferer bei Erlösen von 337,69 Mio. Euro (plus 3,2 Prozent) auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 21,60 Mio. Euro – nach 17,69 Mio. Euro im entsprechenden Vorjahresabschnitt. Für das Gesamtjahr bleibt das Management bei der bisherigen Prognose, wonach bei einem leichten Umsatzzuwachs mit einem EBIT zwischen 38 und 42 Mio. Euro zu rechnen ist. Zur Einordnung: 2015 kam das ehemalige SDAX-Unternehmen auf ein Betriebsergebnis von gut 31 Mio. Euro. Die meisten Analysten gehen derweil davon aus, dass Surteco hier eher den oberen Bereich touchieren wird. Boersengefluester.de bleibt bei der positiven Einschätzung für den Titel und rechnet mit einer Fortsetzung des jüngsten Aufwärtstrends. Das Papier notiert nur leicht über Buchwert und sollte auch für das kommende Jahr eine interessante Dividende bieten. Die Analysten von Hauck & Aufhäuser haben ihre Kaufen-Empfehlung mit Kursziel 28 Euro bestätigt.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 689,65 | 698,98 | 675,27 | 626,99 | 757,06 | 747,70 | 835,10 | |

| EBITDA1,2 | 83,09 | 72,78 | 66,29 | 88,32 | 114,76 | 84,18 | 66,60 | |

| EBITDA-Marge3 | 12,05 | 10,41 | 9,82 | 14,09 | 15,16 | 11,26 | 7,98 | |

| EBIT1,4 | 44,67 | 32,20 | 21,12 | 46,15 | 72,52 | 40,18 | 8,10 | |

| EBIT-Marge5 | 6,48 | 4,61 | 3,13 | 7,36 | 9,58 | 5,37 | 0,97 | |

| Jahresüberschuss1 | 26,33 | 18,93 | 9,76 | 33,77 | 47,81 | 25,23 | 2,95 | |

| Netto-Marge6 | 3,82 | 2,71 | 1,45 | 5,39 | 6,32 | 3,37 | 0,35 | |

| Cashflow1,7 | 82,90 | 60,70 | 84,04 | 82,66 | 43,75 | 69,14 | 0,00 | |

| Ergebnis je Aktie8 | 1,69 | 1,20 | 0,61 | 2,17 | 3,08 | 1,63 | 0,19 | |

| Dividende8 | 0,80 | 0,55 | 0,00 | 0,80 | 1,00 | 0,70 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |