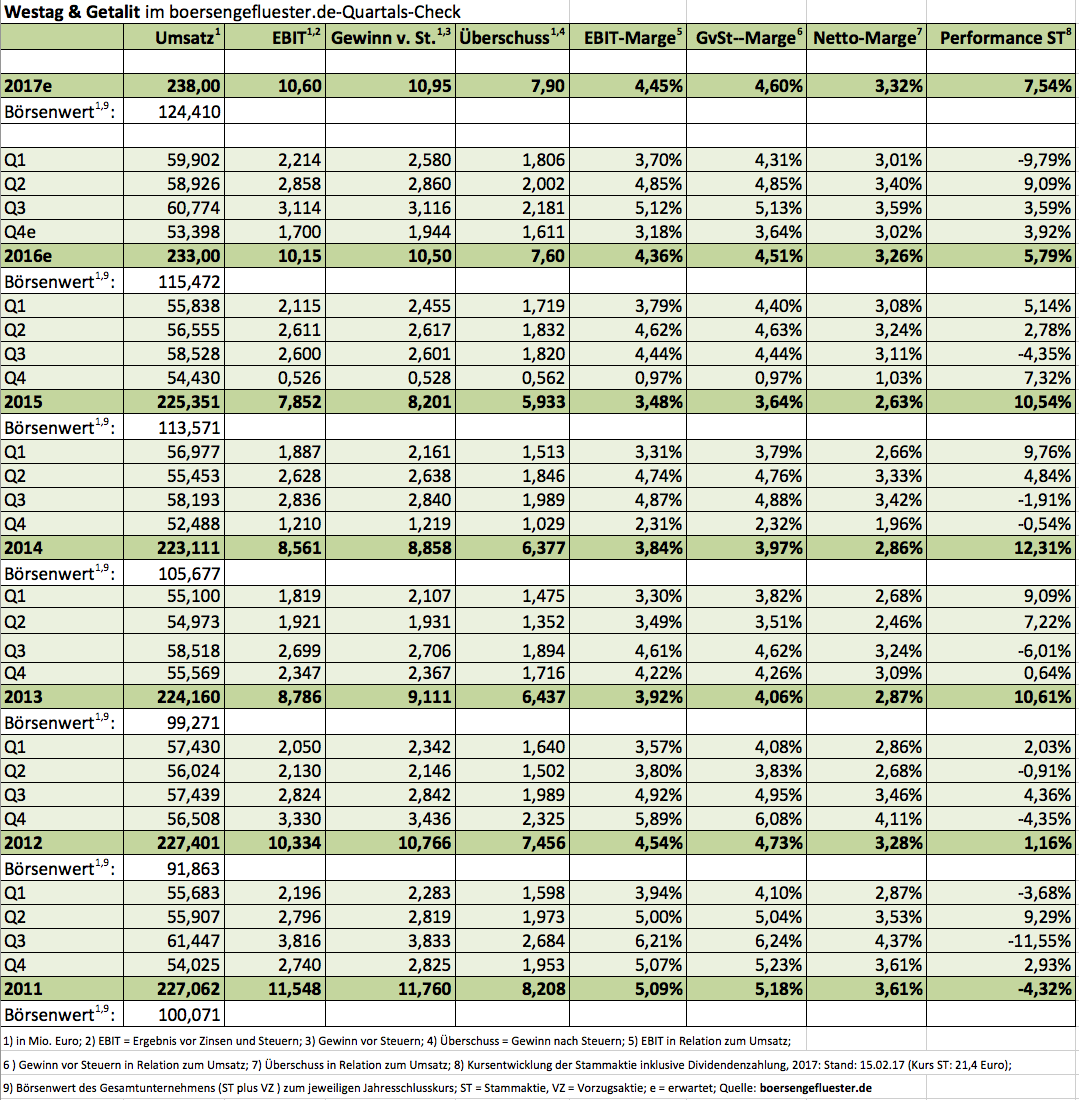

Regelmäßige Leser von boersengefluester.de wissen, dass Unternehmen wie Westag & Getalit bei uns hoch im Kurs stehen. Der Anbieter von Türen, Materialien für den Innenausbau (Arbeitsflächen, Fensterbänke etc.) oder auch technischen Anwendungen wie Schalungsplatten und Industrieböden verfügt über eine makellose Bilanz und bietet seinen Aktionären regelmäßig attraktive Dividenden. Abzüge in der B-Note gibt es freilich dafür, dass sich die Geschäfte seit vielen Jahren nicht gerade super dynamisch entwickeln. Immerhin: Umsatz und Gewinn befinden sich weitgehend auf Hochplateau. Dabei ragt 2016, wie es sich bereits Vorlage der Q3-Zahlen angedeutet hat, positiv heraus. Bei einem Erlösplus von 2,8 Prozent auf 233,0 Mio. Euro kam das Ergebnis vor Steuern um 22,1 Prozent auf 10,5 Mio. Euro voran. Damit kann das in Rheda-Wiedenbrück angesiedelte Unternehmen an die Ergebnisse des Jahres 2012 anknüpfen, als zuletzt eine „10“ vor dem Komma stand. Mit Blick auf die Höhe des Dividendenvorschlags für 2016 müssen sich Anleger freilich noch bis Ende März gedulden. Boersengefluester.de geht jedoch davon aus, dass der Bauzulieferer mindestens 10 Cent auf die im Jahr zuvor von 0,94 auf 0,74 Euro je Stammaktie draufsattelt. Die Vorzüge werden mit jeweils 6 Cent mehr bedient. Auf Basis dieser Schätzung kämen die Stämme auf eine Rendite von 3,9 Prozent, die Vorzüge würden 4,1 Prozent erreichen. Angesichts des geringen Spreads wären bei Neuengagements zurzeit wohl die mit einem Stimmrecht versehenen Stämme vorzuziehen. Die Hauptversammlung findet am 27. Juni 2017 statt. Größter Aktionär mit 75,5 Prozent der Stammaktien ist seit vielen Jahren die Syntalit AG aus der Schweiz. Letztlich ist es aber beinahe Geschmackssache, für welche Gattung man sich entscheidet. Beide Papiere haben etwas von einem Anleihenersatz und eignen sich als Depotbeimischung für langfristig orientierte Anleger.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 234,41 | 233,18 | 230,70 | 229,13 | 224,33 | 236,61 | 213,69 | |

| EBITDA1,2 | 18,36 | 18,51 | 15,51 | 17,49 | 10,28 | 10,39 | 13,10 | |

| EBITDA-Marge3 | 7,83 | 7,94 | 6,72 | 7,63 | 4,58 | 4,39 | 6,13 | |

| EBIT1,4 | 8,34 | 5,24 | 8,87 | 3,93 | -2,01 | 1,03 | 4,42 | |

| EBIT-Marge5 | 3,56 | 2,25 | 3,85 | 1,72 | -0,90 | 0,44 | 2,07 | |

| Jahresüberschuss1 | 6,52 | 4,51 | 6,71 | 2,05 | -3,27 | -0,46 | 2,72 | |

| Netto-Marge6 | 2,78 | 1,93 | 2,91 | 0,89 | -1,46 | -0,19 | 1,27 | |

| Cashflow1,7 | 12,17 | 9,20 | 14,96 | 20,91 | 13,02 | 10,34 | 15,67 | |

| Ergebnis je Aktie8 | 1,19 | 0,81 | 1,22 | 0,38 | -0,68 | -0,12 | 0,60 | |

| Dividende8 | 0,74 | 0,12 | 0,60 | 0,34 | 0,00 | 0,90 | 0,90 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: - |

Noch sehr viel besser als von boersengefluester.de vermutet, hat sich in den vergangenen Wochen die Notiz der Medios-Aktie entwickelt. Immerhin hat der Anteilschein jetzt innerhalb eines Monats von 8 auf gut 10 Euro an Wert gewonnen. Damit erreicht die Marktkapitalisierung stattliche 139 Mio. Euro. Das Vertrauen der Investoren haben die Berliner jetzt mit überzeugenden Zahlen für 2016 unterfüttert. Auf Pro-forma-Basis erzielte Medios Erlöse von 160,5 Mio. Euro und zog daraus ein Ergebnis vor Zinsen und Steuern (EBIT) von 5,67 Mio. Euro. „Das enorme Wachstum zeigt, dass die Nachfrage nach personalisierter Medizin in hohem Tempo steigt“, sagt Medios-Vorstand Matthias Gärtner. Tätig ist die Gesellschaft einerseits als Großhändler (Medios Pharma), der Apotheken mit Arzneimitteln für die Bereiche Krebs, Infektionskrankheiten sowie Autoimmunerkrankungen beliefert. In der Medios Manufaktur werden darüber hinaus auf einzelne Patienten zugeschnittene Infusionslösungen im Ärzte- und Apothekenauftrag zubereitet. Den Geschäftsbericht inklusive Ausblick für 2017 will das Unternehmen im April veröffentlichen. Die Analysten von Warburg Research zeigen sich bereits mit den Vorabdaten sehr zufrieden und rechnen für 2017 mit einem EBIT von 8,2 Mio. Euro. Für 2018 stellen sie gar ein operatives Ergebnis von 10 Mio. Euro in Aussicht. Das relativiert die aktuelle Bewertung dann doch sehr. Als Kursziel nennt Warburg weiterhin 14 Euro. Fazit: Heiße Pharma-Story, die in der Spezialwerteszene für viel Aufmerksamkeit sorgt. Anleger sollten engagiert bleiben. Hier scheint noch einiges zu gehen.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 253,64 | 327,83 | 516,80 | 626,54 | 1.357,41 | 1.610,78 | 1.874,70 | |

| EBITDA1,2 | 7,29 | 8,54 | 16,37 | 13,09 | 34,64 | 51,21 | 52,41 | |

| EBITDA-Marge3 | 2,87 | 2,61 | 3,17 | 2,09 | 2,55 | 3,18 | 2,80 | |

| EBIT1,4 | 6,80 | 7,40 | 14,39 | 9,54 | 15,26 | 28,97 | 31,37 | |

| EBIT-Marge5 | 2,68 | 2,26 | 2,78 | 1,52 | 1,12 | 1,80 | 1,67 | |

| Jahresüberschuss1 | 4,13 | 4,33 | 7,76 | 6,06 | 7,40 | 18,33 | 18,81 | |

| Netto-Marge6 | 1,63 | 1,32 | 1,50 | 0,97 | 0,55 | 1,14 | 1,00 | |

| Cashflow1,7 | 0,82 | -3,14 | -0,45 | -38,12 | 61,52 | 37,12 | 16,41 | |

| Ergebnis je Aktie8 | 0,32 | 0,31 | 0,65 | 0,38 | 0,37 | 0,77 | 0,79 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Baker Tilly |