Darauf hatten findige Nebenwerte-Experten lange gewartet. Als der Ceconomy-Konzern – hinter der Metro-Abspaltung verbergen sich im Wesentlichen die beiden Elektronikhändler Saturn und Media Markt – Ende Dezember im Bundesanzeiger seine Einladung zur Hauptversammlung (HV) am 9. Februar 2022 veröffentlichte, war es dann soweit: Nach drei dividendenlosen Jahren hat Ceconomy für das Geschäftsjahr 2020/21 (30. September) eine Ausschüttung von 0,17 Euro je Stammaktie auf die Tagesordnung gesetzt. Nicht schlecht, denn damit bringt es der im SDAX gelistete Anteilschein – auch auf dem aktuellen Niveau von knapp 4 Euro – noch auf eine Dividendenrendite von brutto 4,3 Prozent.

Noch viel attraktiver sieht die Sache freilich bei den ebenfalls im Umlauf befindlichen Vorzugsaktien von Ceconomy aus. Diese stimmrechtslose Gattung ist nämlich nicht nur mit einer – bis zu einer gewissen Grenze – gegenüber den Stammaktien um 6 Cent höheren Grunddividende ausgestattet, sondern besitzt zusätzlich noch einen Nachzahlungsanspruch bei vorherigen Nullrunden. Konkret stehen den Inhabern der Vorzüge nach der HV im Februar damit jeweils 0,17 Euro für die Geschäftsjahr 2017/18. 2018/19 und 2019/20 plus 0,23 Euro für 2020/21 zu – insgesamt also 0,74 Euro pro Vorzugsaktie. Bei der draus resultierenden Rendite von 10,6 Prozent rangiert das Papier weit oben in den monatsweisen Renditehits aus der Datenbank von boersengefluester.de. Wenig verwunderlich also, dass längst auch andere Investoren auf den Titel aufmerksam geworden sind.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 21.605,00 | 21.418,00 | 21.455,00 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | |

| EBITDA1,2 | 636,00 | 650,00 | 465,00 | 991,00 | 947,00 | 866,00 | 814,00 | |

| EBITDA-Marge3 | 2,94 | 3,03 | 2,17 | 4,76 | 4,43 | 3,98 | 3,66 | |

| EBIT1,4 | 395,00 | 419,00 | 224,00 | -80,00 | 326,00 | 105,00 | -21,00 | |

| EBIT-Marge5 | 1,83 | 1,96 | 1,04 | -0,38 | 1,53 | 0,48 | -0,09 | |

| Jahresüberschuss1 | 1.153,00 | -210,00 | 50,00 | -211,00 | 256,00 | 130,00 | -37,00 | |

| Netto-Marge6 | 5,34 | -0,98 | 0,23 | -1,01 | 1,20 | 0,60 | -0,17 | |

| Cashflow1,7 | 758,00 | 684,00 | 86,00 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | |

| Ergebnis je Aktie8 | -0,41 | -0,64 | 0,34 | -0,66 | 0,65 | 0,31 | -0,08 | |

| Dividende8 | 0,26 | 0,00 | 0,00 | 0,00 | 0,17 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Doch Vorsicht, die Gewichte zwischen beiden Aktiengattungen sind höchst unterschiedlich verteilt: Von den insgesamt 359.421.084 im Umlauf befindlichen Aktien sind gerade einmal 2.677.966 Vorzüge, das entspricht einer Quote von 0,745 Prozent. Der Rest sind ganz „normale“ Stammaktien (ST). Dass nur noch so wenig Vorzüge (VZ) im Umlauf sind, hängt mit der früheren Metro-Historie zusammen. Im Jahr 2000 hatte der Handelskonzern nämlich den Beschluss gefasst, die VZ gegen Stammaktien umzutauschen – gegen Zahlung einer Prämie von 11,60 Euro. Damals hatte der Löwenanteil der Vorzugsaktionäre von der Offerte Gebrauch gemacht, so dass die heute noch im Umlauf befindlichen VZ beinahe so etwas wie Restposten sind. Mal abgesehen von den übliche Schwankungen beim Abstand zwischen beiden Gattungen – Börsianer sprechen hier vom Spread: Früher war es meist so, dass die Stammaktien eher teurer waren als die Vorzüge. Das ist insofern logisch, denn dem normalerweise überschaubaren Dividendenvorteil, stehen die deutlich höhere Handelsliquidität sowie insbesondere auch das Stimmrecht bei den Stämmen gegenüber.

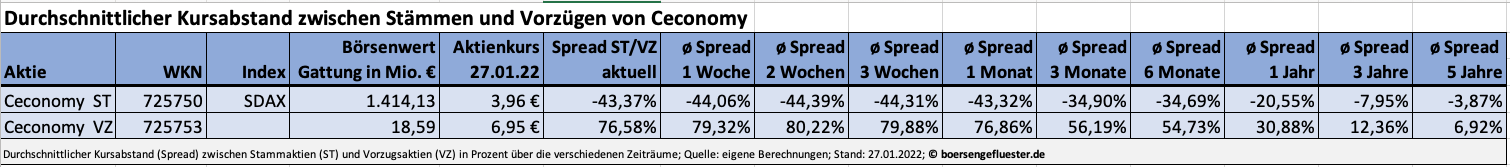

Hinweis an dieser Stelle: Aufgrund des Ausfalls der Dividende für die Geschäftsjahre 2017/18 bis 2019/20 ist das Stimmrecht der Vorzugsaktien momentan wieder aufgelebt, so dass die Vorzugsaktionäre zur HV am 9. Februar 2022 ebenfalls voll dabei sind. Trotzdem ist es allmählich unheimlich, welche Entwicklung die Spreads zwischen ST und VZ in den vergangenen Monaten genommen haben. Erster Auslöser für das Auseinanderdriften der beiden Gattungen war im Sommer 2021 die Bekanntgabe von Verzögerung bei der Convergenta-Transaktion – sprich der Erwerb der MediaMarktSaturn-Minderheitsbeteiligung sowie die Neustrukturierung der Gesellschafterstruktur. Mittlerweile werden die Vorzüge jedoch mit einem Aufpreis von fast 77 Prozent auf die Stämme gehandelt. Rein mit dem auf Wiedervorlage gesetzten Covergenta-Deal bzw. dem Renditevorteil durch die nachzahlbare Dividende lässt sich die immer stärker auseinander klaffende Schere für unseren Geschmack aber schon längst nicht mehr begründen.

Und auch eine perspektivisch mögliche Gleichstellung von ST und VZ nach dem „one share – one vote“-Prinzip taugt momentan nicht als Erklärung, denn dann würden sich beide Gattungen eher angleichen – sofern keine Sonderzahlungen vereinbart werden. Zumindest aus heutiger Sicht ist also zu befürchten, dass die Vorzugsaktien nach der HV überdurchschnittlich unter Druck geraten könnte, zumindest sofern die rein dividendenorientierten Anleger sich aus dem Titel zurückziehen. Am liebsten wäre boersengefluester.de freilich das Szenario, wonach die Stammaktien den Spread aus eigener Kraft wieder auf Normalmaß verringern. Rein fundamental ist das Papier nämlich nicht übermäßig anspruchsvoll bewertet. Trotzdem: Alles richtig gemacht haben Anleger, die sich rechtzeitig auf den Dividenden-Nachzahlungsganspruch bei den Vorzügen eingestellt haben. Und da dürfen wir usn auch ein wneig auf die Schulter klopfe, denn boersengefluester.de hatte bereits im Dezember 2018 (HIER) auf die Story hingwiesen.

Foto: Clipdealer

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.