Ganz ohne einen Schuss Selbstironie kommen Präsentationen von Andreas Eckert, dem Vorstandsvorsitzenden von Eckert & Ziegler, eigentlich nie aus. Meist starten seine Vorträge auf Kapitalmarktkonferenzen mit Sätzen wie: „Da bin ich mal wieder.“ Wenige Sekunden später folgt dann regelmäßig schon eine Analogie zu prähistorischen Tieren aus der Saurierwelt. Immerhin führte Eckert, selbst erst Jahrgang 1960, den Hersteller von radioaktiven Komponenten für den medizinischen und messtechnischen Einsatz, bereits im Mai 1999 als Vorstand an den Neuen Markt – damals gemeinsam mit dem Physiker Andreas Ziegler. Gegründet hatten „Eckert & Ziegler“ das Unternehmen sieben Jahre zuvor aus der Konkursmasse eines DDR-Instituts. Und so wundert es nicht, dass die Berliner auch in ihrem Konzernabschluss für 2017 immer wieder feine Formulierungen einfließen lassen. So heißt es etwa: „Die Isotopenbranche gehört nicht zu den Industrien, in denen über Nacht Einhörner entstehen. Selbst im dynamischsten Segment, der Radiopharmazie, vergehen von der Entdeckung bis zum zugelassenen Medikament in der Regel mindestens 15 Jahre.“ Damit ist im Prinzip schon sehr viel gesagt über das Unternehmen. Die langfristigen Umsatz- und Ergebniskurven verlaufen – von zwischenzeitlichen Ausreißern einmal abgesehen – eher unspektakulär.

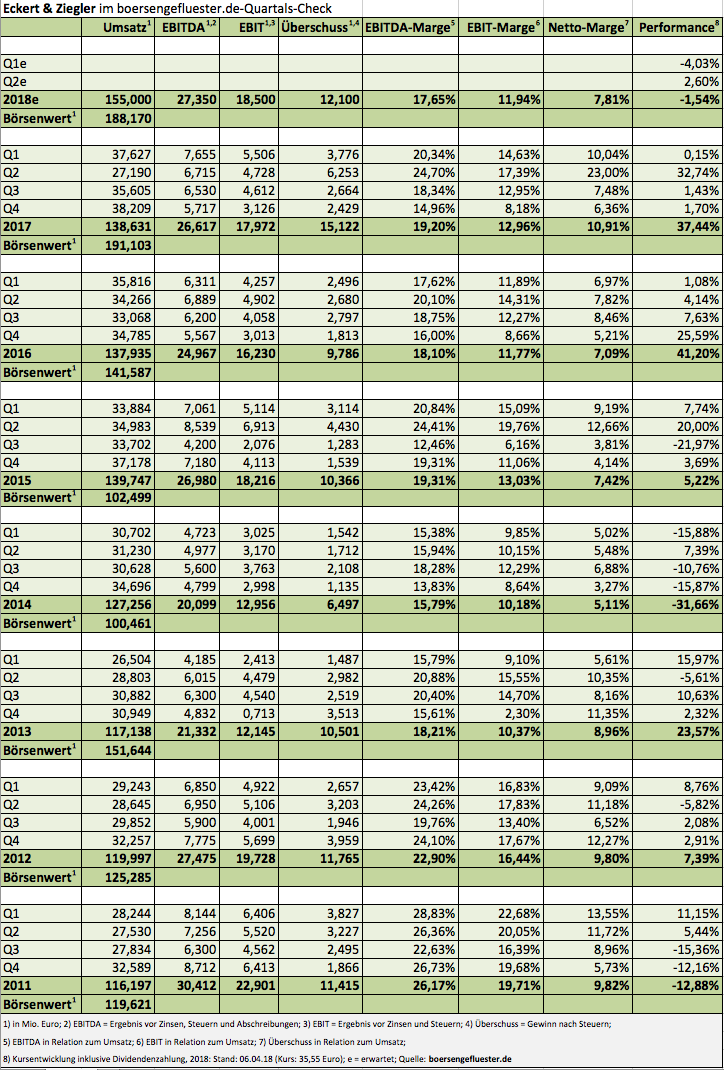

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 138,63 | 168,71 | 178,49 | 176,14 | 180,44 | 222,26 | 246,09 | |

| EBITDA1,2 | 26,62 | 32,14 | 43,13 | 44,64 | 57,04 | 55,52 | 58,83 | |

| EBITDA-Marge3 | 19,20 | 19,05 | 24,16 | 25,34 | 31,61 | 24,98 | 23,91 | |

| EBIT1,4 | 17,97 | 23,39 | 32,06 | 33,69 | 47,45 | 44,54 | 45,45 | |

| EBIT-Marge5 | 12,96 | 13,86 | 17,96 | 19,13 | 26,30 | 20,04 | 18,47 | |

| Jahresüberschuss1 | 15,12 | 16,89 | 22,48 | 23,11 | 34,66 | 29,75 | 26,77 | |

| Netto-Marge6 | 10,91 | 10,01 | 12,59 | 13,12 | 19,21 | 13,39 | 10,88 | |

| Cashflow1,7 | 26,83 | 21,21 | 40,43 | 36,79 | 33,86 | 34,30 | 47,40 | |

| Ergebnis je Aktie8 | 0,70 | 0,78 | 1,07 | 1,11 | 1,66 | 1,41 | 1,26 | |

| Dividende8 | 0,20 | 0,30 | 0,42 | 0,45 | 0,50 | 0,50 | 0,05 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Mazars |

Aber das muss nicht verkehrt sein, so lange die grundsätzliche Tendenz eher nach oben gerichtet ist. Hinzu kommt, dass Eckert & Ziegler über eine grundsolide Bilanz verfügt und einer der verlässlichsten Dividendenzahler auf dem heimischen Kurszettel ist. Zur Hauptversammlung am 20. Mai 2018 steht eine um 0,14 auf 0,80 Euro je Aktie erhöhte Dividende auf der Agenda. Beim gegenwärtigen Kurs von 35,55 Euro steht das für eine Rendite von 2,25 Prozent, was – isoliert gesehen – allerdings kein zwingender Kaufgrund für die Aktie mehr ist. Den Charme des Papiers macht vielmehr die Kombination aller wichtigen fundamentalen Kennzahlen aus: So steht dem für 2018 in Aussicht gestellten Umsatz von rund 150 Mio. Euro ein Börsenwert von gerade einmal 188 Mio. Euro gegenüber. Und unter Berücksichtigung des Netto-Finanzguthabens von 44 Mio. Euro (inklusive Pensionsrückstellungen) wird die Gesellschaft nur mit dem Faktor 5,25 auf das von boersengefluester.de für 2018 erwartete Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) gehandelt – eine mittlerweile ziemlich selten gewordene Relation.

Insgesamt bleibt der im Prime Standard gelistete Titel für uns eine attraktive Anlage. Charttechnisch befindet sich das Papier seit vielen Monaten allerdings „nur“ im Seitwärtstrend. Zwischenzeitliche Ausbruchsversuche über die Marke von 40 Euro haben sich bislang als nicht nachhaltig erwiesen. Anleger, die versuchen wollen, mittels Timing dem Markt ein Schnippchen zu schlagen, warten mit einem Einstieg bei Eckert & Ziegler also vermutlich ab, bis sich ein neuer Aufwärtstrend abzeichnet. Rein fundamental stehen die Ampeln schon jetzt auf Grün. Die Analysten von Hauck & Aufhäuser haben das Kursziel zu Jahresbeginn bei stattlichen 48 Euro angesetzt. Damit hätte der Titel ein Potenzial von deutlich mehr als einem Drittel. Ein wenig Zeit sollten Anleger bei Eckert & Ziegler jedoch mitbringen, auch wenn es nicht gleich 15 Jahre und mehr sein müssen.

Foto: Eckert & Ziegler AG (Verpacken von Nickel-63 Strahlenquellen)