Ganz neu ist die Information für Kenner der EQS Group sicher nicht. Doch weil sie – insbesondere mit Blick auf den Kapitalmarkt – so wichtig ist, hat André Marques, Direktor Finanzen, auf der Telefonkonferenz zur Vorlage der Jahreszahlen nochmals darauf hingewiesen: „Mittlerweile sind rund 70 Prozent unserer Umsätze von wiederkehrender Natur.“ Kein Wunder, dass die Aktie des Spezialisten für digitale Investor-Relations-Angebote bei den Anlegern derart hoch im Kurs steht. Schließlich gibt es nicht viele Unternehmen mit ähnlich planbaren Erlösströmen. Das ist wohl auch der Hauptgrund, warum die bereits vor einigen Jahren eingeleitete Expansions- und Internationalisierungsstrategie den Aktienkurs kaum beeinträchtigt hat. „Man sieht, dass wir auf dem richtigen Weg sind“, sagt Achim Weick, Gründer und Vorstandsvorsitzender der EQS Group.

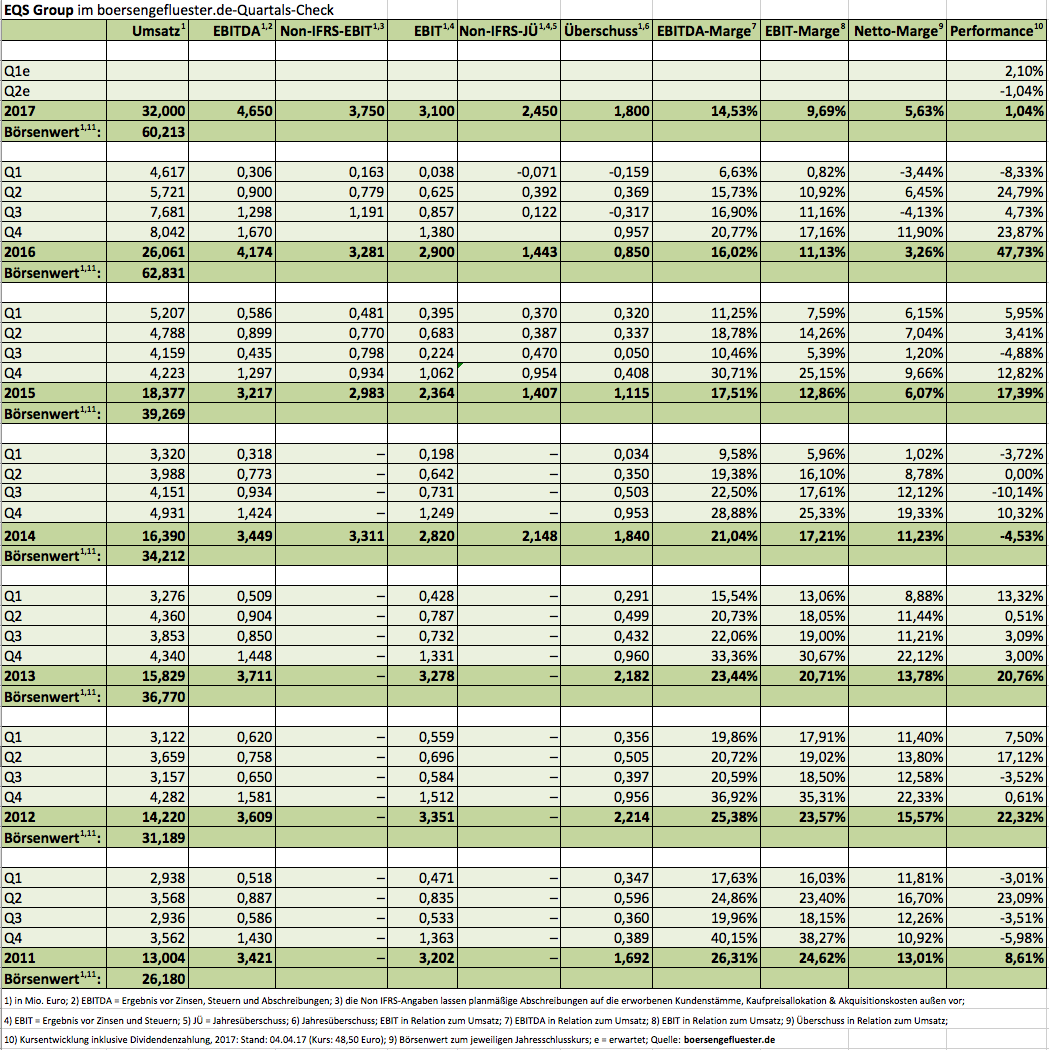

Um die bilanztechnischen Sondereffekte von Zukäufen wie Tensid aus der Schweiz, Obsidian IR (Großbritannien), Today IR (Hongkong) oder dem Finanzdienstleister ariva.de auszublenden, weist EQS Group seit geraumer Zeit – neben den „normalen“ Angaben zu EBIT (Ergebnis vor Zinsen und Steuern) und dem Jahresüberschuss auch entsprechende „Non-IFRS“-Werte aus, die die operative Entwicklung der Münchner aussagekräftiger widerspiegeln sollen. Demnach kam das Unternehmen 2016 bei einem konsolidierungsbedingt hohen Erlösplus von fast 42 Prozent auf 26,06 Mio. Euro auf einen Anstieg des Non-IFRS EBIT von 2,98 auf 3,28 Mio. Euro. Zumindest auf der Ergebnisseite ist das allerdings eine leichte Enttäuschung. Die Dividende lässt das im noch jungen Börsensegment Scale gelistete Unternehmen – trotz der leicht erhöhten Aktienstückzahl nach der jüngsten Kapitalmaßnahme – bei 0,75 Euro pro Anteilschein. Davon war allerdings so auch auszugehen und ein Renditehit ist der Small Cap ohnehin nicht.

Wesentlich interessanter sind da schon die langfristigen Wachstumsperspektiven: Für das laufende Jahr stellt Weick einen Anstieg des Non-IFRS EBIT auf eine Spanne von 3,6 bis 3,9 Mio. Euro in Aussicht. In der mittleren Variante wäre das ein Plus von gut 14 Prozent gegenüber dem vergleichbaren Wert von 2016. Dabei sollen die Erlöse 2017 wesentlich kräftiger – um 20 bis 25 Prozent auf dann 31,2 bis 32,5 Mio. Euro – in die Höhe gehen. „Wir investieren weiter in die Entwicklung unserer Produkte, momentan liegt unser klarer Fokus auf Umsatzwachstum“, sagt Weick. Im nächsten Schritt soll dann allerdings auch die Profitabilität anziehen. So rechnet das Management bis 2021 mit einem jährlichen Zuwachs des Non-IFRS EBIT von 20 bis 25 Prozent. Das heißt: Bis 2021 könnte die EQS Group auf ein Betriebsergebnis zwischen 8 und 9 Mio. Euro kommen. Dem steht zurzeit eine Marktkapitalisierung von rund 60 Mio. Euro gegenüber. Zumindest vor diesem Hintergrund relativiert sich die aktuell doch recht ambitionierte Bewertung der EQS-Aktie also deutlich.

Dabei kann sich boersengefluester.de nicht wirklich vorstellen, dass die Gesellschaft bis 2021 noch in der jetzigen Eigentümerstruktur – Achim Weick hält 23 Prozent der Stücke, den Nebenwertespezialisten von Langfrist TGV sind 22 Prozent zuzurechnen – bestehen wird. Letztlich ist die EQS Group ein perfektes Übernahmeziel für international agierende Börsenbetreiber, die ihr Geschäftsmodell erweitern wollen. Und zumindest bei der Paarung EQS Group / Deutsche Börse AG würde sich der Kreis sogar wieder schließen, denn der DAX-Konzern gehörte bei der EQS-Tochter DGAP (Deutsche Gesellschaft für Ad-hoc-Publizität) schon einmal zum Gesellschafterkreis – damals gemeinsam mit Reuters und vwd. Und da außerdem alle wesentlichen langfristigen Treiber (Digitalisierung, Regulierung und Globalisierung) der EQS Group in die Karten spielen, hält boersengefluester.de den Small Cap auch weiterhin für ein zukunftsträchtiges Investment. Aber klar: Ein Kurs-Gewinn-Verhältnis (KGV) nördlich von 25 und ein Handel zum Dreifachen des Buchwerts sind nicht jedermanns Sache.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 30,36 | 36,21 | 35,37 | 37,64 | 50,22 | 61,43 | 66,70 | |

| EBITDA1,2 | 2,35 | 0,30 | 2,55 | 4,76 | 1,74 | 4,57 | 2,10 | |

| EBITDA-Marge3 | 7,74 | 0,83 | 7,21 | 12,65 | 3,47 | 7,44 | 3,15 | |

| EBIT1,4 | 0,35 | -2,06 | -3,18 | 0,16 | -5,40 | -3,58 | -6,00 | |

| EBIT-Marge5 | 1,15 | -5,69 | -8,99 | 0,43 | -10,75 | -5,83 | -9,00 | |

| Jahresüberschuss1 | -0,57 | 0,81 | -1,41 | -0,83 | -6,63 | -3,33 | -7,00 | |

| Netto-Marge6 | -1,88 | 2,24 | -3,99 | -2,21 | -13,20 | -5,42 | -10,50 | |

| Cashflow1,7 | 1,65 | 2,60 | 2,40 | 5,79 | 2,04 | 5,43 | 0,00 | |

| Ergebnis je Aktie8 | -0,09 | 0,15 | -0,18 | -0,12 | -0,81 | -0,34 | -0,70 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

Tipp: Nutzen Sie die die exklusiven Kennzahlentabellen und Performancelisten von boersengefluester.de für den Scale :

Foto: pixabay