Wenn Unternehmen von „temporären Ergebnisbelastungen“ berichten, ist normalerweise höchste Vorsicht angesagt. Nicht so bei der EQS Group: Bei der auf Online-Investor-Relations-Aktivitäten spezialisierten Gesellschaft gab es zuletzt sogar ein dickes Kursplus, als Vorstandschef Achim Weick die Ausweitung der Geschäftstätigkeit auf die Bereiche Governance, Risk & Compliance präsentierte und im Zuge der Investitionsoffensive sogar eine Nullrunde bei der Dividende für 2017 in Kauf nimmt. Dabei hatten die Münchner seit dem IPO 2006 immer eine Gewinnbeteiligung ausgekehrt – zuletzt fünf mal in Folge 0,75 Euro je Aktie. Zurzeit sieht Weick – mit einem Anteil von 23 Prozent selbst größter Anteilseigner – die Dividendensumme von knapp 1 Mio. Euro besser im Unternehmen aufgehoben, zumal eine Kapitalerhöhung zur Finanzierung der Investitionsoffensive umgangen werden soll.

Für Zuversicht sorgen dabei die positiven Erfahrungen mit der neuen Cloud-Software “Insider Manager” und der Compliance-Lösung “Safe Channel”. „Die bevorstehenden Regulierungen bieten uns die Gelegenheit, neue Kundenzielgruppen zu erreichen und damit in eine ganz neue Dimension zu wachsen. Die hiermit verbundenen Investitionen in die Produktentwicklung belasten zwar kurzzeitig das Ergebnis, führen aber schon in naher Zukunft zu dauerhaft hochprofitablen Cloud-Umsätzen und sind daher Garant für die künftige positive Geschäftsentwicklung der EQS Group“, sagt Weick. Ein Spiegelbild der Aktivitäten liefert der jetzt vorgelegte Q3-Bericht mit einem, für die im Scale gelistete EQS Group, untypischen Jahresfehlbetrag von 703.000 Euro nach Ablauf der ersten neun Monate 2017.

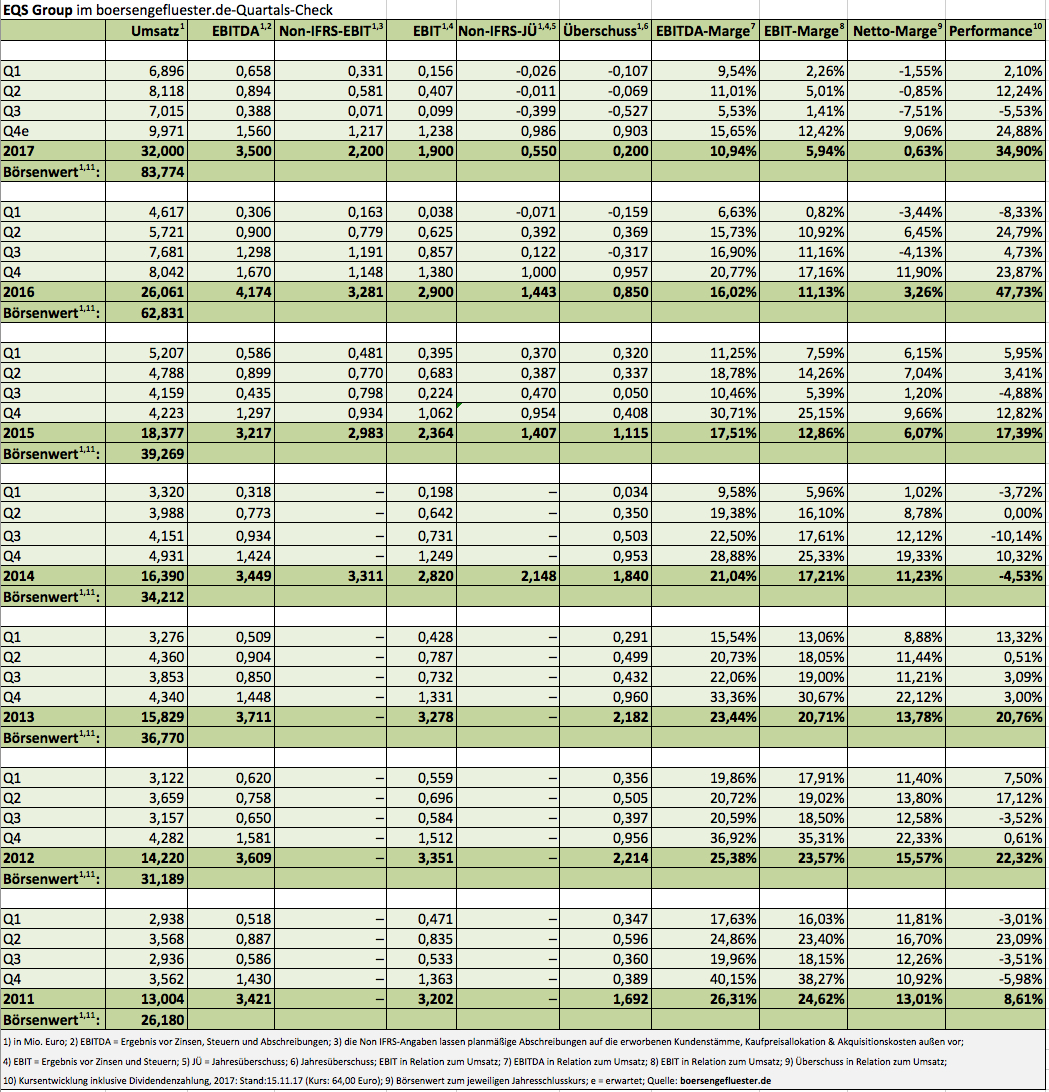

Selbst unter Berücksichtigung der Abschreibungen auf die erworbenen Kundenstämme, Kaufpreisallokation und Akquisitionskosten bleibt ein Minus von 436.000 Euro stehen. Das (ebenfalls um diese Effekte bereinigte) Ergebnis vor Zinsen und Steuern (EBIT) liegt mit 983.000 Euro erheblich unter dem vergleichbaren Vorjahreswert von 1,97 Mio. Euro. Per saldo rechnet Weick für das Gesamtjahr 2017 mit einem bereinigten EBIT zwischen 2,0 und 2,3 Mio. Euro und Erlösen in einer Bandbreite von 31,2 bis 32,5 Mio. Euro – nach knapp 26,1 Mio. Euro für 2016. Im kommenden Jahr kalkuliert die EQS Group mit einem Umsatzzuwachs von 10 bis 15 Prozent. Ab 2019 soll die Wachstumsrate dann auf 15 bis 20 Prozent zulegen. Wenn alles klappt, könnten die Umsätze in zwei Jahren also Größenordnungen zwischen 40 und 44 Mio. Euro erreichen. Dem steht gegenwärtig allerdings schon eine Marktkapitalisierung von knapp 84 Mio. Euro entgegen. Und KGV-Betrachtungen verbieten sich gegenwärtig ohnehin.

Insgesamt bleibt die Aktie der EQS Group ein piekfeiner Small Cap mit einem – gegenüber früheren Jahren – allerdings schon deutlich geändertem Chance-Risiko-Verhältnis. Nun: Gegenwärtig sieht es aber so aus, als ob das Team um CEO Weick eine Menge richtig macht. Daher ist der Titel auch auf dem aktuellen Niveau eine gute Halten-Position.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 30,36 | 36,21 | 35,37 | 37,64 | 50,22 | 61,43 | 66,70 | |

| EBITDA1,2 | 2,35 | 0,30 | 2,55 | 4,76 | 1,74 | 4,57 | 2,10 | |

| EBITDA-Marge3 | 7,74 | 0,83 | 7,21 | 12,65 | 3,47 | 7,44 | 3,15 | |

| EBIT1,4 | 0,35 | -2,06 | -3,18 | 0,16 | -5,40 | -3,58 | -6,00 | |

| EBIT-Marge5 | 1,15 | -5,69 | -8,99 | 0,43 | -10,75 | -5,83 | -9,00 | |

| Jahresüberschuss1 | -0,57 | 0,81 | -1,41 | -0,83 | -6,63 | -3,33 | -7,00 | |

| Netto-Marge6 | -1,88 | 2,24 | -3,99 | -2,21 | -13,20 | -5,42 | -10,50 | |

| Cashflow1,7 | 1,65 | 2,60 | 2,40 | 5,79 | 2,04 | 5,43 | 0,00 | |

| Ergebnis je Aktie8 | -0,09 | 0,15 | -0,18 | -0,12 | -0,81 | -0,34 | -0,70 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

Foto: Pixabay