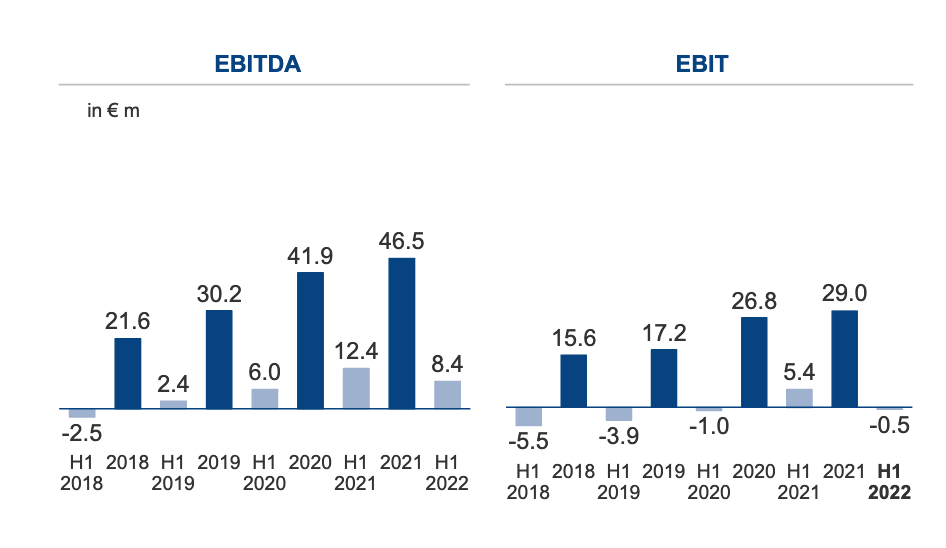

Auf der Analystenkonferenz im vergangenen Sommer war es noch das zentrale Thema: Mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 5,38 Mio. Euro hatte Frequentis im ersten Halbjahr 2021 einen knackigen Gewinn erzielt, was allerdings völlig atypisch für den Geschäftsverlauf des Spezialisten für Kommunikationslösungen, wie sie in der Luftfahrt oder dem Polizeibereich eingesetzt werden, war. „Das ist keine Indikation dafür, dass das jetzt immer so sein wird“, betonte CFO Peter Skerlan damals gleich mehrfach. Schließlich war es ein Bündel aus Sonderfaktoren wie vorzeitige Projektabnahmen, ein buchhalterischer Effekt aus der im Februar 2021 auf die Schiene gesetzten Übernahme von Teilen aus dem L3Harris-Konzern, ein allgemein vorteilhafter Produktmix sowie – last but not least – auch ein Corona-bedingt sehr viel niedrigeres Reisebudget. Üblich für Frequentis war in den Jahren seit dem Börsenstart im Mai 2019 eher ein Betriebsverlust von rund 3,5 Mio. Euro zum Halbjahr.

Aufgeholt haben die Wiener diesen Rückstand aber regelmäßig, denn abgerechnet werden die Projekte häufig erst zum Jahresende. So gesehen ist das jetzt zum Halbjahr 2022 vorgelegte EBIT von minus 543.000 Euro alles andere als eine Enttäuschung, selbst wenn manch Investor vielleicht insgeheim auf eine noch stärkere Glättung der Ergebnisverteilung zwischen den einzelnen Halbjahren gehofft hatte. „Insgesamt sind wir zufrieden mit der Performance im ersten Halbjahr“, sagt CEO Norbert Haslacher auf der Analysten-Konferenz zum ersten Halbjahr 2022. Dass die Reiseaktivitäten von Vertrieb, Technik und Vorstand wieder an Fahrt aufgenommen haben, zeigt sich schon allein daran, dass sich auch Haslacher für den Investoren-Call von unterwegs eingewählt hatte. Eine gewisse Entlastung wird aber bleiben. „Wir erwarten Einsparungen von 10 bis 20 Prozent bei den Reisekosten gegenüber den Jahren vor der Pandemie“, sagt Haslacher.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 266,93 | 285,76 | 303,63 | 299,37 | 333,53 | 385,97 | 427,49 | |

| EBITDA1,2 | 20,02 | 21,59 | 30,18 | 41,92 | 46,51 | 45,63 | 44,17 | |

| EBITDA-Marge3 | 7,50 | 7,56 | 9,94 | 14,00 | 13,95 | 11,82 | 10,33 | |

| EBIT1,4 | 14,32 | 15,60 | 17,22 | 26,81 | 28,97 | 24,99 | 26,65 | |

| EBIT-Marge5 | 5,36 | 5,46 | 5,67 | 8,96 | 8,69 | 6,48 | 6,23 | |

| Jahresüberschuss1 | 10,70 | 11,83 | 15,52 | -3,39 | 20,77 | 18,88 | 19,98 | |

| Netto-Marge6 | 4,01 | 4,14 | 5,11 | -1,13 | 6,23 | 4,89 | 4,67 | |

| Cashflow1,7 | 16,69 | 4,56 | 17,73 | 54,75 | 48,75 | 14,22 | 25,66 | |

| Ergebnis je Aktie8 | 0,81 | 0,90 | 0,93 | -0,30 | 1,50 | 1,41 | 1,38 | |

| Dividende8 | 0,00 | 0,10 | 0,15 | 0,15 | 0,20 | 0,22 | 0,24 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

Wie gut Frequentis in Form ist, zeigen aber die in den ersten sechs Monaten des laufenden Jahres um 15,7 Prozent auf 167,30 Mio. Euro gestiegenen Umsatzerlöse. Ohne Berücksichtigung der Konsolidierungseffekte aus der L3Harris-Transaktion sowie dem zuletzt mehrheitlich übernommenen italienischen Softwareanbieter Regola ergibt sich ein organisches Wachstum von noch immer 4,3 Prozent. Beim Auftragsbestand kommt das Unternehmen mit Zweitlisting im Frankfurter Börsensegment General Standard zum Halbjahr auf ein Niveau von knapp 500 Mio. Euro – was ein sehr komfortables Poster ist. Unverändert bleibt derweil die bisherige Prognose für das Gesamtjahr 2022: So stellt Vorstand Norbert Haslacher – bei einer nicht näher spezifizierten Umsatzsteigerung – eine EBIT-Rendite von 6 bis 8 Prozent in Aussicht. Verglichen mit dem 2021er-Wert von 8,7 Prozent wäre das unter Umständen zwar eine Margenerosion, allerdings bewegen sich die Österreicher historisch damit immer noch Hochplateau in Sache Ertragsstärke.

Hinzu kommt, dass die allgemeinen Nervthemen Lieferfähigkeit und Preissteigerungen von Elektronik-Bauteilen eben auch um Frequentis keinen Bogen machen. Andererseits bleiben die drei für Frequentis maßgeblichen Megatrends – Sicherheit, Mobilität und Technologie – auch in unsicheren Zeiten intakt. Das ist ein wichtige Botschaft für Aktionäre. Was eine mögliche kleine Sonderkonjunktur durch das von der Politik in Aussicht gestellte Sondervermögen von 100 Mrd. Euro für die Ausstattung der Bundeswehr ausgeht, heißt es indes auch für Frequentis, sich weiterhin in Geduld zu üben. Bislang handelt es sich aber scheinbar mehr um ein politisches Statement durch die Regierung, ohne sichtbare Fortschritte bei der Umsetzung. Umso wichtiger, dass Frequentis bei zukunftsträchtigen Themen wie Remote Tower für Flugsicherungen – hier gab es im Juni einen frischen Abschluss in Frankreich – oder auch im Bereich Drohnen mit Australien und Österreich zwei neue Länder gewonnen. „Da sind wir sehr stolz drauf“, sagt Haslacher.

Per saldo ist es für boersengefluester.de jedenfalls gut nachvollziehbar, warum sich der Aktienkurs von Frequentis weiterhin so tapfer Richtung Norden bewegt und das Anfang 2022 erreichte All-Time-High von 34,90 Euro längst wieder in Sichtweite ist. Bilanziell ist Frequentis ohnehin ganz solide aufgestellt. Das Netto-Finanzguthaben erreicht zum Halbjahr 84,50 Mio. Euro – entsprechend 6,36 Euro je Aktie –, die Eigenkapitalquote beträgt knapp 41 Prozent. Gerade in Zeiten steigender Zinsen ist das ein nicht zu unterschätzender Punkt. Und was die Saisonalität von EBITDA und EBIT über die einzelnen Jahreshälften angeht, befindet sich Frequentis für unseren Geschmack ebenfalls auf einem guten Pfad. Auf der Analystenkonferenz zum Halbjahr 2022 war dies jedenfalls eher am Rande ein Thema.

Foto: Emily Rusch auf Unsplash

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das unter diesem LINK tun.