Die Hauptversammlung am 7. August 2020 wird vermutlich der wichtigste Tag in der bisherigen Börsenhistorie der German Startups Group seit der Notizaufnahme am 11. November 2015 zu einem Ausgabekurs von 2,50 Euro bei der vorangegangenen Privatplatzierung. Auf dem virtuellen Aktionärstreffen soll nicht weniger als die komplette Umwandlung des bisherigen Geschäftsmodells eines Investors in junge Technologiefirmen hin zu einem Asset-Manager beschlossen werden. „Von der bisherigen German Startups Group bleibt nicht viel übrig“, sagt CEO Christoph Gerlinger im Hintergrundgespräch mit boersengefluester.de. Dabei gehen die Noch-Berliner den Weg nicht allein, sondern schließen sich mit der in Singapur beheimateten SGT Capital Pte. Ltd. zusammen. Dem Vernehmen nach hat Gerlinger die Macher von SGT vor rund zwei Jahren kennengelernt und so reifte über die Zeit der Plan für eine gemeinsame Zukunft. Schließlich tat sich die German Startups Group (GSG) – abgesehen von einem Anfangshoch bis auf 4,10 Euro – chronisch schwer an der Börse.

Letztlich waren die kaum vorhersehbaren Wertsteigerungen oder auch Abschreibungen auf die im Portfolio befindlichen Unternehmen sowie die vielen Verschwiegenheitsverpflichtungen bei einzelnen Transaktionen ein zu großes Hemmnis für Investoren, die regelmäßig lieber auf möglichst planbare Erlösströme setzen. Selbst größere Exits wie der von Exozet Ende 2019 oder der – aus heutiger Sicht freilich viel zu frühe – Ausstieg bei Delivery Hero Mitte 2017 halfen der Notiz nicht nachhaltig auf die Sprünge. So gesehen kommt die geplante Neuausrichtung für langjährige Beobachter wie boersengefluester.de nicht unbedingt überraschend, zumal auch die jüngsten Versuche von Christoph Gerlinger, das angestammte Businesskonzept auf eine breitere Basis zu stellen, nicht wirklich reüssierten.

Mindestens ebenso verständlich ist es allerdings auch, dass die außenstehenden Aktionäre der German Startups Group die geplante Transaktion sehr genau hinterfragen. Immerhin mutet vieles um SGT Capital wie eine Blackbox an. In Private Equity-Kreisen sind spärliche Informationen in der Außendarstellung zwar gängige Praxis, aber natürlich möchte kein GSG-Aktionär übervorteilt werden. Indirekt spielt dabei auch eine Rolle, dass sich der deutsche Kapitalmarkt zurzeit mitten in der Aufarbeitung des Wirecard-Skandals befindet und Destinationen wie die Kaimaninseln oder auch Singapur zunächst einmal auf Skepsis stoßen. Zudem hatte 2019 sogar die German Startups Group mit ihrer Beteiligung an dem Fintech-Unternehmen ayondo, das durch eine verschachtelte Singapur-Konstruktion in den Abgrund stürzte, bereits unliebsame Erfahrungen gemacht.

„Komplex, aber gut“, so bezeichnet Christoph Gerlinger derweil die geplante Konstruktion mit SGT Capital. In einem Basisszenario will das fünfköpfige Top-Management von SGT nach Möglichkeit noch im laufenden Jahr bis zu 1 Mrd. Dollar an Investorengeldern einsammeln und über einen Fonds in mittelständische Unternehmen anlegen. Rund die Hälfte der Anlagesumme stammt von einem – namentlich nicht genannten – asiatischen Finanzdienstleister, der Rest soll über direkte Kapitalzusagen von institutionellen Investoren kommen. Dem Vernehmen nach hat der asiatische Kooperationspartner bereits 411 Mio. Dollar zugesagt. Laut dem Bewertungsgutachten von Ebner Stolz (Download: HIER) befindet sich das Management von SGT in „konkreten Gesprächen mit potenziellen Fonds-Investoren und rechnet bis Herbst 2020 mit dem Erreichen der in der Planung für diese Tranche angenommenen Einwerbung der Kapitalzusagen von 500 Mio. Dollar“.

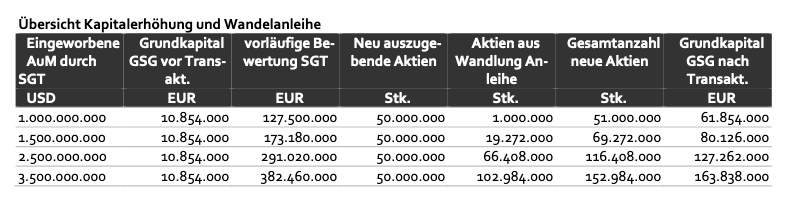

Vergütet wird das Management der Assets – neben einer „Value Creation Fee“ – dem Vernehmen nach mit einer Gebühr von jährlich 2,0 Prozent. Rein bezogen auf die Mittel von dem asiatischen Joint Venture-Partner liegt die Kalkulation derweil bei im Schnitt 1,0 Prozent p.a.. Summa summarum entspricht die Gesamtprognose laut den Analysten von EDISON Research einer durchaus marktüblichen Vergütung. Derweil taxieren die Experten von Ebner Stolz den fairen Wert von SGT im Rahmen des 1 Milliarde Dollar-Basisszenarios auf gegenwärtig 148,68 Mio. Euro. Abgewickelt wird der Deal aber nicht in Cash, sondern durch die Ausgabe von zunächst einmal 50 Millionen GSG-Aktien. Zudem wird für SGT eine Pflichtwandelanleihe aufgelegt, aus der – je nach Erreichen bestimmter Meilensteine bezogen auf das eingesammelte Kapital – von 1 Million bis zu annähernd 103 Millionen weitere GSG-Aktien entstehen können.

Bezogen auf den Minimumfall von 51 Millionen neuen GSG-Aktien für einen theoretischen Gegenwert von 148,68 Mio. Euro, wird jeder Anteilschein also mit rund 2,92 Euro bewertet. Zum Vergleich: Den aktuellen Substanzwert (NAV) der German Startups Group taxiert Ebner Stolz auf 2,35 Euro je Aktie. Bezogen auf den tatsächlichen Aktienkurs von zurzeit 1,68 Euro hätten 51 Millionen neue Anteilscheine gegenwertig sogar nur einen Wert von knapp 86 Mio. Euro. Demnach würden die Berliner sogar noch günstiger an SGT kommen. Andererseits ist Papier bekanntlich geduldig. Entsprechend unsicher ist, ob das SGT-Modell tatsächlich knapp 149 Mio. Euro wert ist. Und genau an diesem Punkt zentriert sich die Kritik einiger Investoren. Gänzlich ungewöhnlich sind solche Diskussionen um Bewertungsgutachten allerdings auch nicht, sondern liegen in der Natur einer Kapitalerhöhung gegen Sacheinlage.

Mal angenommen, SGT nimmt die erste Hürde bei der Kapitalaufnahme und baut einen erfolgreichen Private Equity-Fonds auf – was wäre der Charme aus Sicht bisheriger GSG-Aktionäre? Zunächst einmal würde der Börsenwert des dann als SGT German Private Equity GmbH & Co. KGaA firmierenden Unternehmens vermutlich deutlich oberhalb der aus Visibilitätsgründen wichtigen Schwelle von 100 Mio. Euro liegen – und nicht bloß wie derzeit im Micro Cap-Terrain mit weniger als 20 Mio. Euro tingeln. Nun ist die Höhe des Börsenwerts noch kein Gut, woraus der einzelne Investor einen direkten Vorteil ziehen kann. Letztlich kommt es auf den Wert je Aktie an. Und hier ergeben sich durchaus neue Perspektiven: Von den zu erwartenden Ergebnissen zwischen 0,15 und 0,20 Euro pro Anteilschein soll schließlich ein Großteil ausgeschüttet werden.

On top sind weitere Aktienrückkäufe geplant. Je nach Ausgestaltung könnte der künftige SGT German Private Equity-Anteilschein also Dividendenrenditen von locker vier bis fünf Prozent bieten – bei einem gut planbaren Geschäftsmodell. Das wiederum sollte den Kurs der Aktie näher an seinen fairen Wert bringen. „Ich bin davon überzeugt, dass wir mit dem geänderten Geschäftsmodell endlich auch am Kapitalmarkt erfolgreich sein werden”, sagt Gerlinger. Ein Manko bleibt der geringe Streubesitz von künftig wohl weniger als 15 Prozent, der im Extremfall auch bis auf unter sieben Prozent fallen kann. Das macht den Titel für externe Investoren – trotz der absoluten Größe – zunächst einmal weniger reizvoll. Um die Liquidität der Aktie zu erhöhen, wird SGT Capital LLC bis Mitte Juni 2021 mindestens 4,0 Millionen Aktien über die Börse verkaufen. Ansonsten gelten Lockup-Fristen, wonach bis 30. Juni 2025 maximal 20 Millionen Stück der neuen GSG-Aktien verkauft werden dürfen. Bleibt abzuarten, wie der Markt die Verkäufe wegstecken wird.

Unter Berücksichtigung der derzeit zur Verfügung stehenden Informationen überwiegen für boersengefluester.de die Vorteile bei dem Deal. Das größte Risiko liegt freilich darin, dass sich die German Startups Group gegen die Gewährung sehr vieler neuer Aktien und einer damit einhergehenden Verschiebung der Mehrheitsverhältnisse eine Gesellschaft ins Haus holt, deren Werthaltigkeit sich nur schwer überprüfen lässt. Nun: Wir sehen hier eher den Beginn einer neuen Ära, als das Ende einer alten Ära. Schließlich ist es nicht gerade so, dass eine prima funktionierende Börsenstory leichtfertig über Bord geworfen wird. Zudem bleibt CEO Christoph Gerlinger in leitender Funktion erhalten. Und was das bisherige Marktsegment Scale angeht, sagt Gerlinger: „Sollten wir bei der Marktkapitalisierung nachhaltig im dreistelligen Millionen-Euro Bereich notieren, überlegen wir einen Wechsel in den Prime Standard.“ Die Weichen werden auf der Hauptversammlung am 7. August 2020 gestellt. Boersengefluester.de würde für den Zusammenschluss stimmen.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 9,61 | 12,53 | 16,45 | 0,13 | 11,10 | 13,32 | 0,00 | |

| EBITDA1,2 | 2,70 | 2,34 | 4,84 | -1,12 | 6,79 | 2,61 | 0,00 | |

| EBITDA-Marge3 | 28,10 | 18,68 | 29,42 | -861,54 | 61,17 | 19,59 | 0,00 | |

| EBIT1,4 | 2,27 | 1,72 | 4,19 | -1,12 | 5,61 | -5,31 | 0,00 | |

| EBIT-Marge5 | 23,62 | 13,73 | 25,47 | -861,54 | 50,54 | -39,87 | 0,00 | |

| Jahresüberschuss1 | 1,68 | -0,68 | 3,42 | -0,74 | 14,08 | 6,85 | 7,00 | |

| Netto-Marge6 | 17,48 | -5,43 | 20,79 | -569,23 | 126,85 | 51,43 | 0,00 | |

| Cashflow1,7 | -2,00 | -1,60 | 0,88 | -1,75 | -5,83 | 10,76 | 0,00 | |

| Ergebnis je Aktie8 | 0,14 | -0,05 | 0,26 | -0,05 | 0,28 | 0,16 | -0,07 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,02 | 0,02 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Mazars |

Foto: kaboompics.com

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.