Das tut weh. Der Januar ist noch nicht einmal rum, und die Aktie von Home24 hat schon wieder um rund ein Viertel an Wert verloren. Mittlerweile beträgt der Börsenwert des Möbel-Onlinehändlers nur noch 254 Mio. Euro. Vor zwölf Monaten türmte sich die Kapitalisierung auf etwas mehr als 650 Mio. Euro. Wenige Wochen früher, am 21. Dezember 2020, war Home24 nach einer unfassbaren Kursrally sogar in den SDAX aufgestiegen; damals übrigens gemeinsam mit dem Einrichtungsspezialisten Westwing. Da die durch Corona getriebenen E-Commerce-Highflyer am Kapitalmarkt längst allesamt unter Druck stehen, wundert es aber nicht, dass Home24 und Westwing Ende Dezember 2021 gemeinsam wieder den SDAX verlassen mussten. Aus Investorensicht ist die Demission aus dem Small Cap-Index normalerweise kein Drama. Es gibt genügend Beispiele dafür, dass sich die Aktienkurse von Absteigern im Anschluss sogar wieder besser entwickelt haben.

Zudem ist Home24 eine bekannte Marke, dürfte also kaum komplett aus den Schlagzeilen der Finanzpresse verschwinden. Boersengefluester.de hat kürzlich die Gelegenheit genutzt, und ein umfangreiches Hintergrundgespräch mit CEO Marc Appelhoff geführt. Neben den üblichen Kapitalmarktthemen ging es dabei natürlich in großen Teilen um die kürzlich auf die Schiene gesetzte Akquisition von Butlers. Der auf Wohnaccessoires spezialisierte Einzelhändler betreibt – überwiegend in Eigenregie – rund 130 Ladengeschäfte und kommt dabei auf Erlöse von rund 93 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 5 und 6 Mio. Euro. Bei der Zusammenführung der nach unterschiedlichen Rechnungslegungsvorschriften ermittelten Zahlen von Home24 und Butlers wird es zwar noch Anpassungen geben, doch das nur am Rande.

Anzeige

Vielmehr treibt die Investoren die Frage um, warum sich ein Online-Anbieter mit einem klassischen stationären Händler zusammentut. Nun: Zunächst einmal ist bereits diese Schwarz-Weiß-Betrachtung nicht ganz korrekt, denn auch Butlers generiert rund ein Viertel seiner Erlöse über den Online-Kanal. Sehr viel wichtiger ist jedoch ein anderer Aspekt: Bei Home24 ist der durchschnittliche Warenkorb mit rund 250 Euro vergleichsweise hoch, bei einer entsprechend ausgeprägten Überlegungsphase sowie einer im Normalfall nicht sonderlich üppigen Taktung an Folgekäufen. Man legt sich eben nicht alle paar Quartale eine neue Couch oder eine modische Schrankwand zu. Das genaue Gegenteil ist bei Butlers der Fall: Hier bewegen sich die Kaufsummen für Tischdekoration, Bilderrahmen oder Raumdüfte häufig unter 20 Euro und sind meist Impulsgetrieben.

Aufgabe des Managements ist es nun, diese beiden Welten intelligent zu verknüpfen. „Strategisch ergibt das krass viel Sinn“, sagt CEO Marc Appelhoff. Nun: Am Ende muss der Home24-Konzern zeigen, dass er den Spagat zwischen Wachstum und Profitabilität hinbekommt. Das wird schwierig genug, denn nach dem Ausnahmejahr 2020 war das Umfeld für die Möbelbranche 2021 bereits wieder deutlich herausfordernder. Jedenfalls liegt das nun von Home24 gemeldete Umsatzplus von 27 Prozent auf 615 Mio. Euro leicht unter der in Aussicht gestellten Spanne von 28 bis 32 Prozent. Das wiederum hängt maßgeblich mit der deutlich gebremsten Entwicklung der brasilianischen Tochter Mobly zusammen, die Home24 vor knapp einem Jahr sogar an die Börse in Brasilien geführt hat. Für Home24 ein ideales Timing, denn die Berliner hatten etwa 7,4 Millionen Mobly-Aktien aus ihrem Bestand zu einem Umrechnungskurs von knapp 23,5 Mio. Euro platziert. Damalige Zeichner zu 21 Brasilianischen Real (BRL) wiederum liegen mittlerweile etwa 75 Prozent hinten.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 275,67 | 312,70 | 371,60 | 491,90 | 615,50 | 601,00 | 0,00 | |

| EBITDA1,2 | -33,95 | -51,70 | -28,10 | 15,80 | 1,40 | 8,80 | 0,00 | |

| EBITDA-Marge3 | -12,32 | -16,53 | -7,56 | 3,21 | 0,23 | 1,46 | 0,00 | |

| EBIT1,4 | -46,79 | -69,60 | -63,80 | -10,20 | -35,30 | -46,70 | 0,00 | |

| EBIT-Marge5 | -16,97 | -22,26 | -17,17 | -2,07 | -5,74 | -7,77 | 0,00 | |

| Jahresüberschuss1 | -49,83 | -73,10 | -67,90 | -17,10 | -35,40 | -49,70 | 0,00 | |

| Netto-Marge6 | -18,08 | -23,38 | -18,27 | -3,48 | -5,75 | -8,27 | 0,00 | |

| Cashflow1,7 | -27,10 | -47,90 | -39,20 | 32,00 | -63,10 | 24,00 | 0,00 | |

| Ergebnis je Aktie8 | -1,84 | -3,22 | -2,53 | -0,61 | -1,05 | -1,31 | -0,70 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Ernst & Young |

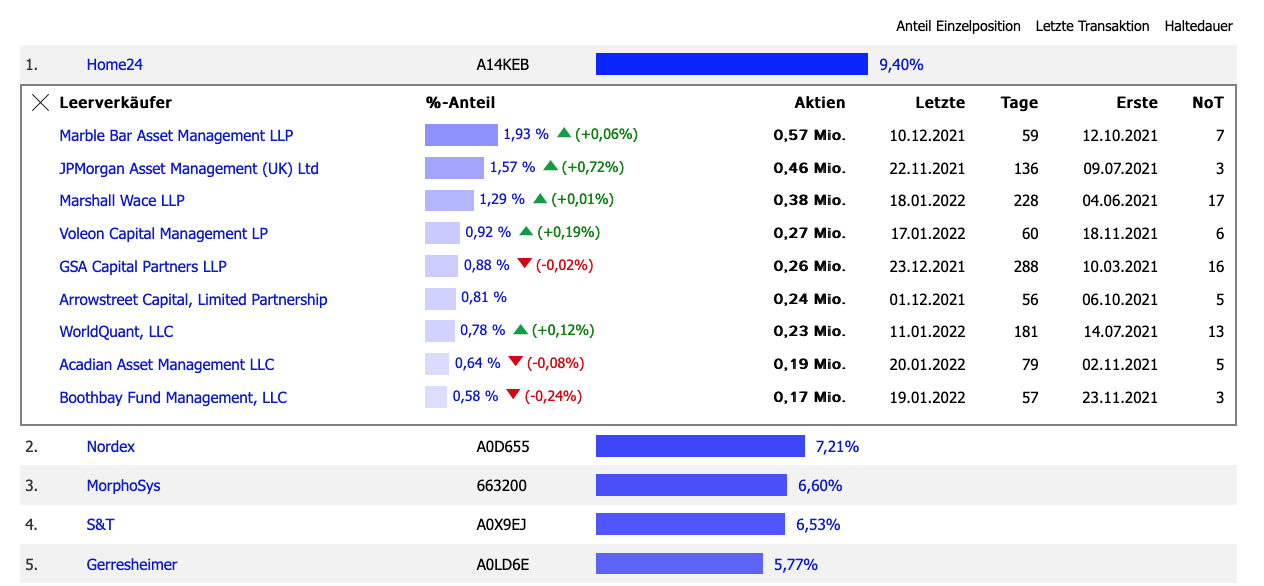

Freilich ist auch Home24 von dem Kursverfall betroffen, denn die Gesellschaft hält noch etwa 51 Prozent an Mobly. Aktueller Kurswert: Umgerechnet knapp 44 Mio. Euro. Dabei ist die Notiz – bezogen auf den Q3-Report von Mobly – zu beinahe 64 Prozent durch Cash hinterlegt. Das Vorstandsteam von Home24 steht damit vor der grundsätzlichen Frage: Die günstigen Kurse nutzen und den Bestand wieder aufbauen, den kompletten Exit zu suchen – oder eben nichts zu tun. Noch ist hierzu keine Entscheidung gefallen, wie uns Marc Appelhoff im Hintergrundgespräch versichert. Trotzdem: Auf dem Schirm sollten Home24-Aktionäre die Lage in Brasilien unbedingt haben. Gleiches gilt auch für die Entwicklung der Shortseller-Position bei Home24. Immerhin hat keine andere Aktie aus unserer rund 650 Werte umfassenden Datenbank – zumindest bezogen auf die meldepflichtigen Positionen von größer 0,5 Prozent – einen ähnlich hohen Anteil an Leerverkäufern wie Home24.

Im Idealfall müssen sich die Shortseller bei steigenden Kursen irgendwann eindecken und lösen damit wiederum weitere Käufe aus. Umgekehrt gilt die Aktie eben auch als populäre Wette auf fallende Notierungen. Eine Kommunikation zwischen den skeptischen Hedgefonds und Home24 hat dem Vernehmen nach jedenfalls nie stattgefunden. Tipp: Die Entwicklung der Shortseller-Positionen können Sie perfekt mit unserem selbst entwickelten Tool RegSHO verfolgen. Normalerweise sieht die Home24-Aktie auf dem aktuellen Niveau und liquiden Mitteln von fast 4,50 Euro pro Anteilschein extrem verlockend aus. Eine Prognose für 2022 – inklusive Butlers – wird es wohl erst Ende März mit Vorlage des Geschäftsberichts geben. Doch sobald der Fokus ein wenig mehr auf Profitabilität gelegt wird, müsste die Gesellschaft zügig auch unter Ertragskennzahlen einen enormen Hebel aufweisen. „Wir sehen uns in einer starken Position, um weitere Marktanteile zu gewinnen”, sagt Vorstand Marc Appelhoff auf der Analystenkonferenz zur Vorlage der Vorabzahlen für 2021.

Die Experten von AlsterResearch haben in ihrer neuesten Studie zwar das Kursziel von 17 auf 15 Euro reduziert – bleiben aber bei ihrer Kaufen-Einschätzung. Wenig überraschend: Immerhin handelt sich dabei um eine Chance von mehr als 70 Prozent. Ohne eine gehörige Portion Risikobereitschaft geht es allerdings nicht.

Foto: Butlers

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.