Im vergangenen Sommer war es für ein paar Tage soweit. Immer dann, wenn die Notiz der Aktie von Mensch und Maschine (MuM) oberhalb von 30 Euro stand, kletterte der Börsenwert des Anbieters von Konstruktionssoftware oberhalb von 500 Mio. Euro. Eine solche Dimension ist zwar kein Wert an sich, bemerkenswert ist die Entwicklung aber schon deshalb, weil die Marktkapitalisierung von MuM vor fünf Jahren noch unterhalb von 100 Mio. Euro lag und der Titel in den Finanzmedien meist vorwiegend aus dem Blickwinkel der Dividendenrendite von damals rund drei Prozent empfohlen wurde. Dass die Aktie mal eine derart stramme Wertentwicklung schaffen würde, hätte wohl kaum jemand gedacht. Doch mit der sukzessiven Erhöhung des Eigenanteils an der Wertschöpfung sowie der konsequenten Forcierung des Systemhausgeschäfts wuchs auch die Wertschätzung des Unternehmen an der Börse.

Zudem haben die Analysten längst erkannt, dass auch die Umstellung von Verkauf auf Vermietung in der Softwarebranche im Zeitverlauf für deutliche Rentabilitätsfortschritte sorgt. Dabei gelang MuM im vergangenen Jahr mit einer EBIT-Marge von 10,6 Prozent erstmals der Eintritt in zweistellige Renditeregionen. Für das laufende Jahr peilt CEO Adi Drotleff eine weitere Verbesserung auf bis zu 11,8 Prozent an – zumindest bezogen auf die beiden äußeren Enden der avisierten Bandbreiten für Umsatz (215 bis 220 Mio. Euro) sowie Ergebnis vor Zinsen und Steuern (24 bis 26 Mio. Euro). Mittelfristig soll die operative Marge gar oberhalb von 14 Prozent liegen. „Wir beobachten weiterhin ein gesundes organisches Wachstum und bekommen mit der Mehrheitsübernahme der SOFiSTiK AG noch zusätzlichen Schub“, sagt Drotleff.

Positiv für Aktionäre: Die zu erwartenden Ergebnisverbesserungen fließen zu einem wesentlichen Teil in höhere Dividenden. So steht zur Hauptversammlung (HV) am 8. Mai 2019 eine um 15 Cent auf 0,65 Euro je Aktie verbesserte Ausschüttung auf der Agenda. Für die HV im kommenden Jahr könnte dieser Satz bereits auf 0,77 bis 0,83 Euro steigen. Im Jahr drauf touchiert die Dividende dann möglicherweise sogar erstmals den Satz von 1,00 Euro pro Aktie. Das wiederum läuft – bezogen auf den aktuellen Aktienkurs von 28 Euro – auf eine Rendite von knapp 3,6 Prozent hinaus. So gesehen würde der im Börsensegment Scale gelistete Titel – trotz der deutlichen Kurssteigerungen – wieder in Richtung der früher üblichen Renditen mit einer 3 vor dem Komma zurückkehren. Diesen Aspekt hält boersengefluester.de insofern für wichtig, weil die sonstigen Bewertungskennzahlen aus fundamentaler Sicht nun vielleicht tatsächlich nicht mehr die ganz großen Sprünge zulässt. Immerhin kommt die Aktie bereits auf ein 2020er-KGV von etwas mehr als 25. Und auch das Kurs-Buchwert-Verhältnis (KBV) von rund zwölf spiegelt die sehr ordentliche Eigenkapitalrendite von gut 24 Prozent bereits sportlich wider.

Positiv für Aktionäre: Die zu erwartenden Ergebnisverbesserungen fließen zu einem wesentlichen Teil in höhere Dividenden. So steht zur Hauptversammlung (HV) am 8. Mai 2019 eine um 15 Cent auf 0,65 Euro je Aktie verbesserte Ausschüttung auf der Agenda. Für die HV im kommenden Jahr könnte dieser Satz bereits auf 0,77 bis 0,83 Euro steigen. Im Jahr drauf touchiert die Dividende dann möglicherweise sogar erstmals den Satz von 1,00 Euro pro Aktie. Das wiederum läuft – bezogen auf den aktuellen Aktienkurs von 28 Euro – auf eine Rendite von knapp 3,6 Prozent hinaus. So gesehen würde der im Börsensegment Scale gelistete Titel – trotz der deutlichen Kurssteigerungen – wieder in Richtung der früher üblichen Renditen mit einer 3 vor dem Komma zurückkehren. Diesen Aspekt hält boersengefluester.de insofern für wichtig, weil die sonstigen Bewertungskennzahlen aus fundamentaler Sicht nun vielleicht tatsächlich nicht mehr die ganz großen Sprünge zulässt. Immerhin kommt die Aktie bereits auf ein 2020er-KGV von etwas mehr als 25. Und auch das Kurs-Buchwert-Verhältnis (KBV) von rund zwölf spiegelt die sehr ordentliche Eigenkapitalrendite von gut 24 Prozent bereits sportlich wider.

Die Kursziele der Analysten bewegen sich zurzeit im Bereich um 35 Euro. Demnach hätte der Anteilschein von Mensch und Maschine noch ein Potenzial von ziemlich genau einem Viertel und würde (inklusive der neuen Aktien aus der SOFiSTiK-Akquisition) auf einen Börsenwert von etwa 600 Mio. Euro kommen. Im Scale bringen es zurzeit nur Consus Real Estate und die (allerdings kaum gehandelte) Versicherungsgruppe Nürnberger Beteiligungs-AG auf eine höhere Kapitalisierung. Soll heißen: Schon allein wegen der puren Größe wird Mensch und Maschine auch für namhafte institutionelle Investoren immer interessanter. Und die lieben in der Regel möglichst gut planbare Geschäftsmodelle – genauso, wie es das im bayerischen Wessling ansässige Unternehmen bietet.

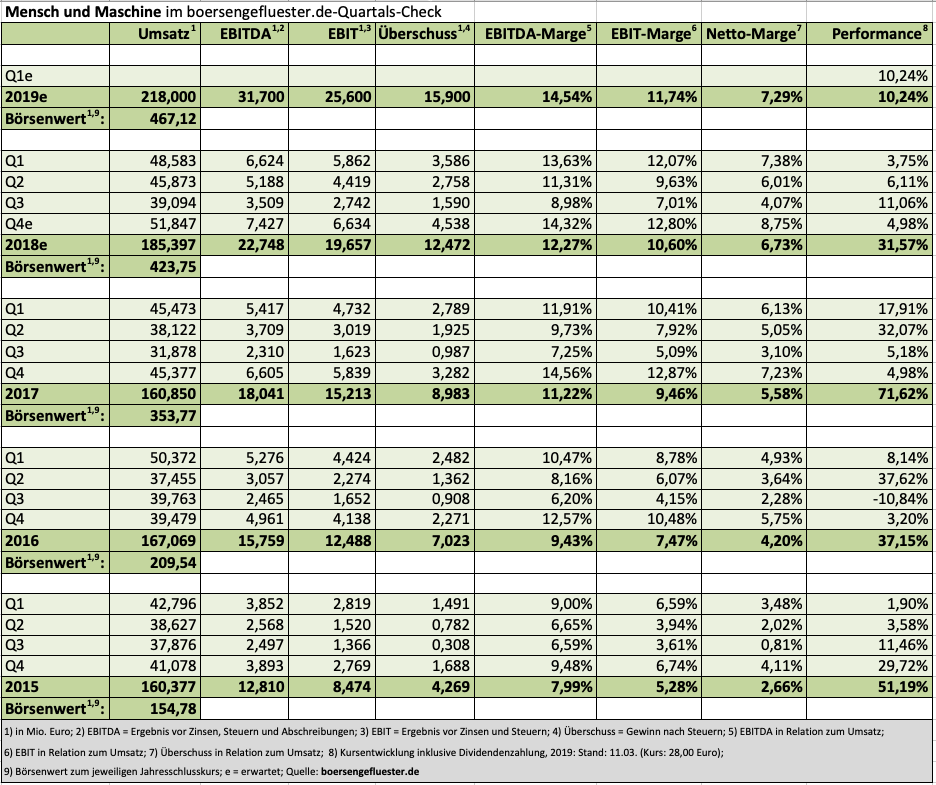

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 160,85 | 185,40 | 245,94 | 243,98 | 266,16 | 320,47 | 323,31 | |

| EBITDA1,2 | 18,04 | 22,75 | 36,55 | 40,33 | 44,44 | 52,67 | 56,64 | |

| EBITDA-Marge3 | 11,22 | 12,27 | 14,86 | 16,53 | 16,70 | 16,44 | 17,52 | |

| EBIT1,4 | 15,21 | 19,66 | 27,19 | 31,03 | 34,69 | 42,64 | 46,83 | |

| EBIT-Marge5 | 9,46 | 10,60 | 11,06 | 12,72 | 13,03 | 13,31 | 14,49 | |

| Jahresüberschuss1 | 8,98 | 12,47 | 18,31 | 20,90 | 23,88 | 28,91 | 31,93 | |

| Netto-Marge6 | 5,58 | 6,73 | 7,44 | 8,57 | 8,97 | 9,02 | 9,88 | |

| Cashflow1,7 | 15,22 | 15,23 | 26,35 | 33,73 | 36,91 | 39,05 | 50,59 | |

| Ergebnis je Aktie8 | 0,53 | 0,71 | 0,99 | 1,12 | 1,26 | 1,55 | 1,72 | |

| Dividende8 | 0,50 | 0,65 | 0,85 | 1,00 | 1,20 | 1,40 | 1,65 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: dhpg |

Fotos: Mensch und Maschine SE, Kaboompics

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.