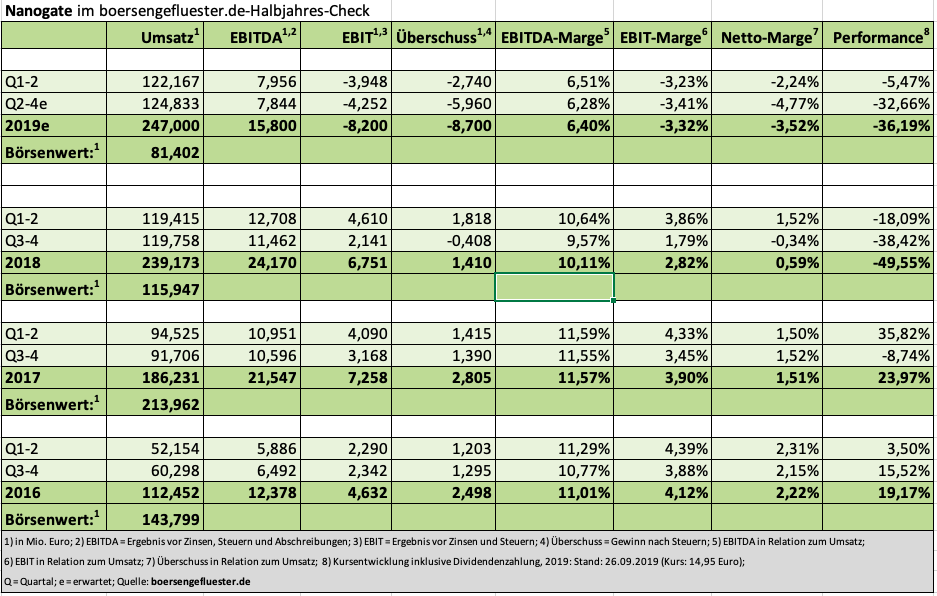

Der Buchwert von zurzeit knapp 22 Euro war schon mal keine große Unterstützung. Den hat der Aktienkurs von Nanogate mit derzeit 15 Euro ohne zu zucken nach unten durchbrochen. Das liegt zum einen daran, dass sich das Eigenkapital des Beschichtungsdienstleisters aufgrund der anhaltenden Verlustsituation bis zum Jahresende wohl nochmal um rund 1 Euro pro Aktie verringern wird – und es auch im kommenden Jahr zu einem Verzehr kommen wird, der allerdings hoffentlich weit wenig üppig sein wird als 2019. Immerhin rechnet Nanogate für das laufende Jahr mit einem Fehlbetrag im oberen einstelligen Millionenbereich. Zur Einordnung: Zum Halbjahr weisen die Saarländer – bei Erlösen von 122,17 Mio. Euro – einen Konzernverlust von 2,74 Mio. Euro aus. „Die Entwicklung im ersten Halbjahr war nicht befriedigend und lag nur am unteren Ende unserer internen Erwartungen“, heißt es offiziell.

Beinahe mit Ansage kommt zudem der Hinweis von CEO Ralf Zastrau, dass gegenwärtig auch die bereits im Februar 2019 ausgegebene Prognose für 2020 überprüft wird. Die sah vor, dass Nanogate für das kommende Jahr bereits wieder eine deutliche Verbesserung des EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) sowie ein positives Konzernergebnis anpeilt. Vorsichtige Anleger kalkulieren besser jetzt schon ein, dass die Gesellschaft auch im kommenden Jahr unterm Strich Verluste schreiben dürfte. Alles andere wäre wohl eine positive Überraschung. Immerhin kämpft Nanogate gegenwärtig an vielen Fronten: Durch die zahlreichen Übernahmen der vergangenen Jahre hat sich die Komplexität des Konzerns spürbar erhöht. Hier steuert das Team um Vorstandschef Zastrau mit dem NXI-Programm entgegen. Diese organisatorischen Optimierungen schlagen freilich allein im laufenden Jahr mit Belastungen von mehr als 3 Mio. Euro zu Buche.

Mit am meisten sorgen sich die Börsianer allerdings um die bilanzielle Stabilität. Immerhin weist die Gesellschaft zum Halbjahr Netto-Finanzverbindlichkeiten von rund 97 Mio. Euro aus. Das Unternehmen selbst spricht von einer „substanziellen“ Verschuldung, weist aber darauf hin, dass sämtliche mit den Banken und anderen Geldgebern vereinbarten Nebenabreden eingehalten wurden. Bleibt abzuwarten, wie die im Börsensegment Scale gelistete Gesellschaft hier vorankommen wird. Eine erneute Barkapitalerhöhung zur Stärkung des Eigenkapitals dürfte wohl keine Option sein. Last but not least haben sich die konjunkturellen Rahmenbedingungen – das Unternehmen erzielt den Großteil seiner Erlöse mit Kunden aus dem Automobilsektor – spürbar verschlechtert. Angesichts der zahlreichen Gewinnwarnungen aus dem Sektor ist es mittlerweile wohl eher eine Verniedlichung, wenn in der Finanzpresse noch immer von einer allgemeinen Konjunkturdelle gesprochen wird.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Nanogate bekommt dies in Form von verringerten Abrufzahlen aus Rahmenverträgen oder verzögerten Produktionsanläufen zu spüren. Um dem Paroli zu bieten, forcierte das Management das Geschäft außerhalb des Automotivebereichs – etwa bei der Beschichtung von Produkten aus dem Haushaltsbereich wie Backöfen oder Kaffeemaschinen. Aber auch hier gilt: Großaufträge erfordern viel Vorlauf – zeitlich und finanziell. Per saldo dürfte die Nachrichtenlage für Nanogate-Aktie auch in den kommenden Quartalen sehr durchwachsen sein. Mit einiger Sicherheit wird CEO Ralf Zastrau eine Reihe positiver Meldungen um neue Kundenorder oder sonstige Kooperationen zu verkünden, die operativen Geschäftszahlen werden aber wohl erst einmal mau bleiben. Den mittlerweile auf knapp 83 Mio. Euro reduzierten Börsenwert sollten Investoren bei der Berechnung von Aktienkennzahlen unbedingt um die Nettoverschuldung erweitern. Demnach kommt Nanogate auf einen Unternehmenswert (Enterprise Value) von rund 180 Mio. Euro.

Gemessen an dem – im jüngsten Zwischenbericht erneut bestätigten Mittelfristziel von 75 Mio. Euro EBITDA im Jahr 2025 – wäre das mickrig wenig. Doch soweit wird momentan kaum ein Investor vorausschauen wollen. Auf Basis der für 2019 zu erwartenden Ergebnisse würde sich ein entsprechendes EV/EBITDA-Multiple von 11,4 ergeben. Das ist jetzt nicht mehr wirklich ambitioniert, aber nunmal auch keine direkte Einladung für ein Investment. Nun: Wer den Titel im Depot hat, wird vermutlich kaum mit hohen Verlusten verkaufen wollen. Und da die Langfristperspektive durchaus in die richtige Richtung zeigt, scheint uns „Halten“ eine vernünftige Einschätzung für den Spezialwert zu sein.

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform.