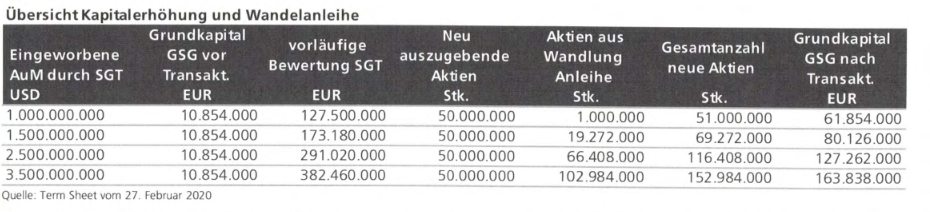

Vermutlich war die Wandelanleihe bislang der Knackpunkt, warum die Neuaufstellung der ehemaligen German Startups Group hin zu einem Asset-Manager unter dem Namen SGT German Private Equity an der Börse noch nicht gezündet hat. Immerhin hätte durch diesen Bond – je nach Höhe der eingeworbenen Mittel für den geplanten SGT Capital Fund II – annähernd 103 Millionen neue SGT-Aktien entstehen können. Eine gewaltige Drohkulisse, zumindest was die Verwässerung für Altaktionäre angeht. Entsprechend bezeichnet Christoph Gerlinger, Geschäftsführer der SGT German Private Equity GmbH & Co. KGaA, die aktuelle Entwicklung als „Hammer-News“. Die Frankfurter haben sich mit ihrem Fusionspartner SGT Capital nämlich darauf geeinigt, dass die Wandelanleihe ersatzlos gestrichen wird.

Anzeige:

Auslöser für diese überraschende Neuigkeit sind die Einschätzungen von Finanzexperten, wonach die Bewertung der Wandelanleihen das Potenzial gehabt hätte, die Bilanzen des im Scale gelisteten Unternehmens erheblich durcheinander zu wirbeln. So hätte ein Fundraising-Erfolg der SGT Capital-Manager, der über das Basis-Szenario von 1 Mrd. Dollar hinausgegangen wäre, das Wandelrecht aus diesem Bond aufleben lassen. Das wiederum hätte nach internationalen Rechnungslegungsvorschriften auf der Passivseite der Bilanz von SGT German Private Equity berücksichtigt werden müssen, ohne das allerdings – und hier liegt der Hase im Pfeffer – der korrespondierende Wert der Sacheinlage hätte entsprechend aktiviert werden dürfen. Höhere Bilanzschule, denn eigentlich gewinnt die Sacheinlage mit höherem Fondsvolumen auch an Wert, da mit steigendem Fondsvolumen auch entsprechend mehr Management-Fees abgerechnet werden können.

Konkret wäre in der bisherigen Konstruktion ein Buchverlust von bis zu 257,5 Mio. Euro (102.984.000 Aktien zu einem Wandlungspreis von je 2,50 Euro) möglich gewesen. Das wiederum hätte mit ziemlicher Sicherheit dazu geführt, dass das Eigenkapital – zumindest bis zum Zeitpunkt der tatsächlichen Wandlung – zeitweise negativ geworden wäre. Keine besonders prickelnde Aussicht. Dass sich SGT Capital überhaupt zur Stornierung der Wandelanleihe entschieden hat, lässt sich freilich auch als starkes Indiz dafür werten, dass die Manager definitiv von einem Mittelzufluss deutlich oberhalb des Basisszenarios von 1 Mrd. Dollar ausgehen. Für Privatanleger heißt das: Statt der bislang prognostizierten Erträge aus den Management-Vergütungen von 0,20 bis 0,30 Euro je Aktie ab 2022, könnte sich das Ergebnis je Aktie im besten Fall nun auf 0,80 Euro je Aktie erhöhen. Schließlich bliebe es auch bei 3,5 Mrd. Dollar Fondsvolumen bei 60,854 Millionen Aktien im Umlauf – statt der bis zu 163.838.000 Anteilscheine, die bislang auf der Agenda standen.

„Egal, wie hoch das Fondsvolumen wird. Die Chancen für Aktionäre werden nicht durch eine Verwässerung gedämpft“, sagt Gerlinger. Ansonsten hat sich an der gesamten Konstruktion der Neuaufstellung nichts geändert. Ärgerlich freilich, dass jetzt noch einmal eine außerordentliche Hauptversammlung durchgeführt werden muss, auf der die Wandelanleihe begraben werden soll. Ansonsten sieht boersengefluester.de die neue Entwicklung durchweg positiv. Jedenfalls wäre sie als Startschuss für die neue Aktienstory der SGT German Private Equity absolut geeignet.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 9,61 | 12,53 | 16,45 | 0,13 | 11,10 | 13,32 | 0,00 | |

| EBITDA1,2 | 2,70 | 2,34 | 4,84 | -1,12 | 6,79 | 2,61 | 0,00 | |

| EBITDA-Marge3 | 28,10 | 18,68 | 29,42 | -861,54 | 61,17 | 19,59 | 0,00 | |

| EBIT1,4 | 2,27 | 1,72 | 4,19 | -1,12 | 5,61 | -5,31 | 0,00 | |

| EBIT-Marge5 | 23,62 | 13,73 | 25,47 | -861,54 | 50,54 | -39,87 | 0,00 | |

| Jahresüberschuss1 | 1,68 | -0,68 | 3,42 | -0,74 | 14,08 | 6,85 | 7,00 | |

| Netto-Marge6 | 17,48 | -5,43 | 20,79 | -569,23 | 126,85 | 51,43 | 0,00 | |

| Cashflow1,7 | -2,00 | -1,60 | 0,88 | -1,75 | -5,83 | 10,76 | 0,00 | |

| Ergebnis je Aktie8 | 0,14 | -0,05 | 0,26 | -0,05 | 0,28 | 0,16 | -0,07 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,02 | 0,02 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Mazars |

Foto: Adi Goldstein auf Unsplash

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.