Wenn sich die Aktionäre von Cenit am 18. Mai 2018 zur Hauptversammlung treffen, wird mit Sicherheit ein Hauch von Neuer Markt in der Filderhalle in Leinfelden-Echterdingen zu spüren sein. Immerhin liegt das Börsendebüt des Softwarespezialisten an diesem Tag fast genau 20 Jahre zurück. Genau genommen fand das IPO am Neuen Markt am 6. Mai 1998 zu einem Ausgabepreis von 125 D-Mark statt – was, bereinigt um die Währungsumstellung und die zwei großen Aktiensplits von 1999 und 2006, einem Startkurs von fast genau 8 Euro entspricht. Inklusive der seit dem IPO ausgezahlten Dividenden von bislang 6,33 Euro türmt sich die Gesamtperformance der Cenit-Aktie bei einem gegenwärtigen Kurs von 20,20 Euro damit auf 232 Prozent – was einer jährlichen Rendite von rund 6,2 Prozent entspricht. Bestimmt gibt es eine Reihe von Papieren, die in dieser Zeit mehr abgeworfen haben. Andererseits sind vermutlich noch sehr viel mehr Unternehmen aus dieser Zeit längst nicht mehr existent, während Cenit – 30 Jahre nach der Gründung – so fit wie wohl nie zuvor ist. Noch so eine Besonderheit der Stuttgarter ist es, dass mit dem seit 2007 als Vorstandssprecher tätigen Kurt Bengel ein Mann an der Spitze steht, der bereits seit 1988 bei Cenit tätig ist. Kontinuität wird also großgeschrieben bei den Schwaben.

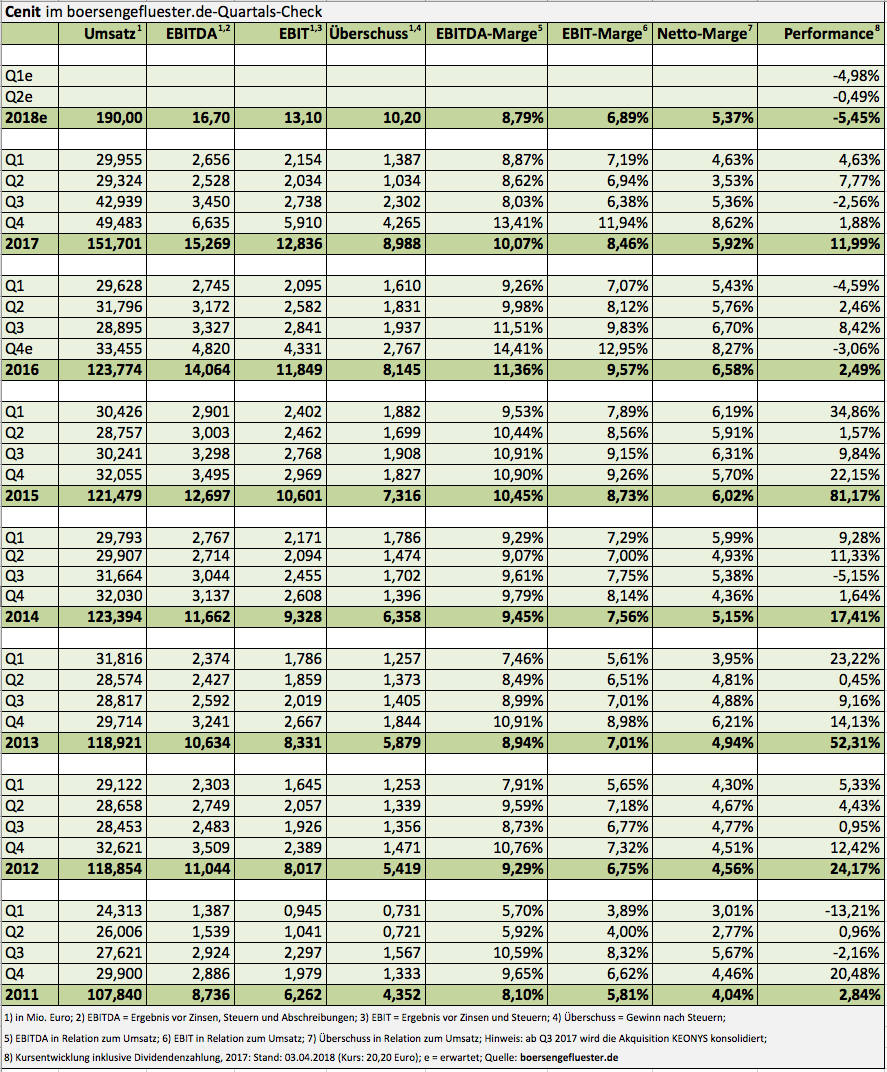

Die jetzt vorgelegten Zahlen für 2017 liegen derweil – zumindest was die Ergebnisausbeute angeht – einen Tick über den Erwartungen, während die Erlöse mit 151,70 Mio. Euro ganz leicht unterhalb der Messlatte von boersengefluester.de angekommen sind. Positiv überrascht sind wir hingegen vom Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 15,27 Mio. Euro sowie dem Netto-Gewinn von 8,99 Mio. Euro. Die Dividende lässt Cenit – wie von uns vermutet – bei 1,00 Euro je Anteilschein, womit der Titel auf eine ansprechende Rendite von 4,95 Prozent kommt. Ein Malus ist zwar, dass Cenit nahezu den kompletten Konzerngewinn auskehrt. Andererseits ist die Gesellschaft frei von Bankschulden und hat sich bereits seit einigen Jahren eine großzügige Dividendenpolitik auf die Fahnen geschrieben. Eine Entscheidung, die von der Börse durchaus honoriert wird. Cenit vertreibt überwiegend Software von Dassault Systèmes – will den Anteil eigener Programme aber spürbar forcieren. Schließlich sind hier die Margen attraktiver. Eingesetzt wird die Software in der Regel für die Optimierung digitaler Produktsimulierungen. Wichtige Kunden stammen aus dem Branchen Automobil, Maschinenbau, Luft- & Raumfahrt sowie der Konsumgüterindustrie.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 151,70 | 169,99 | 171,71 | 147,24 | 146,07 | 162,15 | 184,72 | |

| EBITDA1,2 | 15,27 | 11,95 | 15,24 | 9,59 | 11,27 | 11,94 | 16,41 | |

| EBITDA-Marge3 | 10,07 | 7,03 | 8,88 | 6,51 | 7,72 | 7,36 | 8,88 | |

| EBIT1,4 | 12,84 | 9,03 | 9,20 | 3,63 | 6,23 | 6,31 | 9,22 | |

| EBIT-Marge5 | 8,46 | 5,31 | 5,36 | 2,47 | 4,27 | 3,89 | 4,99 | |

| Jahresüberschuss1 | 8,99 | 6,13 | 6,96 | 2,92 | 4,35 | 6,61 | 4,99 | |

| Netto-Marge6 | 5,93 | 3,61 | 4,05 | 1,98 | 2,98 | 4,08 | 2,70 | |

| Cashflow1,7 | 3,92 | 9,62 | 11,68 | 12,28 | 8,24 | 11,49 | 5,33 | |

| Ergebnis je Aktie8 | 1,07 | 0,73 | 0,82 | 0,28 | 0,51 | 0,75 | 0,54 | |

| Dividende8 | 1,00 | 0,60 | 0,00 | 0,47 | 0,75 | 0,50 | 0,04 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Grant Thornton |

Den signifikantesten Einfluss auf das Zahlenwerk hatte indes die Mitte 2017 umgesetzte Akquisition von Keonys. Die Franzosen gehören zu den wichtigsten Vertreibern von Softwareprodukten auf Dassault-Basis. Einzig die Rentabilität des 6 Mio. Euro-Zukaufs Keonys ließ in der Vergangenheit zu wünschen übrig. Entsprechend groß ist der Hebel nach oben, sofern dem Team um CEO Bengel die Integration nachhaltig gelingt. In den jüngsten Hintergrundgesprächen zeigt sich Bengel aber stets zuversichtlich, dass Keonys den Dreh hinbekommt, zumal die Ertragsschwäche im Wesentlichen durch Sonderfaktoren geprägt war. Trotzdem: Für 2018 stellt Cenit – trotz eines neuerlichen 25-Prozent-Sprungs beim Umsatz – abermals „nur“ ein gleichbleibendes EBIT in Aussicht. Hier hatte boersengefluester.de mit einem Ergebnisplus von zumindest 10 bis 15 Prozent gerechnet. Aber vielleicht tastet sich Bengel auch erst einmal vorsichtig an die ersten Quartale ran, denn eine Gewinnwarnung aufgrund eines vorher zu optimistisch formulierten Ausblicks will wohl niemand im 30. Jubiläumsjahr sehen.

Bewertungstechnisch kann Cenit – neben der Dividendenrendite – auch in vielen anderen Disziplinen glänzen: So beträgt das Verhältnis von Enterprise Value (Börsenwert minus Netto-Finanzguthaben) zu dem für 2018 erwarteten EBITDA weniger als neun. Und auch das „ganz normale“ KGV auf Basis unserer Ergebnisschätzungen für 2019 ist mit rund 16 noch im grünen Bereich. Vergleiche mit anderen börsennotierten heimischen Software- und IT-Titeln sind eher schwierig, am ehesten zählt vermutlich Mensch und Maschine (MuM) zur Peer Group. Interessant: Deren Gründer, Adi Drotleff, gehört ebenfalls zu den – sagen wir einmal – Überlebenden des Neuen Markts. Als „Dinosaurier“ wollte sich Drotleff kürzlich auf einer Präsentation jedenfalls nicht bezeichnen. Aber wer weiß: Vielleicht finden Cenit und MuM ja irgendwann sogar zusammen. Unserer Meinung nach würde das nämlich ganz gut passen.

Foto: Pixabay