Die Vorabzahlen kamen genau zum richtigen Zeitpunkt: Immerhin hatte wohl manch Investor in den vergangenen Monaten beinahe das Vertrauen in die Klöckner & Co-Aktie verloren. Schließlich zehren die erratischen Kursschwankungen zwischen 9,50 und 12,00 Euro durchaus an den Nerven. Das gilt insbesondere deshalb, weil der Anteilschein des Stahlhändlers mit seiner auffallend niedrigen Bewertung und der weit überdurchschnittlichen Dividendenrendite eigentlich die besten Voraussetzungen für spürbar höhere Kursregionen mitbringt. Doch die Sorge der Anleger vor einem nachhaltigen Rückgang der für Klöckner zuletzt so positiven Stahlpreise sitzt offenbar tief. Und ja: Nach den gigantischen Zahlen für das zweite und dritte Quartal 2021 mit einem um Sonderfaktoren bereinigten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von jeweils mehr als 270 Mio. Euro, kommt das adjustierte EBITDA des Abschlussquartals mit rund 170 Mio. Euro auch schon deutlich niedriger daher.

Anzeige

Allerdings, und darauf kommt es an: Die Erwartungen des Vorstands an das EBITDA für Q4 lagen “nur” bei etwas mehr als 120 Mio. Euro. Entsprechend sind die jetzt kommunizierten Vorabzahlen für 2021 mit einem bereinigtem EBITDA von 848 Mio. Euro auch deutlich über der avisierten Spanne von etwa 800 Mio. Euro einzordnen. Das alles würde die Börsianer vermutlich kaum überzeugen, wenn nicht auch der Ausblick für das erste Quartal 2022 so sportlich wie jetzt kommuniziert aussehen würde. Demnach rechnet der SDAX-Konzern für das Auftaktviertel mit einem um wesentliche Sondereffekte bereinigten EBITDA zwischen 130 und 180 Mio. Euro. Auf der Unterseite entspricht das der Ausbeute vom ersten Quartal 2021 – und das ist für Normalverhältnisse schon ziemlich gut. On top kommen sogar noch außerordentliche Erträge aus Immobilienverkäufen von 54 Mio. Euro.

Kein Wunder, dass die Analysten von Jefferies ihre Kaufen-Einschätzung mit Kursziel 14,35 Euro zuletzt bestätigt haben. Die Prognose für das Gesamtjahr 2022 werden die Duisburger mit Vorlage des Geschäftsberichts 2021 am 9. März präsentieren. Für Hochspannung ist gesorgt. Recht früh hat sich Klöckner dagegen bereits auf eine Dividende für 2021 in einer Bandbreite von 0,90 bis 1,10 Euro je Aktie festgelegt. Stand jetzt dürfte wohl der der obere Bereich realistisch sein, aber selbst in der Mitte – also bei einer Dividende von 1,00 Euro – kommt der Anteilschein zurzeit auf eine Rendite von mehr als 8,5 Prozent. Die Hauptversammlung findet am 1. Juni 2022 statt.

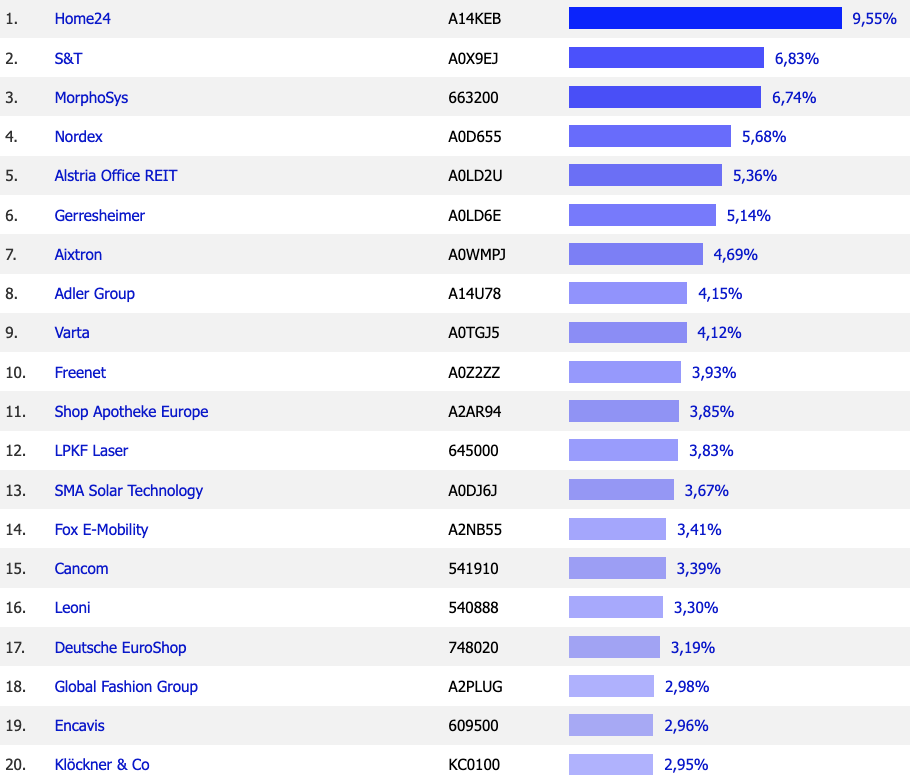

Bewertet wird Klöckner & Co an der Börse derzeit mit rund 1.500 Mio. Euro – auf schuldenfreier Basis wohlgemerkt. Das sieht selbst mit Blick auf den für 2022 von boersengefluester.de erwarteten EBITDA-Rückgang auf 525 Mio. Euro noch immer fürchterlich niedrig aus. Sollten die Stahlpreise nicht doch noch komplett einknicken, dürfte sich die Aktie mindestens Richtung Kursziel von Jefferies entwickeln – so zumindest unsere Spekulation. Und trotzdem: Die vergangenen Monate haben gezeigt, dass der Anteilschein enorm volatil ist. Ausschließlich auf die hohe Dividende sollten Anleger also nicht achten. Zumindest im Hinterkopf sollten Investoren auch behalten, dass die Klöckner-Aktie auch im Visier der der Shortseller steht. Zuletzt waren 2,95 Prozent der Anteilscheine – zumindest bezogen auf die meldepflichtigen Transaktionen oberhalb von 0,5 Prozent – bei Leerverkäufern geparkt, die auf fallende Kurse setzen. Ein regelmäßiger Blick auf unseren Shortseller-Analyser RegSHO kann also nicht schaden.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 6.291,56 | 6.790,49 | 6.314,72 | 5.130,11 | 7.440,86 | 9.378,69 | 6.956,61 | |

| EBITDA1,2 | 219,56 | 227,10 | 139,03 | 52,14 | 878,70 | 480,96 | 190,44 | |

| EBITDA-Marge3 | 3,49 | 3,34 | 2,20 | 1,02 | 11,81 | 5,13 | 2,74 | |

| EBIT1,4 | 129,84 | 141,46 | 1,73 | -93,64 | 754,50 | 348,08 | 65,76 | |

| EBIT-Marge5 | 2,06 | 2,08 | 0,03 | -1,83 | 10,14 | 3,71 | 0,95 | |

| Jahresüberschuss1 | 102,25 | 68,65 | -54,88 | -114,36 | 629,34 | 259,34 | -189,80 | |

| Netto-Marge6 | 1,63 | 1,01 | -0,87 | -2,23 | 8,46 | 2,77 | -2,73 | |

| Cashflow1,7 | 78,87 | 60,20 | 204,23 | 160,98 | -305,77 | 405,17 | 321,57 | |

| Ergebnis je Aktie8 | 0,96 | 0,66 | -0,56 | -1,16 | 5,58 | 2,32 | -1,91 | |

| Dividende8 | 0,30 | 0,30 | 0,00 | 0,00 | 1,00 | 0,40 | 0,20 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Foto: Clipdealer

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.