Das war nicht unbedingt so zu erwarten. Aber nach dem denkwürdigen Abgang des damaligen Vorstandssprechers Jürgen Cammann während des Eigenkapitalforums Ende November 2016 in Frankfurt (siehe dazu der Bericht von boersengefluester.de HIER), hatte sich die Notiz der Schaltbau Holding überraschend gut gehalten. Außerdem war relative Ruhe eingekehrt, jedenfalls gab es – abgesehen von der am 24. November erfolgten Bestellung von Helmut Meyer zum Sprecher des Vorstands (für die Dauer von sechs Monaten) – keine neuen Hiobsbotschaften aus München. Dabei durfte jedem Investor klar gewesen sein, dass Meyer reinen Tisch machen würde und es noch zu einem Batzen an Sonderabschreibungen kommen würde, die das 2016er-Ergebnis verhageln würden. Nun hat Schaltbau Fakten geschaffen und stellt für das abgelaufene Jahr einen operativen Verlust von 15 bis 17 Mio. Euro in Aussicht. Damit fällt das Minus wohl noch größer aus, als zu befürchten war.

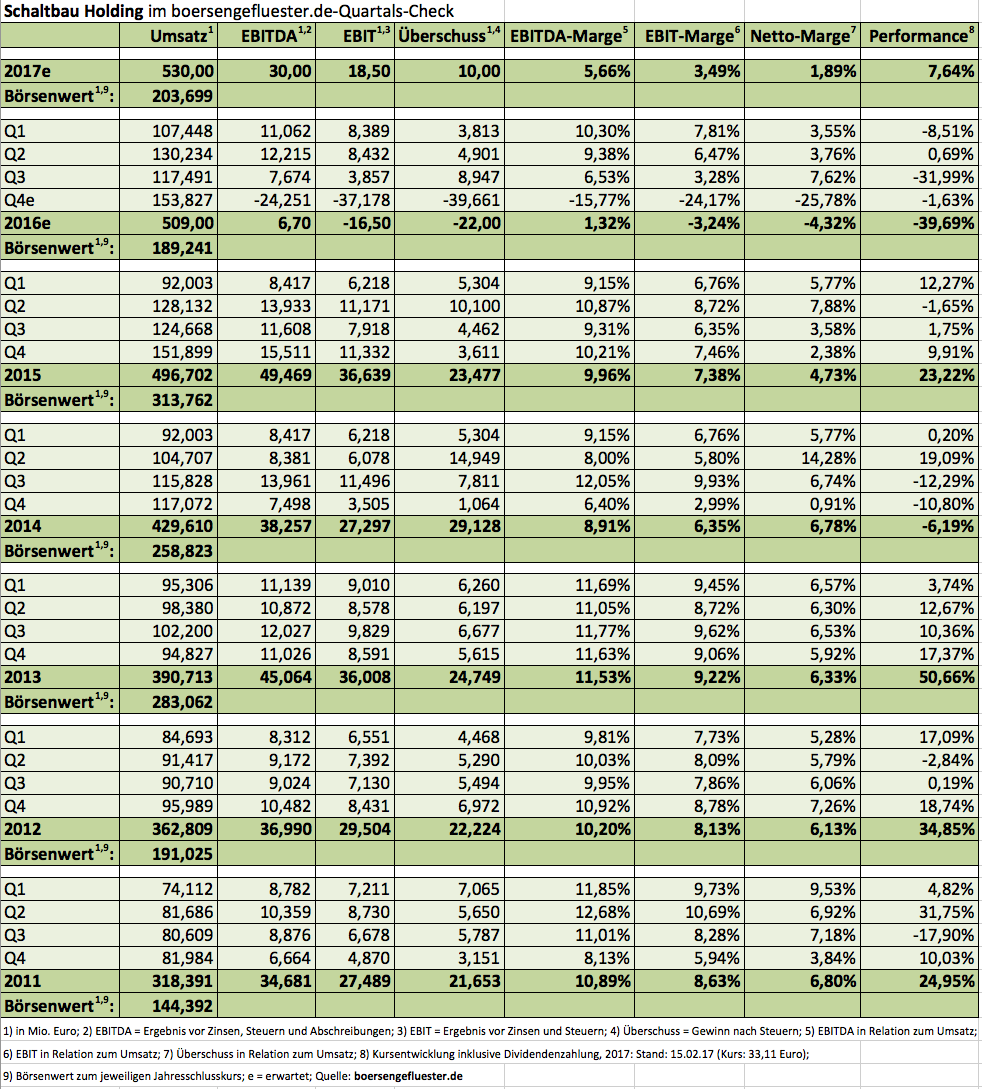

Der Löwenanteil der Wertberichtigungen von insgesamt rund 26 Mio. Euro entfällt auf die Bahnsteigtürenaktivitäten in Brasilien. Hinzu kommen Vorsichtsmaßnahmen für zwei Bahnübergangsprojekte in Ägypten und Dänemark des seit 1987 zu Schaltbau gehörenden Unternehmens Pintsch Bamag sowie Belastungen aus der Erstkonsolidierung von Tochtergesellschaften. Zwar geht der bilanzielle Kehraus nicht direkt zu Lasten der Liquidität, allerdings wird das Minus mit dem Eigenkapital verrechnet, so dass Anleger die Bewertung der Schaltbau-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) derzeit mit Vorsicht genießen sollten – zumindest, bis der für Ende April terminierte testierte Abschluss für 2016 vorliegt. Abstriche macht das ehemalige SDAX-Unternehmen auch beim Ausblick für 2017: Demnach kalkuliert Firmenlenker Meyer nun mit Erlösen zwischen 520 und 540 Mio. Euro – bei einer EBIT-Marge von drei bis vier Prozent. In absoluten Zahlen würde das auf ein Ergebnis vor Zinsen und Steuern in einem Korridor von 15,6 bis 21,6 Mio. Euro hinauslaufen. Zum Vergleich: Ursprünglich wollte Schaltbau für 2017 bereits wieder auf ein Betriebsergebnis von 27,5 Mio. Euro kommen – bei Erlösen von 550 Mio. Euro.

[shortcodedisplaychart isin=”DE0007170300″ ct=”1Y” cwidth=”595″ cheight=”350″]

Sei es drum: Gemessen daran ist Schaltbau mit einer Marktkapitalisierung von knapp 204 Mio. Euro nicht gerade ambitioniert bewertet. Allerdings ist derzeit auch nur schwer abzuschätzen, ob der Verkehrstechnikkonzern seine Prognosen wirklich einhalten kann. Dabei war die Gesellschaft über Jahre für seine Treffsicherheit beim Ausblick bekannt. Mit Sicht auf 12 bis 24 Monate sollte sich ein Investment normalerweise locker auszahlen. Als Turnaroundkandidat wird Schaltbau von vielen Investoren beobachtet. Vorsichtigere Anleger warten aber wohl besser ab, bis der Geschäftsbericht vorliegt und auch aus strategischer Sicht klarer wird, wohin der Vorstand – wer immer es dann sein mag – steuern wird.

[basicinfoboxsc isin=”DE0007170300″]

[financialinfobox wkn=”717030″]