Da hat sich der Pumpen- und Armaturenhersteller KSB ordentlich was vorgenommen. 80 Seiten umfasst allein die kürzlich veröffentlichte Präsentation (HIER) zur Vorlage des Geschäftsberichts 2020. Die Botschaft ist klar: Nach zuletzt schwierigen Jahren – nicht nur wegen Corona – will das Unternehmen unbedingt Vertrauen am Kapitalmarkt zurückgewinnen und bis 2025 auf eine operative Marge von mehr als acht Prozent kommen. Konkret sollen die Umsätze dann auf knapp 2,8 Mrd. Euro steigen – bei einem Ergebnis vor Zinsen und Steuern (EBIT) von mehr als 230 Mio. Euro. Zum Vergleich: Im vergangenen Jahr kam das Unternehmen aus Frankenthal in der Nähe von Ludwigshafen auf Erlöse von annähernd 2,21 Mrd. Euro und erwirtschaftete daraus ein EBIT von nur gut 70 Mio. Euro; was einer Rendite von gerade einmal 3,2 Prozent entspricht. Der Zeitpunkt für die forsche Marschroute kommt nicht von ungefähr. 2021 feiert KSB sein 150jähriges Firmenjubiläum, und da gilt es fit zu sein und sich für die Zukunft zu positionieren.

„Im Mittelpunkt der Neuausrichtung steht das Strategieprojekt Climb 21, mit welchem wir unsere Organisation auf jene Märkte fokussieren, von denen wir uns nachhaltiges, profitables Wachstum versprechen“, sagt CEO Stephan Timmermann. Für das laufende Jahr stehen derweil – angetrieben durch den Energiebereich – Umsätze in einer Bandbreite von 2,15 bis 2,40 Mrd. Euro auf der Agenda. Das Betriebsergebnis soll auf eine Größenordnung zwischen 80 und 120 Mio. Euro klettern. Am oberen Ende entspricht das ungefähr dem Niveau von 2017. An der Börse kommen die Signale super an. Seit Wochen zieht es die Aktienkurse der Stamm- und Vorzugsaktien von KSB Richtung Norden, ohne jedoch abgehoben zu sein. Die Marktkapitalisierung von 543 Mio. Euro liegt nur leicht oberhalb des auf die Anteilseigner entfallenden Eigenkapitals. Sprich: Das Kurs-Buchwert-Verhältnis beträgt etwas mehr als 1.

Die Dividende zur Hauptversammlung am 6. Mai 2021 hat das Unternehmen angesichts des spürbaren Ergebnisrückgangs mehr als halbiert, entsprechend eher uninteressant ist die Aktie zurzeit unter Dividendengesichtspunkten. Wer sich über den Mini-Überschuss von 4,38 Mio. Euro (Vorjahr: 58,50 Mio. Euro ) wundert: Hier spielt ein steuerlicher Sondereffekt die wesentliche Rolle. Der große Hebel für die Aktie liegt definitiv in der perspektivisch möglichen Ertragsentwicklung. Sollte KSB die Prognosen bis 2025 einlösen, müsste ein Ergebnis je Aktie zwischen 50 und 60 Euro locker möglich sein. Bezogen auf die aktuellen Notierungen für Stämme und Vorzüge würde das auf ein KGV von weniger als sechs hinauslaufen. Da gibt es nicht so fürchterlich viele Papiere auf dem heimischen Kurszettel, die da mithalten können.

Eine gesunde Portion Vorsicht bleibt freilich angebracht, schließlich hat das Unternehmen in den vergangenen Jahren nicht unbedingt besonders zielsicher prognostiziert. Geschmackssache ist normalerweise indes, ob man sich für die mit einem Stimmrecht ausgestatteten Stämme entscheidet oder auf den kleinen Dividendenaufschlag der Vorzüge setzt. Normalerweise ist boersengefluester.de ein klarer Fan von Stammaktien mit Stimmrecht. Bei KSB ist hier aber zu beachten, dass sich rund 84 Prozent der Stämme im Familienbesitz der Johannes und Jacob Klein GmbH befinden – die Handelsumsätze für ein Unternehmen der Größenordnung von KSB also recht niedrig sind, was wieder eher für die Vorzüge spricht. Nach der zuletzt weit überdurchschnittlichen Performance der Vorzüge gegenüber den Stämmen, scheinen die Stammaktien zurzeit aber die bessere Wahl.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 2.204,96 | 2.245,95 | 2.383,19 | 2.207,88 | 2.343,58 | 2.573,39 | 2.818,99 | |

| EBITDA1,2 | 188,69 | 179,19 | 195,45 | 170,08 | 222,05 | 259,52 | 312,00 | |

| EBITDA-Marge3 | 8,56 | 7,98 | 8,20 | 7,70 | 9,48 | 10,08 | 11,07 | |

| EBIT1,4 | 117,25 | 74,70 | 113,60 | 70,17 | 141,16 | 169,10 | 223,90 | |

| EBIT-Marge5 | 5,32 | 3,33 | 4,77 | 3,18 | 6,02 | 6,57 | 7,94 | |

| Jahresüberschuss1 | 52,10 | 23,92 | 58,50 | 4,38 | 110,32 | 127,34 | 176,61 | |

| Netto-Marge6 | 2,36 | 1,07 | 2,45 | 0,20 | 4,71 | 4,95 | 6,27 | |

| Cashflow1,7 | 120,69 | 61,35 | 144,93 | 183,86 | 163,92 | 2,11 | 280,30 | |

| Ergebnis je Aktie8 | 21,10 | 6,26 | 24,47 | -5,63 | 53,34 | 59,05 | 86,83 | |

| Dividende8 | 7,50 | 3,00 | 8,50 | 4,00 | 12,00 | 19,50 | 26,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: - |

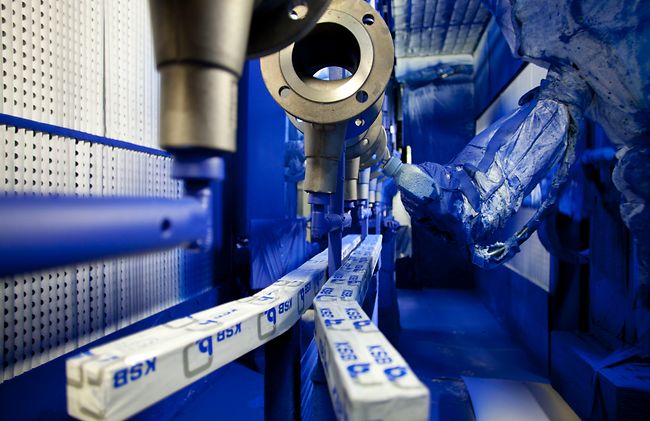

Foto: © KSB SE & Co. KGaA (Lackieren von Ventilgehäusen)

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.