So schnell geht das: Mit der Hauptversammlung (HV) von Bayer am 25. Mai ist die DAX-Dividendensaison 2018 schon wieder vorbei. Ein perfekter Zeitpunkt für boersengefluester.de, um ein etwas anderes Dividendenfazit zu ziehen. Uns geht es nicht so sehr um die Rekordausschüttung von 36.824,92 Mio. Euro. Die ist für den einzelnen Anleger eine ohnehin eher abstrakte Größe, die höchstens insofern Bedeutung hat, weil sie zeigt, welche Mittel theoretisch zurück an die Börse fließen könnten. Wesentlich relevanter für Investoren ist dagegen die Frage, ob sich sein Dividenden-Investment am Ende überhaupt gelohnt hat? Schließlich wird die Dividende nach der HV vom Kurs abgezogen, womit es sich zunächst einmal um eine Art Null-Summen-Spiel handelt. Erst wenn der Aktienkurs den Dividendenabschlag wieder aufholt, kommt der Anleger in die Gewinnzone. Üblicherweise wird die Kursentwicklung von Aktien dabei auf die zurückliegenden zwölf Monate oder die Veränderung seit Jahresbeginn berechnet.

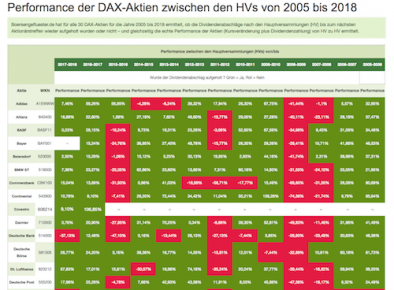

Für diesen DAX-Dividenden-Rückblick haben wir uns jedoch für eine andere Variante entschieden: Startzeitpunkt ist der jeweilige HV-Termin des Jahres 2017. Endpunkt für die Performance-Berechnung dagegen der Tag des Aktionärstreffens 2018. Und da einzelne Jahre häufig ein unscharfes Bild über nachhaltige Dividenden-Stars liefern, haben wir den gesamten Prozess nicht nur für die Zeitspanne 2017 bis 2018 durchgerechnet, sondern für alle Dividenden-Jahre seit 2005. Herausgekommen ist eine nicht alltägliche Form von „Dividenden-Heatmap“, die – trotz etlicher roter Kacheln – glücklicherweise doch ziemlich grün daherkommt.

Um die Rechnung am Beispiel Allianz zu verdeutlichen: Ein Investor, der sich am 3. Mai 2017, dem Tag der Hauptversammlung, eine Allianz-Aktie gekauft hat, musste dafür 176,35 Euro berappen. Am 8. Mai 2017 wurde ihm dann die Dividende für 2016 – das waren 7,60 Euro pro Anteilschein – gutgeschrieben. Steuern und Spesen lassen wir bei der Rechnung der Einfachheit halber außen vor. Zuvor (am 4. Mai 2017) wurde die Allianz-Aktie allerdings erst einmal mit Dividendenabschlag (exD) gehandelt und kostete zur Eröffnung 169,60 Euro. In diesem Fall war der Abschlag mit 6,75 Euro sogar niedriger als die Dividende. Per saldo hat das Papier also an Wert gewonnen. Im zweiten Schritt nehmen wir an, dass unser Investor am Tag der Hauptversammlung 2018 – das war bei der Allianz der 9. Mai 2018 – zum Schlusskurs Bilanz für sein Investment zieht: Demnach kostete die Allianz-Aktie am Ende des Börsentags der 2018er-Allianz-HV198,54 Euro. Inklusive der 7,60 Euro Dividende hat der Investor zwischen den beiden Hauptversammlungs-Terminen eine Performance von 16,89 Prozent erzielt. Berechnung: (198,54 Euro + 7,60 Euro)/176,35 Euro = 16,89 Prozent.

Demnach haben von den 30 DAX-Aktien im Betrachtungszeitraum HV 2017 bis HV 2018 immerhin 22 Titel für eine positive Performance gesorgt. Am besten lief es dabei für die Anteilseigner der Deutschen Lufthansa, die – inklusive der 0,50 Euro Dividende für 2016 – auf eine Gesamtperformance von 57,83 Prozent gekommen sind. Auf Platz 2 folgt die Stammaktie von RWE, obwohl sich die Investoren hier im vergangenen Jahr mit einer Nullrunde bei der Ausschüttung begnügen mussten. Auf dem dritten Rang rangiert mit Infineon ein Wert, bei dem die Dividende (0,22 Euro für 2016) ebenfalls nicht übermäßig viel zur Gesamtperformance beigesteuert hat. Überhaupt gehörten klassische Dividendenwerte wie BASF, Daimler, Deutsche Telekom oder Münchener Rück zuletzt nicht gerade zu den Top-Titeln auf dem Parkett. Wer sich etwa zur 2017er-Hauptversammlung aufgrund der damals vermeintlich attraktiven Dividendenrendite von 3,4 Prozent T-Aktien ins Depot nahm, lag zwölf Monate später um rund 15,6 Prozent hinten. Noch schlimmer hat es nur die Investoren von Deutsche Bank und Merck KGaA erwischt. Insgesamt dominiert auf unserer großen Performance-Übersicht jedoch die Farbe grün. Den besten Eindruck für langfristig ausgerichtete Dividenden-Fans machen dabei die Aktien der Deutschen Börse AG, Allianz, Münchener Rück und Siemens. Super geschlagen hat sich bislang auch der Anteilschein des Immobilienkonzerns Vonovia. Beiersdorf sieht auf dem Papier zwar sehr stabil aus, allerdings beträgt die eigentliche Dividendenrendite nach acht Jahren mit konstanter Ausschüttung zurzeit gerade einmal 0,7 Prozent.

Foto: Clipdealer

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie!

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie!