Zugegeben: Der Langfrist-Chart von Edel sieht nicht gerade stürmisch aus. Seit Anfang 2012 schwankt die Notiz des Medienunternehmens in einem engen Korridor von 1,85 bis 2,55 Euro. Dabei beträgt der durchschnittliche Kurs des Small Caps knapp 2,23 Euro – also nur unwesentlich unterhalb der gegenwärtigen Notiz von 2,35 Euro. Aber Aktienkurse müssen sich nicht immer spektakulär entwickeln, um für Anleger ein interessantes Investment zu sein. Und eben dafür ist Edel ein Musterbeispiel. Längst ist aus dem Neuen-Markt-Baby ein etabliertes Unternehmen mit tadellosem Ruf geworden – egal ob Buch, Ton- oder Datenträger. So wurde unter anderem auch das neue Album “25” der britischen Sängerin Adele auf CD und Vinyl von der Edel-Tochter optimal media produziert. Die ebenfalls zu Edel gehörende Kontor New Media zählt in Europa zu den größten Distributoren für Streamingdienste und Plattformen wie iTunes oder Spotify. Die Konzernzahlen von Edel waren in den vergangenen Jahren regelmäßig anständig, ohne jedoch durch die Decke zu gehen. Dafür zahlt Edel seit dem Geschäftsjahr 2010/11 (per Ende September) eine „steuerfreie” Dividende von 0,10 Euro je Anteilschein, was – bezogen auf den Durchschnittskurs – einer Rendite von mehr als 4,4 Prozent entspricht. Wichtig für Investoren: Den fälligen Dividendenabschlag nach der Hauptversammlung hat der Titel regelmäßig wieder aufgeholt, so dass per saldo eine erkleckliche Performance stehen blieb.

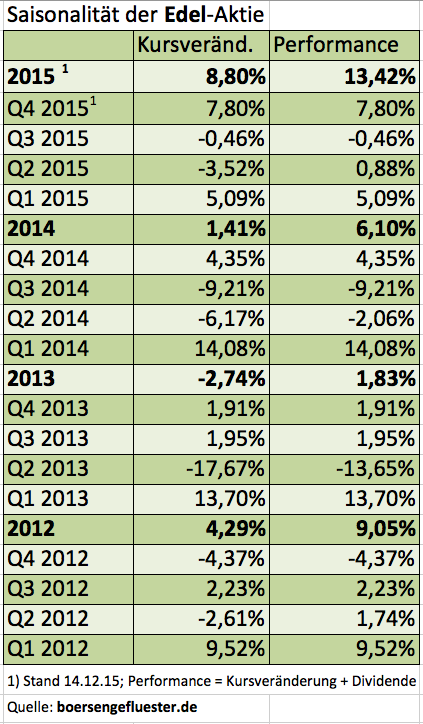

Auch für das Geschäftsjahr 2014/15 werden die Hamburger wieder eine Ausschüttung von 0,10 Euro pro Anteilschein vornehmen. Allerdings steht noch kein Termin für die Hauptversammlung (HV) fest – vermutlich wird das Aktionärstreffen jedoch wieder Ende Mai stattfinden. Für Anleger, die es nur auf die Dividende abgesehen haben, wäre demnach noch etwas Zeit. Aufschlussreich ist ein Blick auf die Saisonalität der Edel-Aktie aber schon jetzt. Mit schöner Regelmäßigkeit hat der Titel seine stärkste Phase nämlich in den ersten drei Monaten des Kalenderjahres. Offenbar positionieren sich die Anleger also schon ein paar Monate vor der HV in Edel-Aktien. Demnach wäre es also ein gutes Timing, sich schon jetzt mit dem Papier zu befassen. Rein operativ hat Vorstandschef Michael Haentjes seine Prognosen für das vergangene Geschäftsjahr eingelöst, auch wenn sich manch Firmenkenner bestimmt einen Tick mehr beim Ergebnis erwartet hat. Bei Erlösen von 168,3 Mio. Euro blieb 2014/15 unterm Strich ein Überschuss von 2,8 (Vorjahr: 3,6) Mio. Euro stehen. Das Ergebnis je Aktie fiel von 0,14 auf 0,12 Euro zurück. Für das laufende Jahr kalkuliert Haentjes mit einem Umsatz von 170 Mio. Euro und Gewinnen von 3,4 Mio. Euro. Das korrespondiert mit einer Marktkapitalisierung von gegenwärtig 53,4 Mio. Euro – entsprechend einem KGV von knapp 16.

Auf Basis der Schätzungen von boersengefluester.de für 2017 ergibt sich ein Multiplikator von 14,4. Das ist nicht fürchterlich niedrig, passt aber in unser Szenario, dass die Edel-Aktie auch künftig seinen Dividendenabschlag aufholen sollte und darüber hinaus für ein paar Prozentpunkte Kursanstieg gut sein dürfte. Die Analysten von Montega aus Hamburg siedeln derzeit den fairen Wert bei 2,80 Euro an, was einem Potenzial von knapp 20 Prozent entspricht. Und: Die beste Jahreszeit für die Edel-Aktie steht schließlich erst bevor. Auf ein Investor-Relations-Feuerwerk sollten Investoren aber nicht setzen. Seit vielen Jahren zählt das im Entry Standard beheimatete Unternehmen zu den ruhigen Vertretern auf dem Kurszettel.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 198,15 | 209,18 | 209,50 | 214,10 | 251,33 | 277,02 | 280,22 | |

| EBITDA1,2 | 16,13 | 17,30 | 16,04 | 18,75 | 25,94 | 30,96 | 31,30 | |

| EBITDA-Marge3 | 8,14 | 8,27 | 7,66 | 8,76 | 10,32 | 11,18 | 11,17 | |

| EBIT1,4 | 9,13 | 8,84 | 6,67 | 9,28 | 16,93 | 21,52 | 22,20 | |

| EBIT-Marge5 | 4,61 | 4,23 | 3,18 | 4,33 | 6,74 | 7,77 | 7,92 | |

| Jahresüberschuss1 | 4,46 | 3,98 | 2,25 | 2,71 | 7,35 | 12,38 | 12,70 | |

| Netto-Marge6 | 2,25 | 1,90 | 1,07 | 1,27 | 2,92 | 4,47 | 4,53 | |

| Cashflow1,7 | 11,68 | 14,69 | 20,86 | 23,69 | 23,77 | 16,59 | 32,10 | |

| Ergebnis je Aktie8 | 0,19 | 0,16 | 0,08 | 0,12 | 0,31 | 0,54 | 0,57 | |

| Dividende8 | 0,10 | 0,10 | 0,10 | 0,10 | 0,20 | 0,30 | 0,30 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Ernst & Young |

Foto: splitshire.com