Im bislang so schwierigen Börsenjahr 2022 gehören die Unternehmen aus dem Bereich Alternative Energien bislang zu den wenigen Gewinner-Aktien. Ein – zumindest gemessen am Börsenwert – vergleichsweise kleines und auch noch relativ unbekanntes Unternehmen aus diesem Sektor ist Pacifico Renewables Yield. Die in Grünwald bei München ansässige Gesellschaft verfügt über ein Portfolio aus Wind- und Solaranlagen mit einer Leistung von derzeit 166 MW. Zum Vergleich: Die ebenfalls am Kapitalmarkt gelistete 7C Solarparken kommt hier auf etwas mehr als 350 MW. Boersengefluester.de hat bei den beiden Vorständen von Pacifico Renewables Yield, Martin Siddiqui und Christoph Strasser, nachgefragt, wie sich Pacifico im Wettbewerbsumfeld aufstellt, welche besondere Strategie das Unternehmen gewählt hat, wie die Finanzierung aussieht, welche Rolle hohe Strompreise spielen und wie es mit dem Thema Dividenden aussieht. Insgesamt hören sich die Antworten der beiden Manager nach einer guten Investmentstory an.

Herr Siddiqui, für ein erst 2018 gegründetes Unternehmen ist Pacifico Renewables Yield schon erstaunlich lange an der Börse – nämlich seit November 2019. Wie kam es zu dem schnellen Listing?

Martin Siddiqui: Völlig richtige und sehr berechtigte Frage. Es gab zwei zentrale Gründe, die dazu geführt haben, dass wir uns für ein so frühes Listing der Gesellschaft entschieden haben: Zuallererst war hier die unternehmerische Perspektive entscheidend. Unser strategischer Ankeraktionär, die Pelion Green Future, hatte bereits sowohl Infrastruktur als auch ein Bestandsportfolio aufgebaut, wodurch ein so schneller Start für uns erst möglich wurdeDarüber hinaus war die Kapitalmarktperspektive von Bedeutung Wir wollten nicht einmal viel Geld aufnehmen und es schrittweise investieren (IPO), sondern dann Kapital aufnehmen, wenn wir es umgehend investieren können bzw. damit Rendite erwirtschaften. Ein Listing gefolgt von Kapitalmaßnahmen erschien uns der richtige Weg und wir fühlen uns durch das rasante Wachstum der letzten Jahre darin rückblickend bestätigt.

Sie und Ihr Co-CEO Christoph Strasser sind beide ehemalige Investmentbanker. Können Sie uns kurz verraten, wie Sie zu Pacifico Renewables Yield gekommen sind?

Christoph Strasser: Als leidenschaftlicher Skifahrer ist Klimawandel für mich eine Herzensangelegenheit. Während meiner Zeit bei der Bank habe ich das Potential erneuerbarer Energien kennenlernen dürfen. Das hat mich dazu motiviert, mich dem Thema voll und ganz zu widmen, um die Energiewende zu beschleunigen.

Martin Siddiqui: Über eine unternehmerische Herausforderung in einer derart spannenden und relevanten Industrie musste ich nicht lange nachdenken. Christoph und ich waren schon vor unserer Zeit bei Pacifico Freunde und Kollegen, was den Schritt nochmal einfacher gemacht hat.

Mussten Sie das Unternehmen erst aufbauen oder gab es bereits ein funktionierendes Geschäftsmodell – entwickelt etwa vom Großaktionär Alexander Samwer?

Martin Siddiqui: Wie bereits kurz erwähnt, gab es eine existierende Infrastruktur, auf die wir aufsetzen konnten. Das Geschäftsmodell, um von dieser Infrastruktur zu profitieren, und dessen stetige Weiterentwicklung kam und kommt natürlich von uns. Wir haben uns dazu anfänglich selbstverständlich intensiv mit Alexander Samwer und Jeremias Heinrich ausgetauscht, beide stehen hinter der Pelion Green Future. Der Austausch war für uns als junge Unternehmer sehr hilfreich.

Wie sieht die strategische Ausrichtung von Pacifico Renewables Yield nun konkret aus? Vermutlich kann nicht jeder Anleger etwas mit dem Begriff YieldCo anfangen.

Martin Siddiqui: Die Begrifflichkeit YieldCo kombiniert die Begriffe Yield und Company und entstand im angelsächsischen Raum durch Unternehmen im Bereich erneuerbarer Energien, mit einem klaren Fokus auf den Betrieb von Wind- und Solarparks. Letzteres beschreibt auch unsere – wie wir finden – einfache Ausrichtung: Wir haben einen klaren Fokus auf den Betrieb von Wind- und Solarparks. Jedoch, und das unterscheidet YieldCos von sogenannten integrierten Marktteilnehmern, ohne die Wind- und Solarparks selbst zu entwickeln. Wir erwerben Wind- und Solarparks, wenn diese frei von Entwicklungsrisiken sind. Da die Energiewende sehr viele spannende unternehmerische Möglichkeiten bietet, prüfen wir natürlich regelmäßig, ob eine Erweiterung unseres Geschäftsmodells Sinn ergeben kann.

Warum meiden Sie die Projektentwicklung jetzt genau? Eine Reihe von börsennotierten Unternehmen kombiniert – durchaus erfolgreich – beide Modelle: Die Entwicklung und die teilweise Übernahme von Wind- und Solarparks in den Eigenbestand.

Martin Siddiqui: Sehr gute Frage, gerade vor dem von Ihnen erwähnten Hintergrund, dass es erfolgreiche Unternehmen gibt, die Entwicklung und Betrieb von Wind- und Solarparks kombinieren. Es gibt zwei Gründe, warum wir Entwicklung und Betrieb von Wind- und Solarparks voneinander trennen: Erstens unsere Überzeugung, dass beide Unternehmensbestandteile getrennt voneinander mehr Wert sind. Die Entwicklung und der Betrieb der Anlagen weisen sehr unterschiedlich Risikorenditeprofile auf. Im Lebenszyklus eines Wind- bzw. Solarparks folgt auf die volatile Entwicklung der stabile Betrieb der Anlagen. Getrennt voneinander lassen sich diese unterschiedlichen Kapitalkostenprofile besser bewerten und eine interne Fehlallokation von Kapital ist gar nicht erst möglich. Zweites sehen wir die volatile Entwicklung von Wind- und Solarparks im privaten Kapital besser aufgehoben. Verzögerungen, die Notwendigkeit, immer mal wieder Kapital nachzuschießen und der mögliche Totalverlust eines Projekts passen aus unserer Sicht nicht annähernd so gut an die Börse wie der stabile Betrieb der Wind- und Solarparks.

Mit welchen Projektentwicklern arbeiten sie engsten zusammen?

Christoph Strasser: Wir haben mit der Partnerschaft mit einem Projektentwickler begonnen. Mittlerweile haben wir ein Netzwerk an Projektentwicklern aufgebaut, wodurch wir vorrangigen Zugang zu einer Pipeline von über 3,1 GW haben. Unser Ansatz ist mit kleinen Projektentwicklern eng zusammenzuarbeiten, um von deren lokaler Expertise und technischem Know-how profitieren zu können.

Sie wollen in das Geschäft mit Energiespeichersystemen einsteigen. Können Sie uns dazu bitte ein paar Details verraten? Auf welche Expertise setzen Sie hier?

Durch die vergangenes Jahr abgeschlossene Partnerschaft mit Boom Power haben wir einen im Batteriebereich erfahrenen Entwickler als Partner für uns gewinnen können. Das Team von Boom Power hat in der Vergangenheit schon erfolgreich Projekte im Batteriespeicherbereich umgesetzt und setzt zurzeit auf Projekte in Großbritannien – ein Markt in dem Batteriespeicher vor allem auf Grund des hohen Anteils von erneuerbaren Energien und der geografischen Lage als Insel schon jetzt eine enorm wichtige Rolle einnimmt.

Die Energiepreise gehören zu den momentan am intensivsten diskutierten Themen überhaupt. Wie sieht es bei Ihnen aus? Profitieren Sie in vollem Umfang von den rasant steigenden Preisen oder sind Sie an fest geregelte Einspeisevergütungen gebunden?

Martin Siddiqui: 100 Prozent unserer Anlagen im Portfolio profitieren von einem staatlich garantierten Subventionsmechanismus mit einer gewichteten durchschnittlichen Restlaufzeit für die staatlichen Subventionen von mehr als zwölf Jahren. Unser Portfolio partizipiert jedoch an steigenden Strompreisen. Der Anteil des erzeugten Stroms unseres Portfolios, der zu Marktpreisen abgesetzt wird, kann je nach tatsächlicher Produktion und Marktbedingungen dieses Jahr bis zu 50 Prozent erreichen, was hauptsächlich auf zwei Komponenten zurückzuführen ist: Zum Ersten werden etwa 30 Prozent der erwarteten Stromerzeugung in Polen dieses Jahr zu Marktpreisen abgesetzt werden, die weit über den historischen Durchschnittswerten liegen dürften. Zum Zweiten können Solar- und Windparks, die von der deutschen Einspeisevergütung profitieren, auch von hohen Strompreisen profitieren, wenn der monatliche Referenzpreis die jeweilige Einspeisevergütung übersteigt. Einige unserer Anlagen in Deutschland haben in jüngster Vergangenheit von diesem Mechanismus profitieren.

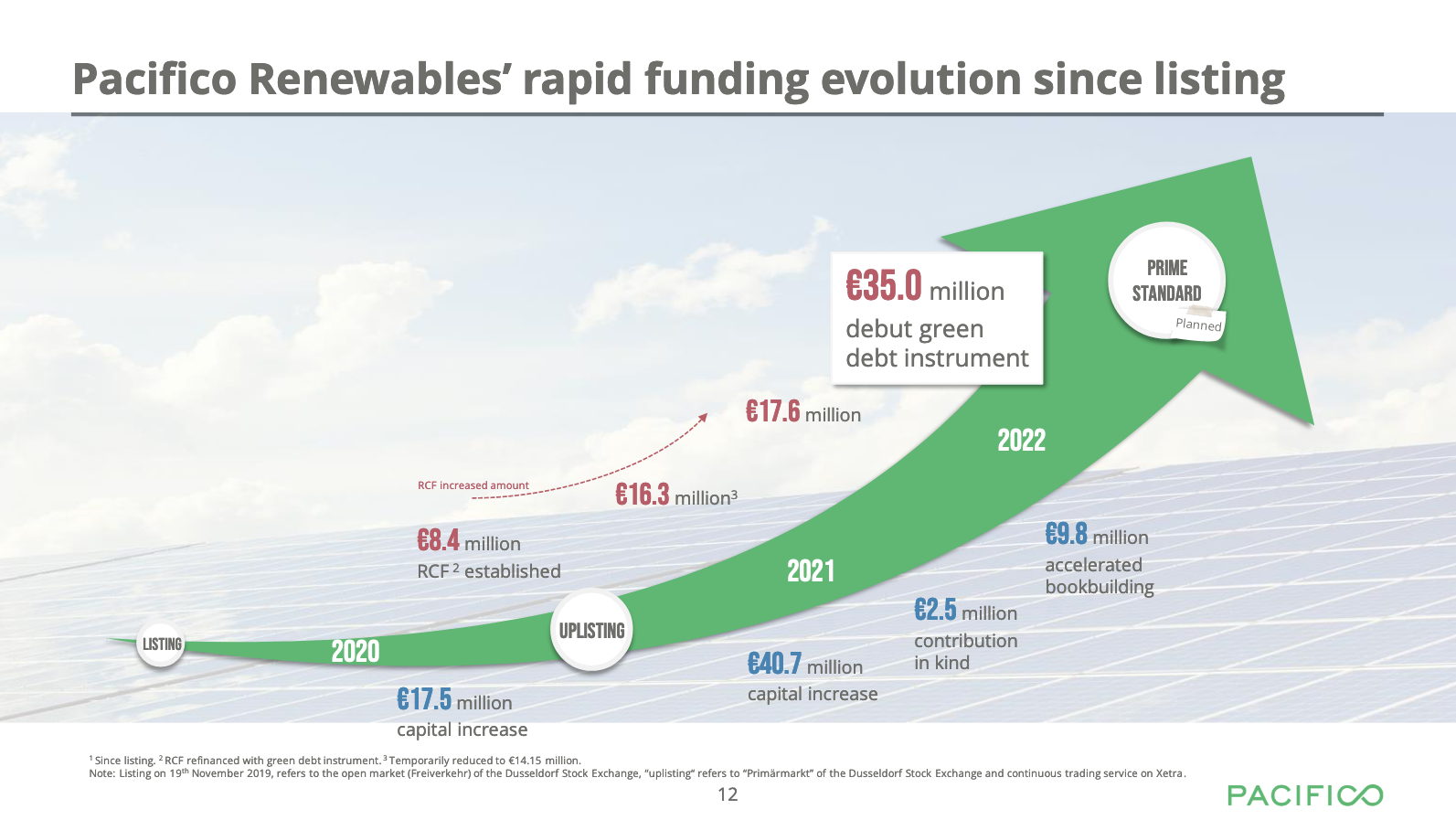

Wie finanzieren Sie Ihr Wachstum? Welche Rolle spielt das Börsenlisting dabei und wie sieht es auf der Fremdkapitalseite aus? Zuletzt gab es ja ein stattliches grünes Darlehen mit der UBS.

Martin Siddiqui: Wir haben unser Wachstum seit dem Börsenlisting überwiegend mit Kapitalerhöhungen, also frischem Eigenkapital, finanziert. Seit dem Börsenlisting im November 2019 haben wir drei Kapitalerhöhungen erfolgreich umgesetzt, damit fast 70 Euro Millionen eingesammelt und diese umgehend in Folge auf die Kapitalaufnahme in neue Anlagen investiert. Die Anlagen sind in der Regel mit Projektfinanzierungen ausgestattet, weswegen jeder Erwerb einer neuen Anlage auch mit Fremdkapitalaufnahme einhergeht. Das grüne Darlehen mit der UBS war für uns ein ganz wichtiger Schritt. Zum einen, weil erstmals – aufbauend auf unserem Nachhaltigkeitsbericht – unser Green Finance Framework zum Einsatz kam und zum anderen, weil solche sogenannten Holding-Finanzierungen in unserer Industrie ein Ritterschlag sind.

Wie sehen Ihre mittelfristigen Ziele aus und was müssen Sie dafür noch alles tun, um sie zu erreichen?

Christoph Strasser: Wir haben uns zum Ziel gesetzt, bis 2023 ein Portfolio mit 400 MW aufzubauen. Auf Grund des starken Ausbau unserer Pipeline fehlt es uns derzeit nicht an Projekten, um unseren Wachstumspfad fortzusetzen.

Sie sind international vergleichsweise breit aufgestellt. Was muss ein Land mitbringen, damit es für Sie als Standort interessant ist? Welche Länder meiden Sie?

Christoph Strasser: Ein Land muss für uns ein hinreichend stabiles politisches Umfeld aufweisen. Wir denken, dass das in unserer Branche, in der man sehr langfristig denken muss und Regulatorik eine wichtige Rolle spielt, eine hervorgehobene Rolle einnimmt. Darüber hinaus muss ein Land für uns Wachstumspotenzial mitbringen. So haben wir in der Vergangenheit bewusst auf Länder wie Polen gesetzt, die erst am Anfang ihrer Energiewende stehen. Das ist auch ein Grund dafür, wieso wir uns derzeit mit einem möglichen Markteintritt in Australien auseinandersetzen.

Und wie sieht es bei Ihnen mit der Mischung von Solar und Wind aus?

Christoph Strasser: Für unser Geschäftsmodell ist es wichtig, stabile und prognostizierbare Erträge zu erwirtschaften. Da sich beide Technologien sehr gut ergänzen, wenn die Sonne scheint ist es oft weniger windig und umgekehrt, streben wir ein ausgewogenes Profil beider Technologien an.

Wie sieht Ihre Strategie im Investor Relations-Bereich aus? Was unternehmen Sie, um die Aktie bekannter zu machen? Wie stehen Sie zu einem Uplisting in ein höheres Marktsegment?

Martin Siddiqui: Der Weg in den regulierten Markt ist für uns ein strategischer Eckpfeiler. Wir haben die Umstellung unserer Berichterstattung auf IFRS abgeschlossen und werden unseren nächsten Geschäftsbericht entsprechend der IFRS veröffentlichen. Damit ist die höchste Hürde in Richtung regulierter Markt genommen.

Wann stehen die nächsten Geschäftszahlen an? Der Finanzkalender für 2022 auf Ihrer Homepage ist diesbezüglich noch recht vage und enthält keine konkreten Termine.

Martin Siddiqui: Unser Geschäftsbericht 2021 wird Ende Juni dieses Jahres veröffentlicht. Leider etwas später als gewünscht, aber die IFRS Umstellungen war sehr zeitaufwändig und wir haben uns entschieden, die Umstellung aus eigener Kraft zu stemmen und nicht einfach einen Berater dafür zu mandatieren.

Welche Ziele hat sich Pacifico Renewables Yield für 2022 gesetzt?

Christoph Strasser: Wir wollen in 2022 unseren Wachstumspfad fortsetzen. Wir haben in den letzten Jahren unser Portfolio jährlich mit einer jährlichen Wachstumsrate von circa 67 Prozent ausgebaut. Die Latte liegt also hoch. Aber wir haben zum Beispiel in Großbritannien tolle Projekte für dieses Jahr in unserer Pipeline.

Zum Schluss schnell noch einmal zurück zum Thema YieldCo: Wie sieht denn eigentlich Ihre Dividendenstrategie aus?

Martin Siddiqui: Langfristig wollen wir einen Dividendentitel entwickeln. Auf dem Weg dorthin ist unser Ziel, bis Ende 2023 ein 400 MW-Portfolio aufzubauen. Unser Wachstumsziel ist der Dividende vorrangig.

Fotos: Pacifico Renewably Energy, Damian Barczak auf Unsplash

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.