Mittlerweile fast schon exotisch, dass ein Unternehmen aus dem Spezialwertebereich sich an eine größere Barkapitalerhöhung traut. Die meisten Firmen versuchen ihr Glück eher häppchenweise in Form von „10-Prozentern“, zumal diese Form der Kapitalmaßnahme von der Prospektpflicht befreit ist und schneller bei Investoren unterzubringen ist. Nicht so SFC Energy: Der Anbieter von stationären und mobilen Stromversorgungsgeräten auf Basis von Brennstoffzellen oder auch hybriden Lösungen will brutto immerhin rund 25 Mio. Euro einwerben – bei einem Börsenwert von derzeit 140 Mio. Euro. Noch stehen zwar keine Details zum Angebotspreis sowie zur Anzahl der maximal neu hinzukommenden Aktien fest. Pi mal Daumen könnte sich die Zahl der Aktien aber um etwa 20 Prozent erhöhen. Gedacht sind die Mittel zur „Beschleunigung der Wachstumsstrategie und zur Erhöhung der strategischen Flexibilität“, wie es offiziell heißt. Konkret geht es um den Ausbau der internationalen Aktivitäten Richtung USA und China sowie der Forcierung des Geschäfts mit Wasserstoff-Brennstoffzellentechnologien. Zudem will sich das Team um CEO Peter Podesser finanzielle Optionen für die Akquisition von weiteren Unternehmen schaffen. Ein Thema ist aber auch die Implementierung neuer Finanzierungsmodelle wie zum Beispiel Leasing zur Steigerung des Absatzes.

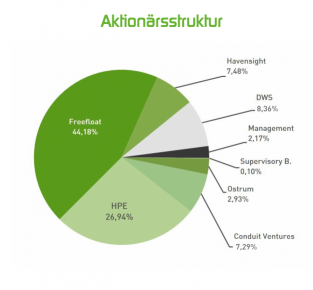

Ganz überraschend kommt die Maßnahme übrigens nicht. Bereits im Ende März vorgelegten Geschäftsbericht hatte das Management diesbezügliche Überlegungen offen kommuniziert. Entsprechende Pluspunkte gibt es dafür von boersengefluester.de in Sachen Transparenz. Rein börsentechnisch soll Zuge der Kapitalerhöhung auch der Streubesitz von gegenwärtig 44,18 Prozent ausgeweitet werden. Demnach verzichten die drei größten Aktionäre HPE (Anteil: 26,94 Prozent), Havensight (7,48 Prozent) und Conduit Ventures (7,29 Prozent) auf ihre Bezugsrechte. Vorab werden die neuen Aktien „qualifizierten Anlegern“ zum Kauf angeboten – ein durchaus übliches Prozedere. Je nach Ausgang der Maßnahme dürfte sich der künftige Freefloat wohl irgendwo zwischen 50 und 55 Prozent einpendeln. Starten soll die ganze Aktion vermutlich Ende Juni. Die nächsten Wochen steht für SFC Energy damit eine intensive Roadshow auf dem Programm.

Ganz überraschend kommt die Maßnahme übrigens nicht. Bereits im Ende März vorgelegten Geschäftsbericht hatte das Management diesbezügliche Überlegungen offen kommuniziert. Entsprechende Pluspunkte gibt es dafür von boersengefluester.de in Sachen Transparenz. Rein börsentechnisch soll Zuge der Kapitalerhöhung auch der Streubesitz von gegenwärtig 44,18 Prozent ausgeweitet werden. Demnach verzichten die drei größten Aktionäre HPE (Anteil: 26,94 Prozent), Havensight (7,48 Prozent) und Conduit Ventures (7,29 Prozent) auf ihre Bezugsrechte. Vorab werden die neuen Aktien „qualifizierten Anlegern“ zum Kauf angeboten – ein durchaus übliches Prozedere. Je nach Ausgang der Maßnahme dürfte sich der künftige Freefloat wohl irgendwo zwischen 50 und 55 Prozent einpendeln. Starten soll die ganze Aktion vermutlich Ende Juni. Die nächsten Wochen steht für SFC Energy damit eine intensive Roadshow auf dem Programm.

Die Gelegenheit ist zunächst einmal günstig: Grüne Technologien sind schwer angesagt und der Aktienkurs des Prime Standard-Unternehmens befindet sich in der Nähe eines Mehr-Jahres-Hochs. Genau hier kann aber auch eine Bürde liegen, denn auf dem aktuellen Kursniveau von fast 14 Euro gilt der Titel bereits als knackig bewertet. So peilt Vorstandschef Podesser für 2019 Erlöse zwischen 67 und 74 Mio. Euro an. Das um Sondereffekte aus Restrukturierungen und dem Aktien-Optionsprogramm bereinigte Ergebnis vor Zinsen und Steuern (EBIT) soll in einer Bandbreite von 3,50 bis 6,0 0Mio. Euro liegen – nach 2,55 Mio. Euro im Jahr zuvor. Bezogen auf das bereinigte EBITDA liegt die erwartete Spanne bei 4,50 bis 7,00 Mio. Euro (Vorjahr: 3,71 Mio. Euro). Zur Einordnung: Die nicht adjustierten Werte für das 2018er-EBITDA und EBIT liegen bei 2,45 bzw. 1,33 Mio. Euro. Um den aktuellen Börsenwert zu rechtfertigen, müssen die Anleger derweil schon sehr viel weiter in die Zukunft schauen.

Innerhalb der kommenden drei bis vier Jahre will das in Brunnthal südöstlich von München beheimatete Unternehmen bei Umsatz jedoch die Marke von 100 Mio. Euro knacken und die bereinigte EBITDA-Marge auf deutlich mehr als 10 Prozent hieven. Das wären mindestens vier Prozentpunkte mehr als in diesem Jahr. Wie das genau klappen soll, dafür werden sich die neuen Investoren vermutlich am brennendsten interessieren. Wer den Titel im Depot hat, sollte zunächst einmal engagiert bleiben. Sobald die Konditionen der Kapitalerhöhung feststehen und der Prospekt veröffentlicht ist, werden wir ein Update zu SFC Energy geben. Zudem gehen wir davon aus, dass es demnächst auch neues Research von den Analysten geben wird.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von SFC Energy im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 7 von 15 Punkten. Und bezogen auf zehn Jahre bekommt SFC Energy 9 von maximal 30 Punkten. Die guten Zeiten für Aktionäre haben also erst vor wenigen Jahren begonnen. Dividenden zahlt SFC freilich nicht.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von SFC Energy im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 7 von 15 Punkten. Und bezogen auf zehn Jahre bekommt SFC Energy 9 von maximal 30 Punkten. Die guten Zeiten für Aktionäre haben also erst vor wenigen Jahren begonnen. Dividenden zahlt SFC freilich nicht.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 54,29 | 61,70 | 58,54 | 53,22 | 64,32 | 85,23 | 118,15 | |

| EBITDA1,2 | 0,86 | 2,48 | 1,70 | -0,99 | -0,80 | 8,59 | 14,62 | |

| EBITDA-Marge3 | 1,58 | 4,02 | 2,90 | -1,86 | -1,24 | 10,08 | 12,37 | |

| EBIT1,4 | -0,89 | 1,33 | -1,29 | -4,50 | -5,11 | 3,60 | 9,16 | |

| EBIT-Marge5 | -1,64 | 2,16 | -2,20 | -8,46 | -7,95 | 4,22 | 7,75 | |

| Jahresüberschuss1 | -2,07 | 0,00 | -1,93 | -5,18 | -5,83 | 2,02 | 21,06 | |

| Netto-Marge6 | -3,81 | 0,00 | -3,30 | -9,73 | -9,06 | 2,37 | 17,83 | |

| Cashflow1,7 | 1,70 | 2,01 | -1,26 | -0,60 | 1,08 | -4,76 | 3,58 | |

| Ergebnis je Aktie8 | -0,23 | 0,00 | -0,17 | -0,39 | -0,40 | 0,07 | 1,18 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Foto: SFC Energy AG

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.