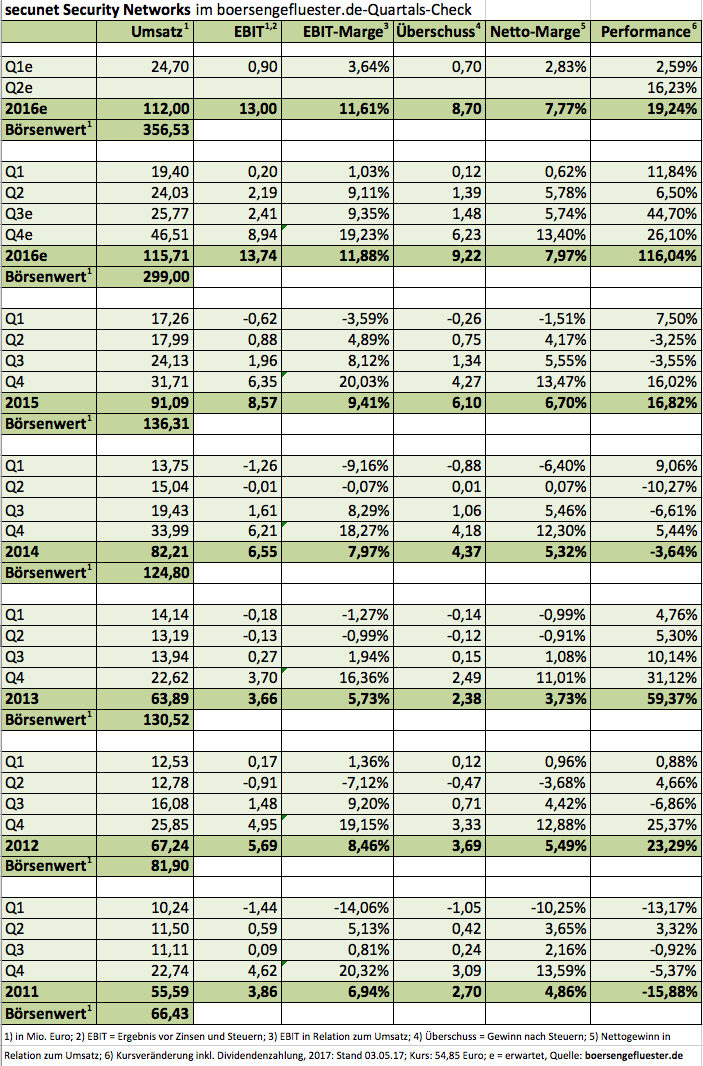

Einen Tag vor der Hauptversammlung (HV) am 4. Mai 2017 hat secunet Security Networks die Zahlen zum ersten Quartal vorgelegt – und die können sich einmal mehr sehen lassen: Die Erlöse von 24,70 Mio. Euro übertreffen den Wert des entsprechenden Vorjahresquartals um mehr als 27 Prozent. Das ist insofern bemerkenswert, weil Q1 normalerweise ein eher schwächeres Quartal für secunet ist, die Vergleichsbasis von 2016 aber bereits relativ ambitioniert war. „Die Nachfrage nach unseren Produkten und Lösungen bleibt hoch“, sagt Rainer Baumgart, CEO des Anbieters von hochwertiger IT-Sicherheitstechnik. Das Ergebnis vor Zinsen und Steuern (EBIT) kam aufgrund der höheren Produktumsätze von 0,2 auf 0,9 Mio. Euro voran. Auch das ist ein Rekordniveau zum Jahresstart. Normalerweise hätte die Gesellschaft also schon jetzt einen Grund, die Prognosen für 2017 ein wenig anzupassen. Doch mit Blick auf die nahende Bundestagswahl und die damit einhergehende Haushaltssperre für Neuanschaffungen bleibt secunet bei seiner bisherigen Einschätzung und kalkuliert für Umsatz und EBIT mit Werten leicht unter Vorjahr. Demnach liegt die Messlatte bei Erlösen von knapp 116 Mio. Euro und einem Betriebsergebnis von circa 13,7 Mio. Euro. Positiv stimmt der stattliche Auftragsbestand von 70,5 Mio. Euro – verglichen 42,8 Mio. Euro im Jahr zuvor. Der Aktienkurs der Essener hat sich zuletzt stabilisiert und pendelt zwischen grob 45 und 55 Euro – was freilich immer noch ein sehr gutes Niveau ist. Vor zwölf Monaten kostete der Anteilschein noch weniger als die Hälfte. Keine Frage: Mit einem Börsenwert von gut 356 Mio. Euro ist secunet – trotz der komfortablen Bilanzrelationen – eher sportlich bewertet. Dafür bekommen Anleger aber auch eine sehr nachhaltige Wachstumsaktie. Thema Dividende: Auf der HV-Agenda steht eine von 0,34 auf 0,58 Euro je Aktie erhöhte Ausschüttung. Damit bringt es der im Prime Standard gelistete Titel allerdings auch “nur” auf eine Rendite 1,05 Prozent – bezogen auf den aktuellen Kurs. Für boersengefluester.de bleibt secunet ein attraktives Investment mit guten Perspektiven. Warburg Research hat das Kursziel zuletzt bei 62 Euro angesetzt.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 158,32 | 163,29 | 226,90 | 285,59 | 337,62 | 347,22 | 393,69 | |

| EBITDA1,2 | 25,28 | 29,11 | 39,91 | 59,70 | 73,81 | 61,88 | 60,44 | |

| EBITDA-Marge3 | 15,97 | 17,83 | 17,59 | 20,90 | 21,86 | 17,82 | 15,35 | |

| EBIT1,4 | 23,45 | 26,91 | 33,18 | 51,64 | 63,88 | 47,01 | 42,98 | |

| EBIT-Marge5 | 14,81 | 16,48 | 14,62 | 18,08 | 18,92 | 13,54 | 10,92 | |

| Jahresüberschuss1 | 15,87 | 17,82 | 22,18 | 34,98 | 42,90 | 31,29 | 29,00 | |

| Netto-Marge6 | 10,02 | 10,91 | 9,78 | 12,25 | 12,71 | 9,01 | 7,37 | |

| Cashflow1,7 | 20,35 | 7,67 | 31,25 | 56,38 | 53,74 | -3,96 | 51,88 | |

| Ergebnis je Aktie8 | 2,45 | 2,77 | 3,44 | 5,43 | 6,66 | 4,84 | 4,51 | |

| Dividende8 | 1,20 | 2,04 | 1,56 | 2,54 | 5,38 | 2,86 | 2,36 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

Operativ gibt es bei Steico ein klares saisonales Muster: Q1 und Q2 steuern deutlich weniger zum Umsatz und zum EBIT bei als das zweite und dritte Quartal. Das verwundert nicht, immerhin ist der Dämmstoffspezialist stark wetterabhängig. Und bei frostigen Temperaturen geht auf den meisten Baustellen nun mal deutlich weniger als in den wärmeren Monaten. Umso erstaunlicher eigentlich, dass sich dieses Muster so überhaupt nicht im Chart widerspiegelt. Aber auch hierfür gibt es eine plausible Erklärung. Zum einen hat das Unternehmen aus Feldkirchen in den vergangenen Jahren seine Prognosen für das Gesamtjahr in der Regel sicher eingelöst. Noch wichtiger dürfte jedoch sein, dass übergeordnete Themen – insbesondere die enormen Investitionen in neue Produktionsanlagen – den Trend vorgegeben haben. Und hier hat sich zuletzt gezeigt, dass der Vorstand mit seinem finanziellen Wagnis richtig gelegen hat. Auch mit den neuerlichen Bauarbeiten kommt Steico gut voran. „Sämtliche Aktivitäten bewegen sich im Rahmen des Zeit- und Kostenplans“, heißt es im jetzt vorgelegten Zwischenbericht. Sehen lassen können sich auch die anderen Daten. Der Umsatz erreichte mit 54,2 Mio. Euro beinahe das Nivea aus dem zweiten Quartal 2016. Und ein Ergebnis vor Zinsen und Steuern (EBIT) von 4,6 Mio. Euro hat die Gesellschaft auch noch nie in einem Auftaktviertel erreicht. Folgerichtig hat der Vorstand die bisherigen Prognosen für das Gesamtjahr bekräftigt. Demnach ist bei einem Umsatzplus im oberen einstelligen Prozentbereich mit einem etwas überproportionalen EBIT-Zuwachs im niedrigen zweistelligen Prozentbereich zu rechnen. Boersengefluester.de kalkuliert zurzeit mit einem EBIT von rund 21 Mio. Euro für 2017. Dem steht eine Marktkapitalisierung von zurzeit knapp 218 Mio. Euro entgegen. Alles im grünen Bereich also. Wir bleiben bei der positiven Einschätzung für den Anteilschein des Bauzulieferers.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 230,31 | 251,96 | 281,00 | 308,77 | 388,18 | 445,16 | 365,29 | |

| EBITDA1,2 | 37,91 | 44,41 | 56,71 | 57,02 | 91,31 | 90,05 | 57,86 | |

| EBITDA-Marge3 | 16,46 | 17,63 | 20,18 | 18,47 | 23,52 | 20,23 | 15,84 | |

| EBIT1,4 | 22,02 | 24,56 | 32,49 | 33,58 | 67,61 | 65,20 | 30,38 | |

| EBIT-Marge5 | 9,56 | 9,75 | 11,56 | 10,88 | 17,42 | 14,65 | 8,32 | |

| Jahresüberschuss1 | 15,27 | 16,16 | 22,79 | 25,43 | 48,16 | 47,86 | 16,88 | |

| Netto-Marge6 | 6,63 | 6,41 | 8,11 | 8,24 | 12,41 | 10,75 | 4,62 | |

| Cashflow1,7 | 25,49 | 40,52 | 43,36 | 42,91 | 85,76 | 65,63 | 51,65 | |

| Ergebnis je Aktie8 | 1,08 | 1,15 | 1,62 | 1,81 | 3,42 | 3,40 | 1,18 | |

| Dividende8 | 0,21 | 0,25 | 0,25 | 0,30 | 0,40 | 0,40 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Deloitte |

Unnötig weit lehnt sich Mühlbauer in Sachen Ausblick eigentlich nie aus dem Fenster. Doch mit dem für 2017 in Aussicht gestellten Rückgang von Umsatz und Betriebsergebnis hatten Anleger nicht gerechnet. Der wesentliche Grund für die vorsichtige Einschätzung ist die Zurückhaltung der Kunden aus dem Industriebereich. Und da die Projekte mit den Regierungen sich nur selten in das Quartalsschema der Börsen pressen lassen, lässt Mühlbauer Vorsicht walten. Da ist es nur ein schwacher Trost, dass der Spezialist für Anlagen zur Produktion von Reisepässen, ID-Karten, Halbleiterprodukten oder auch RFID-Anwendungen mit seinen Zahlen für 2016 deutlich besser abgeschnitten hat als gedacht. Immerhin kam das Ergebnis je Aktie von 2,54 auf 2,71 Euro voran. Das Betriebsergebnis kletterte von 42,73 auf 48,06 Mio. Euro. Ursprüngliches Ziel war es, die hohen Vorjahreswerte in etwa zu halten. Die Dividende lässt das Unternehmen aus Roding erwartungsgemäß bei 1,50 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 43,40 Euro entspricht das einer Rendite von immerhin fast 3,5 Prozent. Die Hauptversammlung findet allerdings erst am 10. August 2017 statt. Insgesamt hat die Notiz von dem Januar-Hoch bei 58 Euro nun um rund ein Viertel an Wert eingebüßt und die 200-Tage-Durchschnittslinie mit Schwung von oben nach unten durchstoßen. Normalerweise ist das kein gutes Zeichen. Andererseits ist es noch gar nicht ausgemachte Sache, dass Mühlbauer tatsächlich vor einem spürbaren Ergebnisrückgang steht. Zudem ist die Bewertung des schuldenfreien Unternehmens fern einer Übertreibung nach oben. Unter Berücksichtigung des Netto-Finanzguthabens wird das Unternehmen mit dem gut Zwölffachen des von boersengefluester.de für 2017 erwarteten Ergebnisses vor Zinsen und Steuern (EBIT) bewertet. Unterm Strich sehen wir in der aktuellen Schwächephase eher eine gute Nachkaufgelegenheit. Immerhin fällt Mühlbauer bei uns in die Kategorie „klassisches Langfristinvestment“.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 266,40 | 275,35 | 286,92 | 283,06 | 343,01 | 324,47 | 464,41 | |

| EBITDA1,2 | 57,46 | 68,36 | 79,91 | 58,16 | 92,98 | 33,41 | 94,63 | |

| EBITDA-Marge3 | 21,57 | 24,83 | 27,85 | 20,55 | 27,11 | 10,30 | 20,38 | |

| EBIT1,4 | 42,38 | 44,17 | 66,44 | 43,67 | 76,73 | 8,08 | 66,32 | |

| EBIT-Marge5 | 15,91 | 16,04 | 23,16 | 15,43 | 22,37 | 2,49 | 14,28 | |

| Jahresüberschuss1 | 27,06 | 44,17 | 44,65 | 34,66 | 58,93 | -3,02 | 48,41 | |

| Netto-Marge6 | 10,16 | 16,04 | 15,56 | 12,24 | 17,18 | -0,93 | 10,42 | |

| Cashflow1,7 | 33,76 | 49,32 | 39,59 | 67,95 | 59,18 | 39,68 | 38,76 | |

| Ergebnis je Aktie8 | 1,87 | 3,07 | 3,12 | 2,43 | 4,13 | -0,21 | 3,35 | |

| Dividende8 | 1,50 | 1,50 | 1,50 | 1,50 | 1,50 | 1,00 | 1,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Consaris |