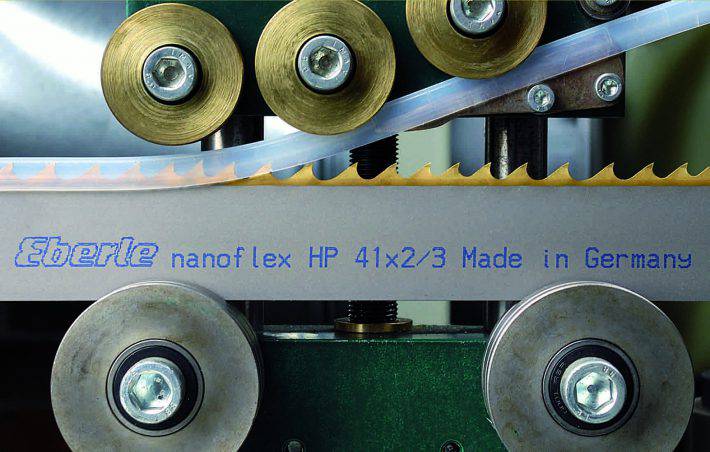

Es fehlte nicht mehr viel – und die Industrie-Holding Greiffenberger wäre an die Wand gefahren. Enorme Verluste, eine hohe Verschuldung und Schwierigkeiten auf der Managementebene sorgten jedenfalls dafür, dass es 2015 ganz eng wurde. Am Ende stand ein Fehlbetrag von beinahe 26 Mio. Euro. Kein Wunder, dass der Aktienkurs angesichts der existenziellen Krise tief ins Penny-Stock-Niveau rutschte. Es folgte eine Radikalkur: Mit der Antriebstechnik und der Kanalsanierung wurden zwei der drei zum Verbund gehörenden Unternehmen verkauft. Was blieb, ist das von dem Augsburger Unternehmen Eberle betriebene Geschäft mit Hochleistungsbandsägeblättern und Präzisionsbandstahl für den industriellen Einsatz. Parallel dazu wurde die Finanzierung auf eine tragfähigere Basis gestellt. Dabei hagelte es durchaus Kritik von Investorenseite, die sich höhere Erträge aus dem Verkauf des bisherigen Geschäfts erhofft hatten. Und keine Frage: Noch immer ist Greiffenberger nicht voll über den Berg, dementsprechend spekulativ ist ein Investment.

Auffällig ist trotzdem, dass die Stimmung zuletzt gedreht hat und der Aktienkurs mittlerweile bis fast an die Hürde von 2 Euro zurückgekommen ist. Auf dem aktuellen Niveau beträgt die Marktkapitalisierung 10,3 Mio. Euro – womit das Papier ein lupenreiner Micro Cap ist. Institutionelle Anleger machen um solche Miniwerte in der Regel einen großen Bogen. Doch das muss nichts heißen. Risiken und Chancen liegen in diesem Fall eng beieinander. Wo steht Greiffenberger zurzeit? Der Halbjahresbericht wird wohl erst Ende September veröffentlicht, doch zur jüngsten Hauptversammlung betonte der Vorstand, dass sich Eberle anständig entwickelt und auf Konzernebene sogar mit einem positiven Ergebnis vor Steuern zu rechnen sei. Angesichts der noch immer hohen Zinsbelastung wird unterm Strich vermutlich zwar nur ein geringer Überschuss stehen bleiben. Aber die Basis für den Turnaround ist gelegt. Auf die Beobachtungsliste gehört der Titel damit allemal. Vermutlich lohnt es sogar, sich ein paar Stücke ins Depot zu legen. Aber Vorsicht: Greiffenberger ist ein Hot Stock. Die Kursschwankungen sind weit überdurchschnittlich, die Bilanzqualität eher mau. Insgesamt gibt es noch jede Menge Unwägbarkeiten im Zahlenwerk.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 48,83 | 52,43 | 49,08 | 43,87 | 58,71 | 72,94 | 63,50 | |

| EBITDA1,2 | 4,18 | 3,96 | 2,75 | 19,08 | 4,10 | 6,57 | 1,30 | |

| EBITDA-Marge3 | 8,56 | 7,55 | 5,60 | 43,49 | 6,98 | 9,01 | 2,05 | |

| EBIT1,4 | 1,81 | 1,93 | 0,81 | 17,15 | 2,13 | 4,56 | -1,00 | |

| EBIT-Marge5 | 3,71 | 3,68 | 1,65 | 39,09 | 3,63 | 6,25 | -1,58 | |

| Jahresüberschuss1 | 1,32 | 0,55 | 0,48 | 12,21 | 6,96 | 3,53 | -2,10 | |

| Netto-Marge6 | 2,70 | 1,05 | 0,98 | 27,83 | 11,86 | 4,84 | -3,31 | |

| Cashflow1,7 | 3,54 | 2,13 | 3,48 | 24,53 | -1,36 | -0,72 | 0,00 | |

| Ergebnis je Aktie8 | 0,24 | 0,09 | 0,08 | 2,09 | 1,19 | 0,60 | -0,36 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Sonntag |

Foto: Greiffenberger AG