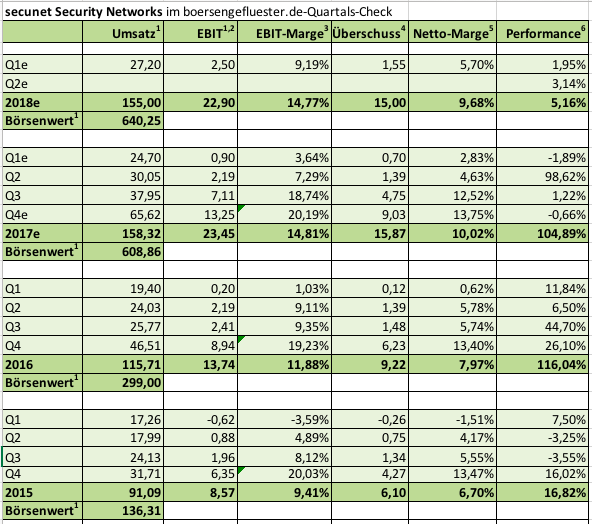

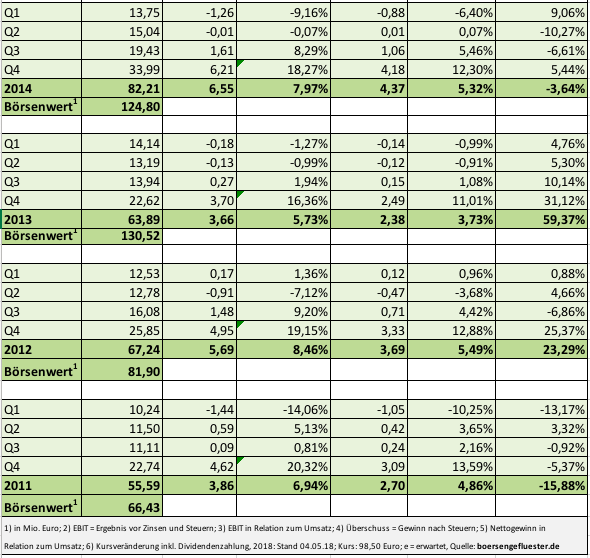

Kurz vor der Hauptversammlung (HV) am 9. Mai 2018 hat secunet Security Networks die Eckdaten für die ersten drei Monate 2018 vorgelegt – und die können sich sehen lassen: Mit Erlösen von 27,2 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) von 2,5 Mio. Euro toppten die Essener ihre bisherigen Rekordmarken für Auftaktquartal jedenfalls sehr deutlich. Dabei ist der Jahresstart für den Anbieter hochwertiger IT-Sicherheitstechnik normalerweise nicht gerade die stärkste Zeit des Jahres. Häufig bewegt sich das operative Ergebnis zwischen Anfang Januar und Ende März knapp oberhalb der Nulllinie oder gar im roten Terrain. Mit Abstand wichtigste Zeit für die Essener ist das vierte Quartal. Umso erfreulicher, dass secunet mit so viel Schwung gestartet ist. „Die positive Ergebnisentwicklung ist im Wesentlichen auf die Zunahme der Produktumsätze zurückzuführen“, heißt es offiziell. Gleichwohl bleibt das Management (noch) bei der bisherigen Einschätzung, wonach für das Gesamtjahr mit Umsatzerlösen und einem EBIT leicht unterhalb des Niveaus von 2017 zu rechnen ist. Alle wesentlichen Informationen dazu finden Sie in dem Beitrag von boersengefluester.de zu Bilanzvorlage Ende März in Frankfurt HIER.

Eine kompakte Veranstaltung dürfte auch die im Essener RUHRTURM stattfindende HV werden: Die Tagesordnungspunkte erstrecken sich gerade einmal auf die Vorlage des Jahresabschlusses, den Dividendenvorschlag von 1,20 Euro je Aktie, die Entlastung von Vorstand und Aufsichtsrat sowie die neuerliche Bestellung von KPMG als Wirtschaftsprüfer. Grund zur Klage gibt es ohnehin nicht: Allein 2017 hat die secunet-Aktie um deutlich mehr als 100 Prozent an Wert gewonnen. Möglicherweise hätten eine Menge anderer Gesellschaften bei einem Kursniveau dicht an der Marke von 100 Euro über einen Aktiensplit nachgedacht. Nicht so jedoch secunet, zumal knapp 79 Prozent der Anteilscheine von Giesecke & Devrient gehalten werden. Insgesamt bleibt die secunet-Aktie für boersengefluester.de eine solide Halten-Position. Operativ läuft es seit vielen Quartalen wie auf Schienen. Das spiegelt der Aktienkurs allerdings auch recht großzügig wider. Immerhin bringt es der Titel mittlerweile auf ein Kurs-Gewinn-Verhältnis (KGV) von nahe 40. Und selbst die kräftig erhöhte Dividende reicht gerade einmal für eine Rendite von 1,2 Prozent. Die gesamte Marktkapitalisierung türmt sich zurzeit auf rund 640 Mio. Euro. Warburg Research setzt das Kursziel momentan bei 114 Euro an. Das entspricht einem weiteren Potenzial von rund 16 Prozent. Auf diesem Niveau muss das Papier freilich nicht für alle Zeiten ausgereizt sein. Immerhin setzt Warburg das faire Niveau vor rund zwölf Monaten erst bei 62 Euro an.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 158,32 | 163,29 | 226,90 | 285,59 | 337,62 | 347,22 | 393,69 | |

| EBITDA1,2 | 25,28 | 29,11 | 39,91 | 59,70 | 73,81 | 61,88 | 60,44 | |

| EBITDA-Marge3 | 15,97 | 17,83 | 17,59 | 20,90 | 21,86 | 17,82 | 15,35 | |

| EBIT1,4 | 23,45 | 26,91 | 33,18 | 51,64 | 63,88 | 47,01 | 42,98 | |

| EBIT-Marge5 | 14,81 | 16,48 | 14,62 | 18,08 | 18,92 | 13,54 | 10,92 | |

| Jahresüberschuss1 | 15,87 | 17,82 | 22,18 | 34,98 | 42,90 | 31,29 | 29,00 | |

| Netto-Marge6 | 10,02 | 10,91 | 9,78 | 12,25 | 12,71 | 9,01 | 7,37 | |

| Cashflow1,7 | 20,35 | 7,67 | 31,25 | 56,38 | 53,74 | -3,96 | 51,88 | |

| Ergebnis je Aktie8 | 2,45 | 2,77 | 3,44 | 5,43 | 6,66 | 4,84 | 4,51 | |

| Dividende8 | 1,20 | 2,04 | 1,56 | 2,54 | 5,38 | 2,86 | 2,36 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: BDO |

Foto: Pixabay